сколько у сотовых операторов абонентов

Сколько абонентов у операторов России

Сколько абонентов у операторов России

Рынок сотовой связи является одним из наиболее конкурентных в России, и операторы ведут постоянную борьбу за абонентов. По официальной статистике, за последнее время количество абонентов у всех операторов не только не увеличивается, а снижается. Именно поэтому можно наблюдать периодические ценовые войны между компаниями.

Сегодня расскажем, сколько абонентов у МТС, Билайн, МегаФон, Теле2, и других операторов, и как компании ведут борьбу за привлечение новых клиентов.

Официальная статистика

Количество абонентов сотовой связи на протяжении многих лет росло, и сегодня можно констатировать насыщение рынка. Число пользователей сотовой связи сегодня превышает двести пятьдесят пять миллионов, что почти вдвое превышает численность населения страны. Это связано с тем, что у одного человека может быть не одна, и даже не две, активные сим-карты.

Однако, в последнее время начинает намечаться тенденция снижения числа новых подключений. За прошлый год число абонентов сократилось почти на семьсот тысяч.

Крупнейшим оператором по количеству абонентов на протяжении нескольких лет остается МТС, контролирующий почти треть рынка сотовой связи в России. По последним данным, компания обслуживает немногим более семидесяти восьми миллионов номеров.

Второе место удерживает МегаФон, который хоть и появился последним на рынке среди операторов “большой тройки”, сегодня уверенно догоняет МТС. Разрыв в абонентской базе на сегодня составляет менее трех миллионов абонентов. Компания занимает двадцать девять процентов, с показателем 75,9 миллиона.

Некогда первый по количеству абонентов в России Билайн, сегодня третий, и продолжает терять клиентскую базу. Компания занимает двадцать два процента сотового рынка страны, обслуживая немногим более пятидесяти четырех миллионов человек.

А вот новичок, предоставляющий услуги даже не во всех регионах страны, уверенно набирает новых пользователей, и не только самостоятельно. Теле2 всего на пять процентов сегодня отстает от Билайна по числу абонентов, если говорить о доле рынка. Последние данные показывают, что всего оператор обслуживает немногим почти сорок шесть миллионов абонентов.

Говоря про самого младшего федерала, стоит отметить, что компания на сегодня является настоящим конвейером виртуальных операторов. Именно на его базе запущены большинство мобильных брендов последнего времени — Тинькофф, СберМобайл, Ростелеком, ВТБ-мобайл. Сколько именно абонентов обслуживается в Теле2, а сколько на базе виртуалов, компания не называет.

Для любого оператор сотовой связи ключевым является рынок сотовой связи в Москве, и многих интересует вопрос, сколько абонентов Теле2 сейчас в столичном регионе. Точную цифру в компании не озвучивают, но говорят о десяти процентах всего рынка сотовой связи столицы.

Отметим, что насыщение рынка в столице является максимальным, если сравнивать с остальными регионами. В Москве насыщение составляет почти двести пятьдесят процентов. Это означает, что один абонент использует две и более сим-карт.

Однако рынок не ограничен только операторами “большой четверки”, но все остальные компании делят между собой всего один процент, от общего числа пользователей сотовой связи в стране.

Что влияет на количество абонентов

Всего несколько лет назад сотовые операторы активно использовали раздачу бесплатных сим-карт, что позволяло им в короткие сроки нарастить, хоть и не качественно по прибыли, абонентскую базу. Сегодня ситуация изменилась, поскольку произошло не только перенасыщение рынка, но и возможность сменить оператора, без необходимости покупки нового номера.

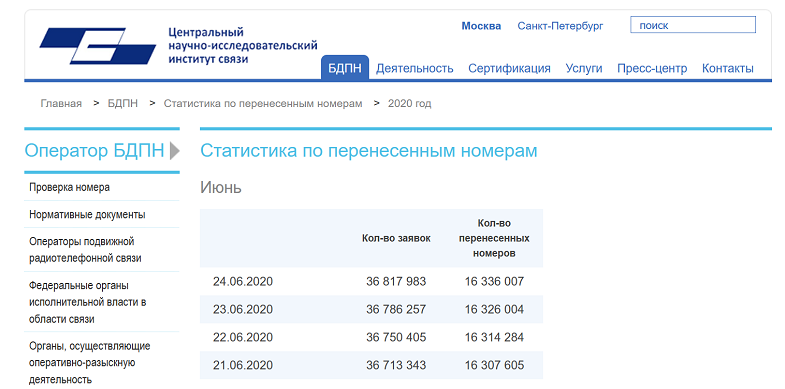

Статистика по перенесенным номерам показывает хоть и незначительный, если говорить про общее количество номеров в стране, рост. За шесть с половиной лет после отмены сотового рабства, было подано более тридцати шести миллионов заявок, и почти шестнадцать с половиной миллиона сменили своего сотового оператора на другого.

Разумеется, что абоненты не просто так меняют одного оператора на другого. Чаще всего это происходит из-за качества связи, которое может не соответствовать высокому уровню в отдельных районах любого города.

На количество абонентов влияет и еще один фактор, который и позволил в свое время всем крупнейшим операторам стать лидерами рынка. Поглощение мелких игроков рынка, позволяет, среди прочего, увеличить свою долю.

Однако сегодня этот процесс идет по несколько другому пути. Одной из самых значительных таких сделок последних лет стало полное поглощение Теле2 Ростелекомом.

Судьба существования бренда Теле2 на российском рынке пока не однозначна. Ростелеком пока не собирается объединять сети, и после получения полного контроля, Теле2 остался дочерней компанией, и продолжит оказывать услуги под своим брендом.

Отметим, что владелец бренда Теле2, ушел с российского рынка в 2013 году, продав свои активы. Именно поэтому сегодня оператор уже не имеет никакого отношения к шведской компании, а бренд используется по франшизе, срок которой истекает в 2023 году.

А вот главной несостоявшейся сделкой года можно считать возможную продажу Билайна. Информация об этом неоднократно появлялась на протяжении последнего года. По данным одного из западных агентств, покупателем актива мог стать Ростелеком, но его не устроила стоимость, в которую оценили российское подразделение Veon. Однако официального подтверждения о том, что такие переговоры велись, не последовало ни от Veon, ни от самого подразделения в России, где такие разговоры назвали спекуляциями.

Отметим, что факт возможной продажи Билайн нельзя назвать удивительным, по мнению западных экспертов отрасли. Телекоммуникационный холдинг Veon активен в развитии своих активов в тех странах, где занимает лидирующие позиции. Именно поэтому была продана в 2018 году доля итальянского оператора Wind Tre. Вырученные средства направили на покупку активов на быстроразвивающихся рынках Бангладеша и Пакистана.

«Билайн», МТС, «Мегафон» и «Ростелеком»: кто и сколько заработал в 2020 году

CNews сравнил финансовые и операционные итоги за 2020 г., которые продемонстрировали группа Veon, МТС, «Мегафон» и «Ростелеком». Впервые участником данного сравнения оказался «Ростелеком», который с 2020 г. начал консолидировать результаты сотового оператора Tele2.

Телеком 2020: «Ростелеком» с Tele2 против «большой тройки»

Телекоммуникационные компании — группа Veon (владеет российским «Вымпелкомом», торговая марка «Билайн»), «Мобильные телесистемы» (МТС), «Мегафон» и «Ростелеком» — представили свои финансовые и операционные итоги работы за 2020 г. На основе их CNews подготовил сравнительную таблицу с результатами работы операторов.

Впервые в такую аналитику включены результаты «Ростелекома». Исторически данный оператор занимался фиксированной связью, поэтому сравнение его результатов с результатами работы «большой тройки» («Вымпелком», МТС, «Мегафон») ранее было некорректным.

Однако в 2020 г. «Ростелеком» завершил консолидацию сотового оператора «Т2 мобайл» (торговая марка Tele2). Соответственно, результаты работы Tele2 теперь отражаются в результатах «Ростелеком», и компанию можно сравнивать с операторами «большой тройки» («Вымпелком», МТС, «Мегафон»). Поскольку у «Ростелекома» практически нет международных активов, в таблице его результаты представлены только в разделе про Россию без отдельного указания результатов всей группы.

«Мегафон» становится все менее публичным

В то же время «Мегафон» после прекращения листинга на Лондонской фондовой бирже все меньше раскрывает параметры своей отчетности. В этот раз финансовые итоги были раскрыты только по группе компаний без указания отдельных параметров по России. По нашей стране указано только количество сотовых абонентов. При этом у «Мегафона» нет значительного зарубежного присутствия — только Таджикистан, Абхазия и Южная Осетия (недавно оператор также вышел на рынок Узбекистана), поэтому результаты всей группы «Мегафона» можно считать близкими к результатам работы по России.

Сокращение международного присутствия российских компаний

В целом присутствие российских телекоммуникационных компаний за рубежом сокращается. У МТС в части иностранного присутствия остается только Армения, а также дочернее предприятие в Белоруссии, результаты которого все равно не консолидируются в общей отчетности компании.

| МТС | Veon | Мегафон | Ростелеком + Tele2 | |

|---|---|---|---|---|

| Вся группа | ||||

| Выручка, млрд руб. | 494,9 | 573,54 | 332,16 | — |

| Сервисная выручка, млрд руб. | н/д | 536,89 | 303 | — |

| Выручка от мобильного интернета, млрд руб. | н/д | 183,99 | н/д | — |

| OIBDA/EBITDA, млрд руб. | 215,2 | 247,96 | 147,8 | — |

| Рентабельность по OIBDA/EBITDA, % | 43,4 | 43,2 | 44,5 | — |

| Операционная прибыль, млрд руб. | 112,9 | 45,6 | 73,44 | — |

| Чистая прибыль (убыток), млрд руб. | 61,4 | убыток 25,08 | 26,3 | — |

| Рентабельность по чистой прибыли, % | 12,4 | — | 7,9 | — |

| Капитальные затраты, млрд руб. | 96,9 | 135,84 | 54,72 | — |

| Чистый долг, млрд руб. | 317,6 | 438,4 | 308,9 | — |

| Число сотовых абонентов, млн | 86,3 | 209 | н/д | — |

| Число абонентов ШПД, млн | н/д | 4,4 | н/д | — |

| Россия | ||||

| Выручка, млрд руб. | 488,5 | 274,48 | н/д | 546,9 |

| Сервисная выручка, млрд руб. | 396,6 | 247,2 | н/д | н/д |

| OIBDA/EBITDA, млрд руб. | 210,6 | 107,78 | н/д | 194 |

| Рентабельность по OIBDA/EBITDA, % | 43,1 | 39,3 | н/д | 35,5 |

| Операционная прибыль, млрд руб. | н/д | н/д | н/д | 68,97 |

| Рентабельность по операционной прибыли, % | н/д | н/д | н/д | 12,6 |

| Чистая прибыль, млрд руб. | 57,7 | н/д | н/д | 25,35 |

| Рентабельность по чистой прибыли, % | 11,8 | н/д | н/д | 4,6 |

| Капитальные затраты, млрд руб. | 95 | 98,45 | н/д | 107,14 |

| Чистый долг, млрд руб. | н/д | н/д | н/д | 362,2 |

| Выручка от мобильной связи, млрд руб. | 334,5 | 209,5 | н/д | 177 |

| Выручка от мобильной передачи данных, млрд руб. | н/д | 62,9 | н/д | н/д |

| Выручка от продажи оборудования, млрд руб. | 69,1 | 26,5 | н/д | н/д |

| Число сотовых абонентов, млн | 78,5 | 49,9 | 70,4 | 46,6 |

| Число пользователей мобильного интернета, млн | н/д | 33 | н/д | н/д |

| ARPU сотовых абонентов, руб. | 372 | 353 | н/д | 341 |

| MOU сотовых абонентов, мин. | н/д | 340 | н/д | н/д |

| Уровень оттока сотовых абонентов (Churn), % | н/д | 11 | 8,1 | |

| MBOU (средний трафик пользователей мобильного интернета), ГБ | н/д | 10,87 | н/д | н/д |

| Выручка от фиксированного бизнеса, млрд руб. | 62,1 | 37,66 | н/д | 183 |

| Число абонентов ШПД, млн | н/д | 2,8 | н/д | 12,4 |

| ARPU абонентов ШПД, руб. | н/д | 350 | н/д | 350 |

| Число абонентов платного ТВ, млн | 6,6 | н/д | н/д | 10,8 |

| ARPU пользователей платного ТВ, руб. | н/д | н/д | н/д | 250 |

Финансовые и операционные итоги работы в 2020 г. группы Veon, МТС, «Мегафона» и «Ростелекома»

Значительное зарубежное присутствие сохраняет только группа Veon, которая, будучи созданной на основе российского «Вымпелкома», сама позиционирует себя как международная группа со штаб-квартирой в Амстердаме. Но и Veon за последнее время избавился от многих своих активов: были проданы принадлежащие группе сотовые операторы в Канаде, Италии, странах Юго-Восточной Азии и Черной Африки. Veon начал отступление и из стран СНГ: были проданы «дочки» группы в Таджикистане и Армении.

Показатели группы Veon

В России «дочка» Veon, «Вымпелком» теперь находится лишь на четвертом месте по своим финансовым показателям. Выручка компании составила 274,5 млрд руб., показатель OIBDA/IBITDA — 107,8 млрд руб., рентабельность по показателю OIBDA/EBITDA — 39%, капитальные затраты — 985 млрд руб.

Выручка «Вымпелкома» от мобильной связи составила 209,5 млрд руб., в том числе от мобильной передачи данных — 62,9 млрд руб. Выручка от продажи оборудования составила 26,5 млрд руб. Число сотовых абонентов составило 49,9 млн, в том числе число пользователей мобильного интернета — 33 млн. Показатель ARPU (средняя ежемесячная выручка с одного абонента) составил 353 руб., MOU (средний голосовой трафик на одного абонента в месяц) – 340 мин., уровень оттока сотовых абонентов (churn) — 11%, MBOU (средний трафик пользователей мобильного интернета) — 107,87 ГБ.

Выручка «Вымпелкома» от фиксированной связи бизнеса составила 37,66 млрд руб. Число абонентов ШПД составило 2,8 млн, их ARPU — 350 руб.

Показатели «Ростелекома» и Tele2

«Ростелеком» в тандеме с Tele2 является вторым (после Veon) по своим финансовым параметрам среди рассматриваемых компаний и первым по финансовым показателям в России. Выручка компании в 2020 г. составила 546,9 млрд руб., показатель OIBDA/EBITDA — 194 млрд руб., рентабельность по показателю OIBDA/EBITDA — 35,5%, операционная прибыль — 69 млрд руб., чистая прибыль — 25,35 млрд руб. капитальные затраты — 107,14 млрд руб. Чистый долг достиг 362,2 млрд руб.

Выручка «Ростелекома» от фиксированного бизнеса составила 183 млрд руб. Число абонентов ШПД достигло 12,4 млн, их ARPU составляет 350 руб. Число абонентов платного ТВ составило 10,8 млн, их ARPU — 250 руб.

Показатели МТС

МТС — третий по своим финансовым параметрам среди рассматриваемых компаний и второй после «Ростелекома» в России. Выручка группы компаний в 2020 г. составила 494,9 млрд руб., показатель OIBDA/EBITDA — 215,2 млрд руб., рентабельность по показателю OIBDA/EBITDA — 43,4%, операционная прибыль — 112,9 млрд руб., чистая прибыль — 61,4 млрд руб.

Капитальные затраты группы составила 96,9 млрд руб., чистый долг — 317,6 млрд руб. Число сотовых абонентов достигло 86,3 млн.

В России выручка МТС составила 488,5 млрд руб., показатель OIBDA/EBITDA — 210,6 млрд руб., рентабельность по показателю EBITDA/OIBDA — 43%, чист чистая прибыль — 57,7 млрд руб., капитальные затраты — 95 млрд руб.

Выручка компании от мобильной связи составила 334,5 млрд руб., выручка от продажи оборудования — 69,1 млрд руб. Число сотовых абонентов достигло 78,5 млн, их ARPU (по подсчетам CNews) составляет 372 руб. Выручка компании от фиксированного бизнеса составила 62,1 млрд руб.

Показатели «Мегафона»

«Мегафон», по своим финансовым параметрам, является четвертым среди рассматриваемых компаний и третьим в России. Выручка всей группы в 2020 г. составила 332,16 млрд руб., показатель EBITDA/OIBDA — 147,8 млрд руб., рентабельность по показателю EBITDA/OIBDA — 44,5%, операционная прибыль — 73,44 млрд руб., чистая прибыль — 25,3 млрд руб.

Выручка от продажи оборудования составила 29 млрд руб. Капитальные затраты компании — 54,72 млрд руб., чистый долг достиг 308,9 млрд руб. Число сотовых абонентов в России достигло 70,4 млн.

Исследование AC&M: количество мобильных абонентов в России выросло почти на 2 млн за полгода Статьи редакции

Это почти не повлияло на распределение долей «большой четвёрки» операторов.

По итогам первых шести месяцев 2019 года количество мобильных абонентов в России выросло на 1,9 млн — с 258,7 млн на конец 2018 года до 260,6 млн на конец июня 2019 года. Об этом пишут «Ведомости» со ссылкой на исследование аналитической компании AC&M Consulting.

По подсчётам аналитиков, больше всего абонентов подключил Tele2 (1,8 млн), общая база оператора выросла до 45,9 млн человек. В компании не раскрывают число абонентов по итогам квартала, но близкий к Tele2 собеседник издания подтвердил данные AC&M.

Абонентская база «Мегафона» выросла на 700 тысяч человек, до 75,9 млн; у МТС — на 90 тысяч, до 78,1 млн. «Билайн» сократил базу на 920 тысяч человек, до 54,3 млн. Подсчёты AC&M совпадают с данными операторов, которые они раскрыли в отчётности за второй квартал 2019 года, добавляет газета.

Доля Tele2 на рынке выросла на один процентный пункт — до 18%, говорят эксперты. По словам партнёра AC&M Антона Погребинского, рост даже на один процентный пункт на большом и стагнирующем рынке — серьёзное достижение. У Tele2 ещё много регионов, где оператор только начинает наращивать базу, говорит аналитик. Однако аналитик «Уралсиба» Константин Белов назвал рост на один процентный пункт несущественным.

Доля «Билайна» сократилась с 22% до 21%, МТС — с 31% до 30%. Доля «Мегафона» осталась на прежнем уровне — 29% рынка. Ещё 2% распредленеы между небольшими операторами.

В «Билайне» пояснили «Ведомостям», что начали оздоровление абонентской базы — оператор стремится оставить в ней только реальных клиентов. Например, компания отказалась от альтернативных каналов дистрибьюции и перешла на монобрендовую розницу.

В МТС отметили, что у оператора стабильная абонентская база, а выручка компании растёт в основном за счёт увеличения продаж цифровых продуктов и услуг экосистемы компании. В «Мегафоне» также сообщили, что число абонентов растёт в том числе за счёт развития экосистемы услуг и сервисов компании.

В AC&M также отметили «катастрофический» рост продаж SIM-карт в России. По данным компании, за январь-июнь 2019 года операторы продали 47,4 млн новых SIM-карт — для сравнения, за первые полгода 2018 года операторы продали 46,7 млн SIM-карт.

Оданко эксперты отмечают, что показатель оттока абонентов сокращается — на один процентный пункт за полгода, до 18%. Это значит, что абонентская база у операторов становится более качественной, пояснили в AC&M.

В России за полгода выросло число сотовых абонентов

Число мобильных абонентов в России за первое полугодие 2019 г. выросло на 1,9 млн человек, сообщила аналитическая компания AC&M Consulting: с 258,7 млн на конец 2018 г. до 260,6 млн на конец июня 2019 г. Основной прирост абонентской базы пришелся на «Т2 РТК холдинг» (работает под брендом Tele2).

По подсчетам AC&M Consulting, за полгода Tele2 подключила 1,88 млн новых абонентов (общая абонентская база Tele2 выросла до 45,9 млн человек). Tele2 не раскрывает число абонентов поквартально, говорит представитель Tele2. Но человек, близкий к компании, подтверждает расчеты AC&M.

Немного выросло количество абонентов у «Мегафона» (на 700 000 человек, достигло 75,9 млн) и МТС (на 90 000, стало 78,1 млн). А вот у «Вымпелкома» (бренд «Билайн») база сократилась – чуть более чем на 920 000 человек и теперь составляет 54,3 млн. Данные AC&M по числу абонентов совпадают с тем, что «Мегафон», МТС и «Вымпелком» раскрывали в отчетности за II квартал 2019 г.

Таким образом, на конец июня 2019 г. доля Tele2 на рынке выросла на 1 процентный пункт (п. п.) и достигла 18%, «Вымпелкома» – сократилась с 22 до 21%, МТС – с 31 до 30%. «Мегафон» сохранил позиции – 29% рынка мобильных абонентов. Оставшиеся доли – у небольших операторов.

Рост доли на 1 п. п. на большом и стагнирующем рынке, где практически ничего не меняется, – серьезное достижение Tele2, полагает партнер AC&M Антон Погребинский. Tele2 растет органически, у оператора все еще много регионов, где он только начинает активно вести деятельность и наращивать число абонентов, объясняет он. Tele2 отвоевывает рынок у других операторов, при этом «Вымпелком» стал более жестко следить за своими продажами, чтобы подключать «качественных» абонентов, говорит Погребинский.

«Вымпелком» взял курс на оздоровление абонентской базы, оператор хочет, чтобы в ней были только реальные клиенты, говорит представитель оператора Анна Айбашева: поэтому компания отказалась от альтернативных каналов дистрибуции и перешла на монобрендовую розницу – сегодня на нее приходится более 50% в продажах. «Вымпелком» также видит снижение количества мигрантов в базе на 30%, а вот количество абонентов-резидентов растет каждый квартал на 100 000, и этот тренд должен продолжиться во втором полугодии 2019 г., говорит она. Средний доход на одного абонента у «Вымпелкома» (ARPU) вырос во II квартале 2019 г. в годовом сопоставлении на 2,9%, что компенсирует в выручке уменьшение клиентской базы, заключает Айбашева.

Tele2 уже входит в большую четверку федеральных операторов, но находится на разных стадиях развития с остальными операторами, считает аналитик «Уралсиба» Константин Белов. Если для Tele2 наращивание абонентской базы – одна из приоритетных задач, то остальные операторы скорее заинтересованы в сохранении костяка наиболее активных и лояльных абонентов и монетизации их за счет дополнительных услуг. Изменение доли на рынке на 1 п. п. Белов называет несущественным.

У МТС стабильная абонентская база, а выручка растет за счет увеличения количества высокодоходных абонентов, которые пользуются несколькими цифровыми продуктами и услугами экосистемы МТС, говорит представитель МТС Алексей Меркутов. Выручка МТС в России во II квартале 2019 г. выросла в годовом сопоставлении на 9,4%.

В России все еще катастрофически высокие продажи сим-карт, говорит Погребинский. По данным AC&M Consulting, за первое полугодие 2019 г. операторы продали 47,4 млн новых сим-карт – больше, чем в первом полугодии 2018 г. (46,7 млн). Хотя показатель оттока абонентов сокращается (на 1 п. п. – до 18%), а это значит, объясняет он, что абонентская база у операторов становится более качественной.

Число абонентов «Мегафона» постепенно растет за счет развития экосистемы услуг и сервисов компании и спроса на новую линейку тарифных планов «Включайся» с кешбэком, ориентированную на цифровых клиентов, говорит представитель «Мегафона» Юрий Нехайчук. Результаты исследования AC&M он называет корректными.

Tele2 не обогнал «Билайн» по количеству абонентов в России в 2020 году

По итогам 2020 года абонентская база «Ростелекома» в мобильном сегменте увеличилась на 1,5% и достигла 46,6 млн клиентов, говорится в поступившем в РБК сообщении компании. «Ростелеком» владеет 100% «Т2 РТК Холдинга», оказывающего услуги сотовой связи под брендом Tele2.

Компания не смогла обогнать по этому показателю своего ближайшего конкурента — «ВымпелКом» (бренд «Билайн»). Согласно опубликованной ранее отчетности «ВымпелКома», его абонентская база снизилась почти на 5 млн клиентов, до 49,9 млн.

У лидера рынка МТС по итогам прошлого года абонентская база также снизилась — на 0,75%, до 78,5 млн клиентов. Еще один игрок, «МегаФон», пока не представил свои результаты за прошлый год.

По данным AC&M Consulting, по итогам 2019 года (последние доступные данные) МТС занимала 30% российского рынка сотовой связи, «МегаФон» — 29%, «ВымпелКом» — 21%, а «Т2 РТК Холдинг» — 19%.

Как говорил в октябре источник РБК, близкий к «Т2 РТК Холдингу», компания обогнала «ВымпелКом» по числу клиентов с учетом абонентов работающих на ее сети MVNO (виртуальных операторов мобильной связи). Согласно нынешнему отчету, число абонентов MVNO на сети компании превысило 2,8 млн, то есть общая база достигла 49,4 млн клиентов.

При этом выручка «Ростелекома» в 2020 году выросла на 15% по сравнению с 2019-м и достигла 546,9 млрд руб. По этому показателю компания считается крупнейшим игроком на российском телекоммуникационном рынке. У ближайшего конкурента — МТС — выручка в России в прошлом году составила 488,5 млрд руб. В 2019-м выручка МТС превышала аналогичный показатель «Ростелекома» — 476 млрд против 475,75 млрд руб.

Выручка «Ростелекома» от мобильной связи выросла на 15%, до 176,96 млрд руб. На это направление пришлось 32% в общей выручке «Ростелекома». Вторым наиболее значимым источником доходов компании стали услуги доступа в интернет (17%): за год выручка от них выросла на 7%, до 90,4 млрд руб. На цифровые сервисы приходилось 14%, и сегмент оказался наиболее быстрорастущим — выручка от него увеличилась на 59%, до 77,3 млрд руб.

«Благодаря сделке по консолидации 100% «Tele2 Россия» «Ростелеком» стал крупнейшим интегрированным цифровым провайдером в стране с доходами, которые превысили полтриллиона рублей, и широким спектром современных сервисов. Компания продолжит развивать цифровые направления в рамках обновленной стратегии, которую мы планируем представить рынку в апреле. Наша главная стратегическая задача — находить новые точки роста и создавать необходимые условия для расширения быстрорастущих бизнесов в портфеле «Ростелекома», — приводятся в сообщении «Ростелекома» слова президента компании Михаила Осеевского.

Показатель OIBDA «Ростелекома» вырос на 14%, до 194,05 млрд руб., чистая прибыль — на 15%, до 25,3 млрд руб. Капитальные затраты достигли 107,1 млрд руб. В 2021 году «Ростелеком» ожидает увеличения своей выручки и OIBDA не менее чем на 5%, СAPEX запланирован в пределах 110–115 млрд руб. без учета реализации госпрограмм.