проверить самозанятого по номеру карты

Как проверить статус самозанятого

Если компания платит самозанятому, который на самом деле не самозанятый, налоговая может выставить штрафы за отчеты и потребовать доплатить взносы и НДФЛ. Рассказываем, как проверить статус исполнителя.

Зачем проверять регистрацию самозанятого

Компания вправе работать с исполнителями-физлицами и самозанятыми. Самозанятые — те, кто зарегистрировались как плательщики налога на профессиональный доход.

С гонорара самозанятому компания не платит налоги, взносы и не сдает отчеты. Заплатили, и всё. Но, когда компания переводит деньги, например дизайнеру-физлицу, она должна вместе с переводом оплаты:

Если заплатить исполнителю и не отчитаться, будут штрафы.

Штрафы, если заплатить исполнителю и не отчитаться

С самозанятыми ничего этого делать не надо, достаточно просто напрямую оплатить услуги. Но если фрилансер говорит, что самозанятый, а на самом деле он не самозанятый, то однажды налоговая это заметит и попросит заплатить за всё время работы. Поэтому лучше всё-таки проверить статус фрилансера самим.

Как проверить, самозанятый исполнитель или нет

У налоговой есть сервис для проверки самозанятых. Чтобы узнать статус исполнителя, компании понадобится его ИНН.

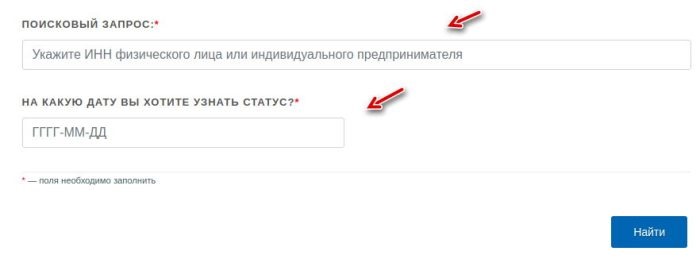

Для проверки переходим по ссылке, открывается окно с двумя строками: поисковый запрос — сюда вводим ИНН исполнителя — и дата.

Вводим ИНН и дату, нажимаем кнопку «Найти». Если исполнитель зарегистрировался как самозанятый, ответ будет таким:

Второй вариант ответа сервиса — «не является плательщиком налога на профессиональный доход». Значит, исполнитель не самозанятый.

Советуем проверить статус самозанятого перед оплатой и сделать скриншот результатов. На всякий случай.

Как компании платить самозанятому

Счет для ИП и ООО в Модульбанке

Удобный сервис, недорогие тарифы, защита от блокировок по 115ФЗ

Как пользоваться приложением «Мой налог». Инструкция для самозанятых

Чтобы стать самозанятым, достаточно иметь смартфон. Не придется идти в налоговую инспекцию, писать заявление и что-то платить. Для самозанятых работает мобильное приложение «Мой налог». Оно нужно тем, кто хочет и может использовать новый спецрежим «Налог на профессиональный доход».

Если вы еще не знаете, что это такое, почитайте наши статьи:

Закон о налоге на профессиональный доход вступил в силу 1 января 2019 года. Чтобы платить налог по льготным ставкам и работать без кассы, положено зарегистрироваться — для этого и нужны приложение «Мой налог» и личный кабинет самозанятого. Вот самая подробная инструкция, как всем этим пользоваться.

Регистрация через приложение «Мой налог»

Применять новый спецрежим «Налог на профессиональный доход» смогут только те, кто подаст заявление через приложение или веб-кабинет и получит подтверждение от налоговой. Никаких бумаг заполнять и относить в налоговую не нужно, все только через интернет.

Вот как зарегистрироваться через приложение «Мой налог».

Скачайте мобильное приложение. Оно доступно в Эпсторе и Гугл-плее. Не попадитесь мошенникам: в интернете уже есть приложения-подделки. Вот правильные ссылки от ФНС:

Выберите способ регистрации. Их два — по паспорту и через личный кабинет налогоплательщика. Для регистрации по паспорту нужен разворот вашего паспорта с фотографией и работающая камера на телефоне. Для регистрации через личный кабинет — ИНН и пароль, который дают в налоговой и который вы вводите для проверки имущественных налогов.

Укажите номер телефона. В ответ придет код подтверждения. То есть телефон должен быть реальный и к нему нужен доступ. Без кода номер не подтвердят и регистрации не будет.

Выберите регион. Налог на профессиональный доход действует только в четырех регионах: Москве, Московской и Калужской областях, Татарстане. Здесь учитывается не место жительства, а место ведения деятельности. Можно жить в Орле, а работать в Москве. Вы сами решаете, какой регион выбрать, но он должен быть только один.

Если пароля от личного кабинета у вас нет, а в налоговую за ним идти не хочется, можно зарегистрироваться по паспорту. Понадобится разворот с фотографией.

Вводить данные не придется, приложение будет само сканировать документы и заполнять заявление

Подтвердите регистрацию. Если вы согласны, то сейчас станете самозанятым. По крайней мере, получите доступ к функциям приложения: сможете отправлять чеки и следить за начислениями налога.

Еще нужно ввести пин для доступа. Дальше настраивайте вход по отпечатку пальца или фейс-айди — в зависимости от телефона. Но на работу приложения это уже не влияет.

Еще в приложении можно зарегистрироваться по учетной записи на госуслугах.

Иногда после регистрации появляется сообщение, что у вас тестовый доступ. Это значит, что налоговая проверяет данные. У нее на это есть шесть дней. Но чеки можно формировать и отправлять покупателям уже сейчас. Следите за статусом: если что-то пойдет не так, в регистрации могут и отказать.

Регистрация через веб-кабинет для самозанятых

На сайте nalog.ru есть личный кабинет налогоплательщика, о котором все и так знают. Но — внимание! — это не тот личный кабинет, через который регистрируются самозанятые. У них свой сервис и отдельный личный кабинет.

Вот правильная ссылка для доступа и регистрации: https://lknpd.nalog.ru/

Через веб-кабинет можно зарегистрироваться только по ИНН и паролю. По паспорту нельзя. Зато этот вариант подходит тем, у кого нет смартфона или кто не хочет скачивать приложение. Личный кабинет для спецрежима «Налог на профессиональный доход» доступен со стационарного компьютера, даже если у вас кнопочный телефон. Приложение «Мой налог» тут не пригодится.

При регистрации через сайт тоже нужно подтвердить номер телефона и выбрать регион.

Можно зарегистрироваться через приложение, а чеки отправлять через сайт — и наоборот. Когда вы стали самозанятым, то можно пользоваться любым сервисом. Информация о доходах тоже доступна везде.

В веб-кабинете доступна и регистрация по паролю от госуслуг. Если есть подтвержденная учетная запись, можно использовать ее для входа в личный кабинет. Но здесь нужно быть очень внимательным: при первой же авторизации таким способом произойдет автоматическая постановка на учет в качестве самозанятого.

Как сформировать и отправить чек

На каждое поступление от клиентов нужно сформировать чек. Как вы получили деньги, не имеет значения. На счет в банке, наличными или на карту — это ваше дело. Чек вы формируете сами.

Делать это нужно через приложение или на сайте.

Как проверить самозанятого

kak_proverit_samozanyatogo.jpg

Похожие публикации

С начала 2019 года в четырех российских регионах действует новый налоговый спецрежим «Налог на профессиональный доход» (НПД), введенный в качестве эксперимента законом № 422-ФЗ от 27.11.2018. В обиходе плательщиков данного налога называют самозанятыми. Они платят налог с дохода, полученного от использования имущества или работы «на себя», не имея при этом работодателя и не привлекая наемных сотрудников по трудовым договорам. Данный режим характеризуется простотой постановки на учет в ИФНС – в качестве плательщика НПД можно через специальное приложение на смартфоне. Самозанятые могут сотрудничать с физлицами и другими субъектами предпринимательства – компаниями и ИП, выдавая им чеки по каждой полученной сумме. Совершение сделок с самозанятыми контрагентами имеет определенные особенности, в связи с чем у другой стороны может возникнуть необходимость проверить статус самозанятого. О том, как это сделать, расскажем в нашей статье.

Проверка самозанятого на сайте ФНС

Специально для проверки действительности статуса самозанятых разработан сервис « ]]> Проверить статус налогоплательщика НПД ]]> », расположенный на сайте ФНС. С его помощью сведения о применении спецрежима интересующим лицом можно получить моментально и совершенно бесплатно, достаточно знать только его ИНН.

Как проверить самозанятого, используя данный сервис ФНС:

Перейти на страницу сервиса проверки.

В окне «Поисковый запрос» указать ИНН физлица.

В следующем окне нужно ввести дату, на которую требуется узнать наличие статуса плательщика налога на профдоход.

Нажать кнопку «Найти».

Для чего нужна проверка самозанятых

«Самозанятые» доходы плательщиков НПД освобождены от обложения НДФЛ, на них не начисляются обязательные страховые взносы. Это значит, что компания или ИП, заключившие с самозанятым лицом договор на выполнение работ, оказание услуг и т.п., не являются по отношению к нему налоговым агентом, они не обязаны удерживать из выплат самозанятому НДФЛ и начислять на них страхвзносы. Данное освобождение возможно для контрагентов только при наличии у них чека, выданного самозанятым лицом в подтверждение оплаты. Также без чека контрагенту невозможно зачесть в своей налоговой базе произведенные по договору расходы (ст. 15 закона № 422-ФЗ).

С этой целью в договор должны включаться пункты, указывающие на уплату самозанятым налога на профдоход, обязанность выдачи им чека, отсутствие обязанностей удержания НДФЛ и начисления страхвзносов у контрагента. Кроме того, если в период действия договора самозанятый утратит право на применение спецрежима, он должен сообщить об этом другой стороне, которая автоматически станет налоговым агентом по НДФЛ и плательщиком страхвзносов.

Именно для того, чтобы быть уверенным в том, что статус самозанятого актуален и платить за него НДФЛ и взносы не нужно, а выданные им чеки действительны, необходимо проверить самозанятое лицо.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Как проверить статус самозанятого гражданина

Проверка самозанятого на сайте ФНС онлайн — это процедура контроля плательщика налога на профессиональный доход. Введите ИНН контрагента и узнайте его текущий статус.

Зачем проводить проверку

Самозанятость подразумевает льготы в работе с контрагентами: покупатель не платит налоги и взносы с сумм оплаты за товары, работы, услуги. Плательщики НПД освобождены от НДФЛ и страховых взносов, они платят единый налог на профессиональный доход. Заказчикам, которые сотрудничают с такими налогоплательщиками, необходимо проверить самозанятое лицо заранее, до заключения договора гражданского правового характера. Если юрлицо заключит соглашение и перечислит деньги физическому лицу без статуса самозанятости, его ожидают штрафы и разбирательства с налоговой инспекцией, блокировка счетов от банка.

По этой же причине надлежит проверить чек самозанятого при его получении. Плательщик НПД обязан формировать чеки по каждой операции — при фактическом получении дохода. В чеке стоит отметка о принадлежности к самозанятости и QR-код с уникальным кодом по каждому расчету.

Информация о каждом плательщике НПД содержится в реестре самозанятых, который ведет Федеральная налоговая инспекция (ст. 5 422-ФЗ от 27.11.2018). Для всех пользователей доступна проверка статуса самозанятого по ИНН на сайте налоговой, причем абсолютно бесплатно. У заказчика есть возможность заранее узнать, относится ли его контрагент к плательщикам налога на профессиональный доход, действуют ли льготы на расчетные операции и вправе ли организация учитывать чеки самозанятого в затратах при исчислении налоговых вычетов.

Эксперты КонсультантПлюс разобрали, как ИП стать самозанятым. Используйте эти инструкции бесплатно.

Как проверить статус самозанятого

У заказчика есть два варианта — собственная проверка на самозанятость по ИНН бесплатно или справка о постановке на учет в качестве налогоплательщика НПД. Справку по КНД 1122035 предоставляет сам плательщик профессионального налога по запросу контрагента. Документ формируется в личном кабинете налогоплательщика или в мобильном приложении «Мой налог» (письма ФНС № СД-4-3/10848@ от 05.06.2019, № ЕД-4-20/18515 от 13.09.2019). Справка оформляется в электронной форме, ее подписывают усиленной квалифицированной ЭЦП и передают по электронной почте.

Контроль через сервис ФНС доступен абсолютно всем и производится в любой момент по запросу пользователя. Регистрация на сайте ФНС не требуется, плата за сервис не взимается.

Пошаговая инструкция, как проверить регистрацию самозанятого по ИНН через сервис Федеральной налоговой инспекции:

Шаг 1. Перейти по ссылке на сайт ФНС.

Шаг 2. Ввести ИНН контрагента.

Шаг 3. Указать дату, на которую необходимо узнать статус.

Шаг 4. Нажать кнопку «Найти».

Шаг 5. Получить результат проверки.

Пользователю проверить самозанятого по Ф.И.О. на сайте ИФНС нельзя, проверка осуществляется только по идентификационному номеру налогоплательщика (ИНН). Помимо сайта ФНС, проверка доступна и на специальном ресурсе для налогоплательщиков ПД — Самозанятые. РФ. Порядок действий аналогичен: ввести идентификационный номер и дату, на которую необходимо получить сведения.

Что делать, если человек не зарегистрирован как самозанятый

В нормативах налоговой указано, как можно узнать, человек зарегистрирован или нет как самозанятый, — через специальный сервис ФНС. Кроме того, такая опция теперь действуют во многих банках при совершении онлайн-платежей.

Если проверить по Ф.И.О. в реестре самозанятых граждан в 2021 году или по ИНН не удалось, запросите у налогоплательщика по ПД справку по форме 1122035. Документ является юридическим подтверждением самозанятости.

Работа с фрилансерами без статуса самозанятости грозит заказчику штрафами и пенями. Накажут и незарегистрированного предпринимателя — его оштрафуют и лишат права оформить самозанятость, чтобы задекларировать доходы и получить льготный статус в текущем году. За ведение коммерческой деятельности без регистрации положены:

Если подтвердить незадекларированный доход документально не получится, налоговая инспекция посчитает прибыль по усредненным отраслевым показателям на основании статистических сведений.

Где и как проверить официальный статус самозанятого гражданина?

Это полезно для того, чтобы проверить официальный статус предпринимателя, с которым вы сотрудничаете.

Зачем это нужно, спросит читатель?

А вот зачем:

В первую очередь сервис будут активно использовать те компании и ИП, которые заключают договора ГПХ с самозанятыми. Приходит в компанию предприниматель и говорит: “Самозанятый я!”.

А недоверчивый бухгалтер возьмет и проверит его при помощи сервиса, так как знает, что если предприниматель потерял статус плательщика НПД, то за него придется платить НДФЛ и страховые взносы. Очень бухгалтеры переживают, как слышат про договоры ГПХ.

Поэтому, компаниям, которые сотрудничают с самозанятыми, рекомендуются отслеживать их статус.

Во-вторых, сервис будут полезен физлицам, которые являются клиентами самозанятых. Мало ли что говорит предприниматель – проверить не помешает, особенно если идет речь о большом заказе или сделке.

Может быть, налоговики давно предпринимателя сняли с учета, а он сам об этом не знает.

Где находится сервис для проверки самозанятых?

На официальном сайте ФНС по ссылке:

Он бесплатный?

Сервис абсолютно бесплатный.

Как им пользоваться?

Сервис очень простой.

Для проверки того или иного гражданина достаточно ввести его ИНН и указать дату, на которую нужно проверить его статус.

Проверка статуса на конкретную дату очень полезна для компаний и ИП, которые сотрудничают с самозанятыми по договорам ГПХ.

Доступ по API

Что интересно, ФНС предоставляет доступ к сервису по API, что будет полезно для крупных компаний, в штате которых есть программисты.

И они смогут автоматизировать процесс проверки своих контрагентов, которые являются плательщиками НПД.