гарантирует что зарегистрирован в егрюл надлежащим образом

Налоговая оговорка в договоре: два способа возложить налоговую ответственность на контрагента

Речь о двух вариантах:

Пример 1. Формулировка договора о возмещении потерь, возникших в случае наступления определенных в договоре обстоятельств (ст.406.1 НК РФ):

7.1 Поставщик, в соответствии со ст. 406.1 ГК РФ, возмещает Покупателю все имущественные потери последнего, возникшие:

— в связи с предъявлением налоговыми органами требований об уплате налогов (пеней, штрафов), доначисленных с сумм поставок по настоящему договору из-за отказа в применении налоговых вычетов по НДС и из-за исключения стоимости приобретенных товаров из расходов для целей налогообложения по причинам, связанным с Поставщиком;

— в связи с предъявлением третьими лицами, купившими у Покупателя являющийся предметом настоящего договора товар, требований о возмещении потерь и убытков в виде уплаченных ими налогов (пеней, штрафов), доначисленных налоговыми органами из-за отказа в применении налоговых вычетов по НДС и из-за исключения стоимости приобретенных товаров из расходов для целей налогообложения по причинам, связанным с Поставщиком.

7.2. Указанные в п. 7.1. настоящего договора имущественные потери возмещаются в размере сумм, уплаченных на основании решений, требований или актов проверок налоговых органов. При этом факт оспаривания этих налоговых доначислений в вышестоящем налоговом органе или в суде не влияет на обязанность Поставщика возместить потери.

Обучение полностью дистанционно, выдаем сертификат.

Пример 2. Формулировка договора о заверении об обстоятельствах (ст.431.2 ГК РФ):

8. Гарантии и обязательства

8.1. Продавец гарантирует, что:

— зарегистрирован в ЕГРЮЛ надлежащим образом;

— уплачивает все обязательные налоги и сборы, ведет бухгалтерский и налоговый учет, а также своевременно подает в налоговые и иные госорганы отчетность;

— его исполнительный орган находится и осуществляет функции управления по месту регистрации юридического лица, и в нем нет дисквалифицированных лиц;

8.2.1. Если Продавец нарушит указанные гарантии или законодательство (в том числе налоговое), он обязуется возместить Покупателю ущерб, который последний понес вследствие таких нарушений. При этом правонарушения должны быть отражены в решениях налоговых органов.

9.2.2. Помимо ущерба Продавец, нарушивший гарантии, возмещает Покупателю все убытки, вызванные таким нарушением. Срок возмещения ущерба и убытков — 20 (Двадцати) календарных дней со дня получения мотивированного требования от Покупателя.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На курсе повышения квалификации осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Что бухгалтеру нужно знать о налоговых оговорках в договорах

Введение в действие ст. 54.1 НК РФ о запрете злоупотребления правами в налоговой сфере заставило налогоплательщиков озаботиться сбором доказательств не только реальности сделки, но и выполнением ее условий непосредственно контрагентом, указанным в договоре.

Все чаще нас просят разработать гражданско-правовой договор с налоговыми оговорками, которые защитили бы их имущественные интересы в случае предъявления претензий налоговыми органами из-за уличения контрагента или привлеченных им посредников в недобросовестности. Для этого можно использовать гражданско-правовые инструменты, такие как заверения об обстоятельствах (ст. 431.2 ГК РФ) или возмещение потерь, возникших в случае наступления определенных в договоре обстоятельств (ст. 406.1 ГК РФ).

Хотя в соответствии со ст. 2 ГК РФ нормы гражданского законодательства не подлежат применению к отношениям, основанным на властном подчинении одной стороны другой, налоговые оговорки в договоре направленны на взаимоотношения сторон по гражданско-правовому договору, где стороны равны и, действуя по своей воле, вносят в договор гарантии от убытков. Рассмотрим эти инструменты подробнее.

Заверение об обстоятельствах

С 1 июня 2015 г. вступила в силу ст. 431.2 ГК РФ. Согласно этой норме сторона договора, которая дала другой стороне недостоверные заверения об обстоятельствах, обязана возместить другой стороне по ее требованию убытки, причиненные недостоверностью таких заверений, или уплатить неустойку, предусмотренную договором.

Заверения об обстоятельствах необходимо оформлять в письменном виде, их можно включить в договор, например, в раздел прочие условия, а можно составить в виде дополнительного соглашения к договору, включить в мировое соглашение при судебном споре.

Какие заверения об обстоятельствах рекомендуем включать в договор??

1. Ваш контрагент является надлежащим образом зарегистрированным юрлицом или ИП.

Казалось бы, если ваш контрагент заключает договор, то, разумеется, что он прошел госрегистрацию. Но нет, те, кто участвовал в судебных спорах по недобросовестным поставщикам, наверняка сталкивались с ситуацией, когда договор заключен определенной датой, а зарегистрирован контрагент через несколько дней или даже месяцев после заключения договора. И эта «досадная ошибка» может стоить очень дорого.

2. Исполнительный орган поставщика находится и осуществляет функции управления по месту нахождения юрлица или ИП.

Это заверение защищает от недостоверных данных в ЕГРЮЛ, ЕГРИП, а также от претензий на массовость адреса.

3. Лицо, которое подписало договор, имеет полномочия на его подписание.

Этот пункт может пригодиться, в случае если договор подписал дисквалифицированный директор, либо у лица, подписавшего договор, «пропала память», и он отказывается от своей подписи, либо договор подписан по доверенности, а копию вам не предоставили.

4. Для заключения исполнения договора поставщик получил все необходимые согласия, разрешения, одобрения в соответствии с действующим законодательством. Отсутствуют ограничения, запрещающие поставщику заключать или исполнять договор.

Этот пункт касается лицензий, участия в СРО и других необходимых процедур для выполнения договора.

5. Поставщик имеет право осуществлять вид экономической деятельности, предусмотренный договором.

ОКВЭДы для того и существуют, чтобы их выбирать в соответствии со своей деятельностью, но не у всех так бывает: либо это нестандартная операция для вашего поставщика, либо поставщик начал осуществлять другие виды деятельности, а соответствующие изменения в ЕГРЮЛ не внес. Но за этим довольно пристально следят как банки, так и налоговые органы.

6. Поставщиком уплачиваются все налоги и сборы в соответствии с законодательством РФ, своевременно и в полном объеме подается налоговая отчетность.

Как правило, проблемы у налогоплательщика возникают тогда, когда, как говорят представители налоговых органов, «отсутствует источник уплаты НДС в бюджет», то есть кто-то в цепочке не уплатил налог.

7. Каждая операция продавца по покупке товара у поставщиков, продаже товара Покупателю полностью отражена в первичной документации, в бухгалтерской, статистической и иной отчетности.

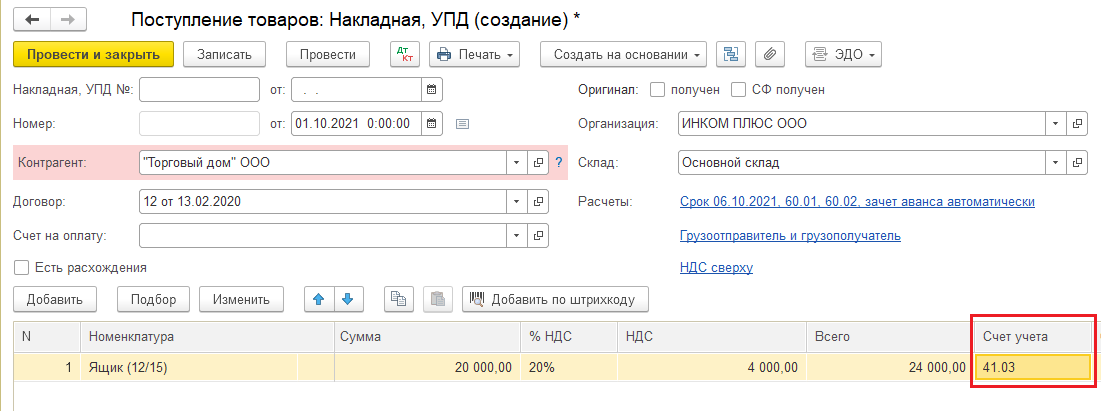

Поставщик обязуется отражать в отчетности НДС, уплаченный покупателем в составе цены товара и предоставлять покупателю полностью соответствующие законодательству РФ первичные документы (включая товарные накладные ТОРГ-12, или УПД, счета-фактуры, ТТН, спецификации, акты и т.д.)

Сплошь и рядом встречаются ситуации, когда поставщик выдал покупателю счет-фактуру, но сам не отразил ее в своей отчетности, этот пункт поможет переложить имущественную ответственность за такие недобросовестные действия на поставщика.

8. Товар, который поставляется по договору, принадлежит поставщику на праве собственности.

Предполагается, что товар, который поставляет поставщик находится в его собственности, но тем не менее, существует множество юридических конструкций, позволяющих продать не свой товар (договор комиссии, поручения, агентский) и если это так, на эти факты должно быть указано в договоре. Поэтому, заверение о том, что товар принадлежит поставщику, не будет лишним.

9. Поставщик обязан по первому требованию налоговых органов или покупателя (встречная проверка) представить заверенные копии документов, подтверждающих гарантии и заверения в течение 5 рабочих дней с момента получения запроса от налогового органа или покупателя.

В практике довольно часто встречаются ситуации, когда по встречной проверке документы ваш контрагент представил, но так как по поручению вашей инспекции у контрагента документы запрашивает его инспекция, не исключены ситуации, что в ваш налоговый орган документы придут уже после окончания срока камеральной проверки, и в акте инспектор с полным правом отразит довод о том, что документы по встречной проверке не представлены.

Тогда необходимо представить в свой налоговый орган доказательства отправки документов вашим контрагентом.

Если в договоре указаны заверения об обстоятельствах, поставщик обязан возместить покупателю убытки, вызванные нарушением поставщиком указанных в договоре гарантий и заверений и/или допущенных им нарушений налогового законодательства, которые нашли отражения в решениях налоговых органов в размере сумм, которые покупателю пришлось уплатить в бюджет по решениям (требованиям) налоговых органов о доначислении НДС, налогу на прибыль, пеней, штрафов (в том числе решений об отказе в применении налоговых вычетов), который был уплачен поставщику в составе цены товара.

Поставщик обязан компенсировать покупателю понесенные по его вине убытки (в том числе доначисленный НДС, налог на прибыль, штрафы, пени и т.д.) в пятидневный срок с момента получения от покупателя требования.

Используя именно такие формулировки ООО «Торговый дом «Риф» взыскал со своего поставщика ООО «Агробизнес» более 12 млн руб. в связи с тем, что тот создал искусственный документооборот со своим поставщиком ООО «Фаворит» при отсутствии фактической возможности осуществить поставки ТМЦ (Дело № А53-22858/2016). Суд исходил из следующего, действующее законодательство не исключает возможность квалификации как убытков сумм налогов и сборов, уплаченных по вине другого лица, не исполнившего заверения об обстоятельствах, если между его действиями и наступившими последствиями есть прямая причинно-следственная связь.

Заверения об обстоятельствах как лакмусовая бумажка: может проявить истинные намерения вашего контрагента. Если контрагенту скрывать нечего, он зарегистрирован в соответствии с действующим законодательством, самостоятельно выполняет обязательства по сделке, обладает трудовыми и техническими ресурсами и отражает свои сделки в налоговой отчетности, то он не будет противиться подписанию договора с включенными в него заверениями об обстоятельствах.

Соглашение о возмещении потерь

Такое соглашение можно заключить только между субъектами предпринимательской деятельности. В договоре с контрагентом обязательно надо четко прописать обстоятельства, при наступлении которых возмещается имущественные потери (заранее установленные убытки), конкретный размер возмещения и как его определить.

В отношении налоговых потерь условия договора можно сформулировать следующим образом.

Поставщик в соответствии со ст. 406.1 ГК РФ возмещает покупателю все имущественные потери, возникшие:

1. В связи с предъявлением налоговыми органами требований об уплате налогов (пеней, штрафов), доначисленных по суммам, уплаченным поставщику в составе цены товара из-за отказа в применении налоговых вычетов по НДС из-за исключения стоимости приобретенных товаров из расходов для целей налогообложения по причинам, связанным с поставщиком.

2. В связи с предъявлением третьими лицам, купившими у покупателя товар, являющийся предметом по настоящему договору, требований о возмещении потерь и убытков в виде уплаченных ими налогов (пеней, штрафов), доначисленных из-за отказа в применении налоговых вычетов по НДС и из-за исключения стоимости приобретенных товаров из расходов по налогу на прибыль, по причинам, связанным с поставщиком.

Имущественные потери возмещаются в размере сумм, уплаченных на основании решений, требований налоговых органов. При этом факт оспаривания этих налоговых доначислений в вышестоящем органе или в суде не влияет на обязанность поставщика возместить потери.

Именно по этому пути защиты пошло ООО «ТД «Югмонтажэлектро» взыскавшее с ООО «Темп» убытки в сумме 1 973 357 руб., возникшие в результате налоговой проверки. Суд указал, что основанием для начисления истцу недоимки по уплате НДС, а также начисления штрафа и пени явилось не указание ответчиком в выставленных счетах-фактурах суммы вознаграждения, то есть нарушение условий договоров. Договорами транспортной экспедиции было предусмотрено, что в случаях выявления налоговых нарушений со стороны экспедитора, он обязан возместить клиенту суммы доначисленного НДС, налога на прибыль, пеней и штрафов в качестве убытков, в случае некорректного отражения в документах налоговой отчетности перевозчиком налогов и в связи с неуплатой доначисленных сумм налогов в бюджет. Расчет сумм убытков производится на основании решений налоговых органов, принятых по результатам камеральной или выездной налоговой проверки (Дело № А53-27180/2017).

И первый, и второй способ влекут «утяжеление» договора, и возможно, многие отметят, что в договоре невозможно предусмотреть все. Но если сравнивать российские среднестатистические договоры с контрактами, составляемыми нашими зарубежными коллегами, то наши договоры намного короче и менее структурированы.

Анна Архипова, налоговый консультант, зам. генерального директора ООО «Первая Ростовская Налоговая Консультация».

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На курсе повышения квалификации осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Налоговая оговорка: как переложить налоговые риски на контрагента

Даже если вы чисты перед законом и всё делаете правильно, ФНС может снять вычеты по НДС или налогу на прибыль из-за того, что закон нарушил контрагент. Этот риск можно переложить на контрагента, если включить в договор налоговую оговорку. Рассказываем, как это сделать, и приводим примеры формулировок.

Что такое налоговая оговорка и зачем она нужна

Налоговая оговорка — это особый раздел договора, который защищает ваши интересы в случае претензий от налоговых органов. Поставщик или исполнитель гарантирует свою добросовестность, как налогоплательщика. Налоговую оговорку можно сразу включить в договор или добавить к нему позднее, заключив дополнительное соглашение.

Если у налоговой инспекции возникнут претензии, а в договоре есть налоговая оговорка, покупатель определяет свои потери и направляет требование к поставщику. Если поставщик не согласен и отказывается платить, то покупатель по истечении указанного для оплаты срока обратится в суд.

Торговый дом закупал сельскохозяйственную продукцию у компании, которая в свою очередь организовала фиктивный документооборот со своими поставщиками. Из-за этого торговый дом лишился вычетов. В договоре была налоговая оговорка, поэтому суд обязал компанию возместить убытки торговому дому.

Но если вы и сами будете практиковать незаконные схемы, налоговая оговорка вас не защитит.

Как сформулировать налоговую оговорку

Налоговую оговорку можно составить на основании одного из двух положений ГК РФ:

7. Гарантии и обязательства поставщика.

7.1. Поставщик в соответствии со ст. 431.2 ГК РФ гарантирует, что он:

7.2. Если Поставщик не соблюдёт указанные гарантии, то он обязуется компенсировать Покупателю все убытки, возникшие в результате претензий налоговых органов. Факт нарушения Поставщиком условий п. 7.1 должен быть подтверждён решением налогового органа или судом.

Поставщик обязуется возместить Покупателю потери, указанные в п. 7 в течение 30 календарных дней после получения от Покупателя мотивированного требования.

8. Возмещение потерь Покупателя.

8.1. Поставщик в соответствии со ст. 406.1 ГК РФ обязуется возместить все имущественные потери Покупателя:

8.2. Указанные в п. 8.1 имущественные потери подлежат возмещению в объёме претензий налоговых органов, указанных в акте проверки, решении или требовании либо в объёме добровольно доплаченного налога.

Поставщик обязуется возместить Покупателю потери, указанные в п. 8, в течение 30 календарных дней после получения от Покупателя мотивированного требования.

Второй вариант более выгоден для покупателя, так как здесь не нужно доказывать прямую связь между нарушениями поставщика и действиями налоговиков. Для того, чтобы взыскать с поставщика убытки, достаточно самого факта, что у налоговой есть претензии.

Ещё лучше использовать оба положения: заверение об обязательствах и возмещение потерь. Если контрагент согласится на такие условия, ваши интересы будут защищены в полном объёме.

Если придётся обращаться в суд, успех зависит от формулировок в договоре. Например, налоговики часто берут бизнесменов на испуг и под угрозой выездной проверки вынуждают их добровольно отказаться от вычетов и доплатить налоги. Чтобы взыскать с поставщика убытки в таком случае, нужно, чтобы в договоре было предусмотрено возмещение и такой «добровольной» доплаты.

Пример 4.

А в этом деле покупатель подстраховался и включил в условия компенсации убытков не только взыскание НДС налоговиками, но и добровольную доплату. Суд встал на сторону покупателя и подтвердил его право на взыскание с поставщика убытков, возникших из-за доначисления НДС.

Налоговая оговорка — мощный инструмент защиты налогоплательщика от налоговых рисков. Главное не забывать, что использование налоговой оговорки не отменяет главного правила безопасности: контрагентов надо проверять до сделки! Взыскать деньги в судебном порядке намного сложнее, чем отказаться от сделки с сомнительным контрагентом пусть даже с налоговой оговоркой. Проверить контрагента можно в специальном сервисе «Моё дело Бюро».

Заверения и гарантии в налоговых правоотношениях

Руководитель проектов, направление «Налоги и право» Группы компаний SRG

специально для ГАРАНТ.РУ

Заверения и гарантии (англ. Representations and Warranties), а также обязательства возместить потери (англ. Indemnity) в странах общего права давно являются неотъемлемой частью договоров. Их задача раскрыть и подтвердить принципиальную для заключения договора информацию, наличие которой может повлиять на решение о заключении самого договора или стать основанием для появления в договоре определенных условий – обязательств для его сторон. Гарантии могут касаться коммерческой, финансовой, правовой информации.

Однако заверения и гарантии в зарубежных странах не идентичны российским заверениям, хотя, определенно, общие черты есть. Для российской правовой системы заверения об обстоятельствах появились после введения в действие в 2015 году ст. 431.2 Гражданского кодекса. По сути, это инструмент защиты гражданско-правовых отношений. И хотя в гражданском законодательстве они были закреплены впервые, так или иначе заверения знакомы российскому гражданскому праву, когда выступали в качестве информации, сообщаемой продавцом, например, о качестве товаров или о характеристиках объекта, который являлся предметом договора.

По смыслу ст. 431.2 ГК РФ, сторона обязана возместить другой стороне по ее требованию убытки, причиненные недостоверностью данных заверений, или уплатить предусмотренную договором неустойку.

Заверения не ограничены во времени и могут касаться обстоятельств, имеющих значение для заключения договора, его исполнения или прекращения. Также ГК РФ не ограничил обстоятельства или факты, относительно которых могут быть даны заверения. Таким образом, можно предположить, что действующее гражданское законодательство позволяет в качестве убытков признавать суммы налогов и сборов, уплаченных одним лицом по вине другого. В связи с этим данные нормы можно использовать для получения налоговых заверений и в качестве оснований для возмещения убытков при нарушении договоренностей, зафиксированных в договоре.

В каких случаях необходимы налоговые заверения?

По статистике, 80% всех налоговых споров касаются налоговых доначислений в связи с получением необоснованной налоговой выгоды при необоснованном увеличении расходов. В классическом варианте получение необоснованной налоговой выгоды обеспечивается за счет заключения фиктивного договора, при котором оплата производится, но работы/услуги не выполняются, товары не поставляются, а нередко и сами налоги не уплачиваются.

До вступления в силу ст. 54.1 Налогового кодекса доначисления вменялись заказчику, не доказавшему проявление должной осмотрительности при выборе контрагента. При этом ее четкие пределы так и не были регламентированы ни одним нормативным актом.

Должная осмотрительность использовалась как способ выявления налоговых схем и противодействия уклонению от уплаты налогов. Предполагалось, что при ее проявлении можно определить, есть ли у подрядчика материальные и/или технические ресурсы для исполнения обязательств по договору. Если заказчик не подтверждал, что проявил должный в рамках обычного делового оборота интерес к тому, кто же будет исполнять договор, а подрядчик – реальную возможность его исполнить, значит, налицо сговор и умысел в наличии такого «пустого» контракта. Цель же заключения такого договора – увеличить расходы по налогу на прибыль, а вместе с тем и вычеты по НДС.

Более продвинутые любители налоговых схем могли похвастаться проявленной должной осмотрительностью, так как представляли на каждого контрагента досье. Более того, подтверждали реальность выполненных работ/оказанных услуг, хотя чаще всего заказчик выполнял их собственными силами без привлечения подрядчика (его участие было только на бумаге). До августа 2017 года через доказывание реальности выполненных работ/оказанных услуг можно было доказать невиновность сторон по сделке (определение Верховного Суда Российской Федерации от 6 февраля 2017 г. № 305-КГ16-14921). После вступления в силу ст. 54.1 НК РФ подходы в доказывании невиновности поменялись (Федеральный закон от 18 июля 2017 г. № 163-ФЗ). Теперь не допускается:

Это означает, что если сторона совершила сделку только с целью завышения расходов и обязательство по договору выполнено в реальности, но не той стороной, которая указана в договоре, налоговая выгода может быть признана необоснованной со всеми вытекающими последствиями. Это возможно, например, если обязательство исполнено работниками, которые не оформлены штат, или когда были заявлены ФИО одних работников, а на объект вышли другие.

Причем до настоящего времени правоприменительная практика не сформировала однозначного подхода, есть ли обязанность проверять контрагентов второго и последующего звеньев (субподрядчиков, субсубподрядчиков и т. д.), чтобы обеспечить выполнение вышеизложенной нормы.

На практике заказчику затруднительно проверить, какой субподрядчик выполняет работы у его подрядчика. Во-первых, с субподрядчиком нет прямых договорных отношений. Во-вторых, обязать раскрыть такую информацию подрядчика можно, но большой вопрос, насколько представленная информация о третьих лицах будет полной и достоверной. В-третьих, подрядчик может совершенно справедливо вспомнить о необходимости защищать свою коммерческую тайну и не захочет раскрывать информацию о субподрядчике, чтобы препятствовать заключению договора с субподрядчиком напрямую.

Тем не менее самый лучший способ доказать невиновность при возникновении неблагоприятных налоговых последствий и избежать ответственности – это подтвердить одновременно:

Самым очевидным доказательством при этом являются нормальные для делового оборота действия по проверке материальной, технической, трудовой и иных возможностей подрядчика или поставщика выполнить обязательства по договору.

Если у подрядчика нет в штате ни сотрудников, ни необходимого оборудования на балансе, то реальность выполненных работ уже не будет иметь никакого значения. Если сотрудников нет (ни по трудовому, ни по гражданско-правовому договору), то априори эти работы считаются выполненными не «стороной по договору». Следовательно, налицо факт получения необоснованной налоговой выгоды.

Стоит, однако, отметить, что термин «должная осмотрительность» уже не может использоваться при проведении налоговых проверок (письмо ФНС России от 28 декабря 2017 г. № ЕД-4-2/26807). Хотя это не означает, что налогоплательщик не вправе доказывать свою добросовестность и подтверждать, что предпринял все необходимые действия для исключения нарушений налоговой дисциплины.

Более того, проявление должной осмотрительности и наличие налогового комплаенса контрагентов по-прежнему остаются главными доказательствами отсутствия вины налогоплательщика при возникновении спорных ситуаций. Однако процесс проверки контрагентов, сбора досье, хранения файлов, как правило, очень трудоемкий и дорогостоящий, и не у каждой организации есть возможность организовать такой сервис.

Заверения в благонадежности и гарантии добросовестного исполнения налоговой дисциплины, а также исполнения договора собственными или подтвержденными наемными силами могут послужить эффективной альтернативой трудозатратной и кропотливой процедуре налогового комплаенса. Основная цель заверений и гарантий – защитить добросовестного налогоплательщика.

Как это работает?

Подрядчик заверяет в своей благонадежности и самостоятельности, а также гарантирует, что самостоятельно выполнит обязательства по договору или представит необходимые сведения о привлекаемых по договору субподрядчиках и их ресурсах.

Последствия невыполнения заверений и нарушение гарантий – возможность взыскать налоговые убытки с контрагента в виде доначисленных налогов, пени и штрафов.

О чем должны быть заверения и гарантии?

В свете последних изменений налогового законодательства заверения и гарантии должны подтверждать, что подрядчик:

Если же для исполнения обязательств по договору подрядчик привлекает иных третьих лиц, он должен предоставить информацию о них покупателю. Главным в данном случае будет представление информации о проверке подрядчиком наличия у третьих лиц трудовых и материальных ресурсов.

На какой период могут распространяться заверения?

По общему правилу, заверения могут касаться будущих периодов. Но не стоит забывать про срок давности: лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения и до момента вынесения решения о привлечении к ответственности истекли три года (ст. 113 НК РФ).

Если же речь идет о налоговой задолженности в течение трех финансовых лет подряд на сумму более 5 млн руб. при условии, что доля неуплаченных налогов, сборов и страховых взносов превышает 25% подлежащих уплате сумм налогов, либо в размере 15 млн руб., то это уже уголовное преступление, срок давности по которым составляет 10 лет (ст. 199 Уголовного кодекса).

Ориентируясь на это, следует соответствующим образом формулировать и срок действия заверений и гарантий или отказываться от конкретного срока, привязав его к моменту предъявления соответствующих претензий уполномоченными органами.

Когда можно предъявить требования о возмещении ущерба при нарушении заверений?

При доначислении налогов, пени и штрафов по операциям с тем контрагентом, который ранее дал гарантию или заверение, налогоплательщик вправе подать требование о возмещении ему убытков. Момент направления такого требования определяется сторонами.

По моему мнению, более справедливым для обеих сторон является момент вступления в законную силу решения суда, в соответствии с которым доначисление налога, штрафа и пени признано судом обоснованным. Правда, нередко стороны прописывают право взыскать убытки уже после вынесения решения налогового органа о привлечении к ответственности.

Размер ответственности по гарантии

Доначисления при взаимодействии с недобросовестным контрагентом связаны с тем, что расходы по договорам с сомнительными контрагентами не признаются, а соответствующие суммы не принимаются к вычету. Сюда также включаются начисленные по указанным налогам пени и штрафы. Соответственно, доначисленные налоги, пени и штрафы – это та сумма компенсации, которую следует прописывать при выявлении фактов нарушения налоговых заверении и гарантий.

Гарантии могут также быть распространены и на третьих лиц, купивших товар у дистрибьютора, и которым будут предъявлены налоговые претензии в отношении, к примеру, товаров, ставших предметом договора с гарантиями и заверениями между производителем и дистрибьютором.

Также заверения и гарантии незаменимы, когда речь идет о налоговых льготах. Например, продавец оборудования заверяет, что оборудование соответствует требованиям для признания его энергоэффективным. Если получить льготу невозможно, покупатель имеет право на возмещение ущерба в виде налогов, пени, штрафа в связи с отказом в применении льготы по причине непризнания данного оборудования энергоэффективным.

Судебная практика по налоговым заверениям и гарантиям

В настоящее время судебная практика по такого рода спорам немногочисленна, но, тем не менее, данный механизм можно назвать работающим.

Например, в решении Арбитражного суда Свердловской области от 29 марта 2018 г. по делу № А60-65645/2017 данные заверения стали предметом рассмотрения спора между хозяйствующими субъектами.

Стороны договорились, что согласно договору об оказании услуг по перевозке грузов исполнитель гарантирует возмещение в полном объеме убытков клиента, возникших при отказе налогового органа в возмещении (вычете) заявленных клиентом сумм НДС по причине виновного действия исполнителя (в том числе, но не исключительно, по причине неуплаты им НДС).

Инспекция пришла к выводу, что истец, оказывавший услуги по перевозке, был искусственно включен в цепочку расчетов между заказчиком и индивидуальными предпринимателями, которые в конечном итоге осуществляли транспортировку груза. Цель такой схемы, по мнению налогового органа, – создать фиктивный документооборот в отсутствие реальных хозяйственных отношений и создать видимые хозяйственные операции для завышения налоговых вычетов по НДС.

Вместе с тем из представленных документов суд не усмотрел, что в возмещение НДС отказано в результате ненадлежащего оформления счетов-фактур, неуплаты НДС в бюджет исполнителем или иного виновного действия. По мнению суда, наличие противоправного поведения и причинно-следственной связи между поведением ответчика и возникшими у истца убытками не были доказаны. Суд посчитал, что в этом нет вины гаранта, ведь налоги были уплачены. И не важно, что незаконная налоговая экономия достигалась за счет искусственного увеличения входящего НДС с помощью дополнительных звеньев в цепочке оказания услуг.

Квалификацию судом обстоятельств дела нельзя поддержать однозначно, равно как и логику принятого решения. Но благодаря этому примеру можно сделать вывод, что если заверения будут привязаны к квалификации действий, совершенных виновно, то суд может не усмотреть в действиях гаранта вины и, соответственно, отказать в возмещении налоговых убытков.

В другом же решении – постановлении Арбитражного суда Северо-Кавказского округа от 5 июня 2017 г. по делу № А53-22858/2016 – ответчик доказывал, что положения ст. 431.2 ГК РФ регламентируют гражданско-правовую ответственность за нарушение обязательств и не могут применяться при возмещении убытков, понесенных вследствие нарушений налогового законодательства. В частности, указывалось, что наличие права на вычет сумм налога исключает уменьшение имущественной сферы лица и, соответственно, применение ст. 15 ГК РФ.

Однако суд указал, что отказ в принятии НДС к вычету стал следствием создания формального документооборота с контрагентами лица, давшего заверения. Общество же, которое требовало возмещения убытков по причине отказа в возмещении вычетов по НДС, выполнило все необходимые условия для получения указанных вычетов.

Положения ст. 431.2 ГК РФ регулируют вопросы недостоверных заверений об обстоятельствах, имеющих значение для заключения договора. Налоговые доначисления в случае признания договора заключенным с целью получения необоснованной налоговой выгоды превышают 50% от суммы договора (налог на прибыль, вычет по НДС, пени и штрафы). Следовательно, разумно предположить, что наличие умысла в нарушении налогового законодательства, которое может повлечь указанные доначисления, является серьезным обстоятельством, способным повлиять на принятие решения о совершении сделки.

Таким образом, суд признал, что заверения нельзя ограничивать заверениями касательно имущественной сферы.

Помимо этого, ВС РФ также подчеркнул, что если заверение предоставлено стороной относительно обстоятельств, непосредственно не связанных с предметом договора, но имеющих значение для его заключения, то при недостоверности такого заверения применяется ст. 431.2 ГК РФ, а также положения гл. 25 ГК РФ об ответственности за нарушение обязательств (Постановление Пленума ВС РФ от 25 декабря 2018 г. № 49).

***

Стоит иметь в виду, что возможность возместить убытки в связи с нарушением гарантий и заверений сохраняется при наличии гаранта и его платежеспособности. Если же контрагент изначально не планировал платить налоги в бюджет или выполнять контрактные обязательства, данные им гарантии просто не смогут быть реализованы.

При этом несмотря на то, что подписание таких гарантий может помочь доказать отсутствие умысла по созданию фиктивного документооборота у заказчика, в настоящее время подтверждения этому в судебной практике нет.

Однако при благоприятном развитии событий данный инструмент может стать не только источником возмещения налоговых потерь, но и инструментом по повышению дисциплины контрагентов.