что нужно знать бухгалтеру для ведения ип

С чего начать бухгалтерский учёт новому ИП

Известно, что согласно ФЗ-402 «О бухучете» индивидуальные предприниматели бухгалтерский учет могут не вести (ст. 6-2 (1) ФЗ). Вместе с тем многие бизнесмены, оформившие предпринимательство, считают необходимым своевременно отражать показатели своей деятельности в учетных бухгалтерских данных. Предприниматель может поручить вести учет сторонней организации или взяться за дело самостоятельно. В обоих случаях знания, как начать и наладить учет на старте, очень важны, в том числе и для контроля работы стороннего бухгалтера. Пригодятся они и самому бизнесмену, решившему освоить на практике еще одну профессию – учетного работника.

Нужен ли ИП бухгалтерский учет?

Для ответа на поставленный вопрос рассмотрим подробнее текст ФЗ-402. Упомянутая ст. 6 декларирует:

Таким образом, налоговый учет необходим, с одновременным освобождением от БУ ИП на любой налоговой системе.

Внимание! Предприниматель имеет право вести учет бухгалтерских показателей, но не обязан это делать.

Правильно организованный бухгалтерский учет означает наличие в любой момент времени оперативной и надежной информации о работе бизнеса, полный контроль за денежными и материальными ресурсами.

Кроме того, часто при организации ИП предприниматель начинает с малого, а затем расширяет бизнес, преобразовывая его в другие формы (например, регистрируя ООО), при которых ведение бухучета является обязательным.

Вопрос: Организация приобрела у ИП автомобиль, бывший в употреблении. ИП применял УСН («доходы»), не вел бухгалтерский учет, остаточная стоимость не сформирована. ИП готов представить документы о приобретении автомобиля и сроке использования. Вправе ли организация для целей исчисления налога на прибыль определить срок полезного использования основного средства самостоятельно на основании представленных ИП документов и информации о сроке эксплуатации?

Посмотреть ответ

Как начать и сделать все правильно?

Для ведения БУ к услугам предпринимателя множество программ и электронных сервисов, кроме того, учет можно вести и в бумажных регистрах БУ. Если предприниматель решил сэкономить средства и взяться за дело самостоятельно с нуля, нужно понимать, что учет придется вести беспрерывно до конца года.

Начать следует с планирования, ответив при этом на ряд вопросов, касающихся в том числе и НУ. Это закономерно, ведь традиционно налоговые показатели базируются на данных бухгалтерского учета:

Важно! Вид бухгалтерского обслуживания выбирается исходя из системы налогообложения и масштабов деятельности ИП. Так, предпринимателю на ОСНО, УСН «доходы минус расходы» лучше воспользоваться услугами специальных сторонних фирм, особенно если число хозяйственных операций велико. Другие режимы НО позволяют вести бухучет самостоятельно.

Далее приступают непосредственно к формированию системы передачи и обработки бухгалтерских данных, позволяющих учитывать особенности конкретного бизнеса. Пошаговый процесс налаживания бухгалтерского учета с нуля включает в себя приведенные ниже этапы.

Выбор: упрощенный учет или стандартный, обычный

Большинство ИП на старте имеет фактически статус субъекта малого бизнеса. Они могут начать вести бухучет по упрощенной форме (ст. 6 ФЗ-402, ч. 4).

Упрощенный БУ означает (по тексту «Рекомендаций по ведению бухучета субъектами МП», пр. №64 н от 21/12/98 г. Минфина; «Информации» №ПЗ-3/2015 Минфина):

Можно полностью отказаться от применения двойной записи.

Определитесь, как технически вести учет по выбранному варианту

Если бухучет ведется без двойной записи, используют Книгу учета доходов и расходов, которую заполняют либо чернилами черного цвета на бумаге либо, что намного практичнее, в электронном виде. Исправление ошибок в электронном формате не представляет сложностей, поэтому лучше использовать его. Самый простой вариант – таблицы exel, word. В КуДИР каждый день заносятся данные о доходах и расходах ИП. В конце года Книгу следует распечатать, пронумеровать и прошить.

Во многих случаях удобнее приобрести актуальную версию бухгалтерской программы (например, «1C») и вести учет в ней. «Умная» программа позволяет избегать многих существенных учетных ошибок, которые могут возникать в работе на начальном этапе. Это касается также варианта с использованием двойной записи и счетов.

При подборе сторонней компании для ведения БУ целесообразно сравнить цены на аналогичные услуги, оценить собственную платежеспособность и выбрать оптимальный вариант.

Организуйте правильное хранение всех документов

Бумаги, имеющие отношение к бизнесу ИП, сразу же после начала работы нужно распределить по папкам:

Особое внимание уделите кадровой документации и документам по заработной плате, если имеются наемные работники.

В общем случае первичные бухгалтерские документы хранятся 4 года, если они используются при подсчете налогов (НК РФ ст. 23 п. 1 пп. 8). В то же время ФЗ-402 устанавливает 5-летний срок хранения документов БУ (ст. 29 п. 1). Лучше в этом случае руководствоваться максимальным сроком.

Нюансы и рекомендации

Отметим еще несколько важных нюансов, о которых необходимо помнить предпринимателю при организации бухгалтерского учета.

Для писем, обращений, указаний и рекомендаций госорганов, органов муниципальной власти необходима отдельная папка. Каждый документ, который «отработан», т.е. по нему произведены необходимые действия, целесообразно помечать.

Сверяйтесь с ИФНС, Фондами не реже раза в год по налогам, дабы избежать ненужных переплат и задолженностей. Правильно организованный бухгалтерский учет послужит основой для исправления возможных ошибок.

Не пренебрегайте советами грамотных специалистов, консультантов, коллег по бизнесу, опытных бухгалтеров на начальном этапе организации БУ. Отслеживайте изменения законодательства, касающиеся вашего бизнеса.

Начиная собственный бизнес, предприниматели далеко не всегда уделяют должное внимание вопросам бухгалтерского учета. Бухгалтерия для ИП – вещь, скорее побочная, второстепенная. И такая позиция в корне неверна, ведь правильно организованная экономическая деятельность является одним из ключей к максимизации собственной прибыли, предупреждению напрасных убытков. В статье разбираемся в финансовых и законодательных нюансах, пытаемся определить, что же выгоднее – УСН или ОСНО.

Должен ли ИП вести бухгалтерский учет

В соответствии с Федеральным законом №402, бухучет обязаны вести все экономические субъекты. Однако индивидуальных предпринимателей данное правило не касается. Действующим законодательством предусмотрено, что они могут отказаться от учета, если составляют отчетность по доходам либо доходам и расходам. А поскольку такая отчетность оформляется ИП как при общей системе налогообложения, так и при специальных режимах, «льгота» доступна всем предпринимателям.

Резюмируем вышесказанное. Должен ли и обязан ли индивидуальный предприниматель (ИП) вести бухгалтерский учет? Нет, если применяет ЕСХН, УСН, ЕНВД или работает на патенте. Заставить его вести бухучет нельзя, но такое решение он может принять самостоятельно. Ведь бухгалтерский учет – то, что помогает повысить надежность и оперативность информации о текущем состоянии финансово-хозяйственной деятельности; усилить контроль за материальными и иными ресурсами. Сегодня обеспечить его ведение не составляет труда благодаря специализированным программам.

При этом есть выбор: ведение бухучета ИП на упрощенке для начинающих или в общем порядке.

Заметим, что с 2017 года УСН перестала быть самой выгодной системой налогообложения. Дело в том, что теперь базой для страховых взносов на общей системе является прибыль, а не доходы. Потому при прочих равных на ОСН некоторые ИП могут существенно сэкономить на налоговых платежах и взносах.

Бухгалтерия и бухгалтерский учет ИП для начинающих: с чего начать

Если собираетесь регистрировать ИП – подберите наиболее выгодную систему налогообложения. По умолчанию используется ОСНО. Чтобы перейти на УСН, придется подать соответствующее уведомление в течение 30 дней с даты регистрации либо сразу. Тем, у кого мало расходов, есть смысл выбрать упрощенку – бумажной работы здесь в разы меньше. Остальным же рекомендуем присмотреться к ОСНО.

Какие бухгалтерские документы должен вести ИП? Все зависит от того, какую систему налогообложения вы выбрали.

Бухгалтерское сопровождение и обслуживание для индивидуальных предпринимателей (ИП): УСН и ОСНО

Необходимость корректного бухгалтерского обслуживания объясняется тем, что без постоянного контроля расходов и доходов организовать эффективную экономическую деятельность не удастся. И если с упрощенкой предприниматели еще могут справляться самостоятельно, то общая система налогообложения требует помощи квалифицированного специалиста – бухгалтера.

Если вы понимаете, что не сможете самостоятельно разобраться в налоговых и бухгалтерских тонкостях, настоятельно рекомендуем подключить к работе профессионала. И здесь есть два варианта – взять на работу бухгалтера (на полставки или на полную); обратиться к аутсорсинговой компании.

Бухгалтерский и налоговый учет на ОСНО

ОСНО является общей системой налогообложения, обязывающей предпринимателя делать регулярные отчисления по налогам: НДС, НДФЛ и т.д. Считается одной из самых сложных, а потому требует привлечения к работе специалиста – бухгалтера.

Применяется ко всем субъектам по умолчанию. Если ИП не оформляет заявку о переходе на упрощенку, организовывать экономическую деятельность он может только на ОСНО. Однако существует ряд нюансов, когда УСН невозможна. Среди них:

Годовая сумма дохода, превышающая отметку в 150 миллионов рублей.

Наличие филиальных подразделений.

Количество сотрудников больше 100.

Бухгалтерия для ИП на УСН, ведение бухгалтерского учета, если вы соответствуете хотя бы одном пункту, о работе на упрощенке не может идти и речи. ОСНО – единственный вариант, однако на законодательном уровне не запрещено еще совмещение с другими режимами, например, с ЕНВД.

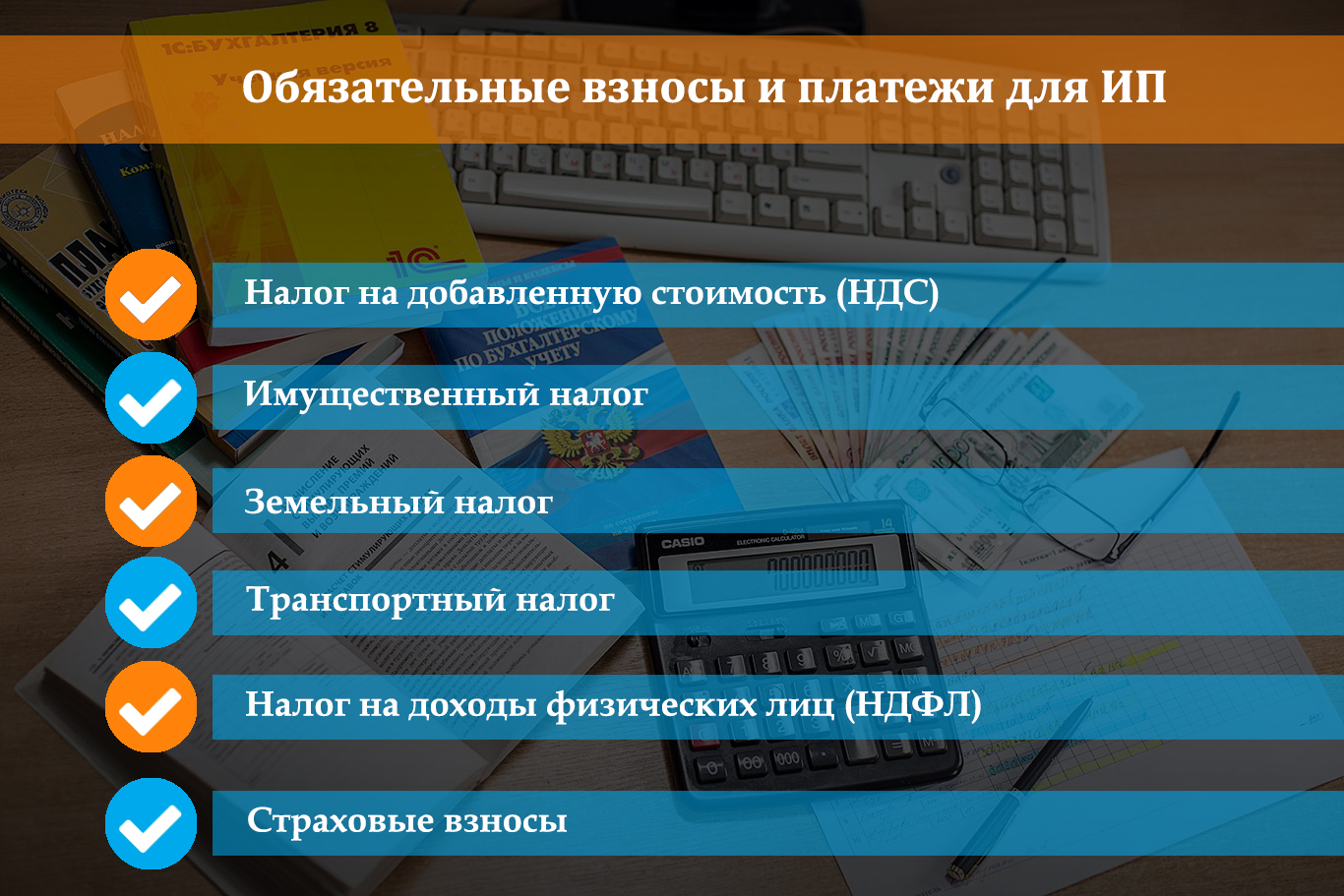

Среди обязательных взносов и платежей, которые требуется уплачивать предпринимателям, выделяют:

Налог на добавленную стоимость (НДС).

На доходы физических лиц (НДФЛ).

Вносят и платежи за работников: НДФЛ с заработных плат, декретных отпусков, б/л и т.д. Если ИП не имеет сотрудников, он все равно платит страховку, но только за себя.

НДС начисляется на стоимость реализованных предпринимателем товаров и услуг. Налог имеет несколько разновидностей:

0% – для экспортируемой либо способствующей экспорту продукции.

10% – для детских вещей.

20% – для стандартных товаров и услуг.

Когда ИП продает продукт, он закладывает НДС в стоимость. Когда приобретает, может принимать его к вычету. Случается и такое, когда государство обязывает покрыть налог, который ранее уже был принят к вычету – это называют восстановленным НДС. Подобные ситуации происходят, если предприниматель сменил систему налогообложения.

Важно: ИП на ОСНО выгодно сотрудничать с фирмами, организующими свою экономическую деятельность на том же режиме (проверить контрагентов вы можете с помощью fek.ru). Это и является главным основанием для перехода с упрощенки.

Что делать, если ИП находится на ОСНО, но хотел бы не платить НДС, а применение спецрежима невыгодно или невозможно? Вы можете получить освобождение на законных основаниях. Ниже условия предоставления:

Объемы выручки за последние девяносто дней не превысили 2 миллионов рублей.

Имеются подтверждающие документы для получения льготы (чаще всего это выписка из учетной книги).

Освобождение вступает в силу с первого числа месяца, в котором было подано уведомление. Единственный нюанс – отправлено оно должно быть не позднее 20 числа. По прошествии календарного года льготы можно продлить либо отказаться от нее.

Взносы по страхованию перечисляются в налоговую, они направляются на покрытие медицинских услуг либо в пенсионный фонд. Различают две категории отчислений:

Фиксированные. Распространяются на все население, кроме самозанятого. Размер – 36238 рублей.

Дополнительные. Уплачиваются с разницы между доходами и расходами, составляют один процент с чистой прибыли.

Что касается документации, то каждый квартал ИП должен сдавать три декларации – по НДС, 4НДФЛ и 3НДФЛ.

Как вести бухгалтерию на УСН

Упрощенная система налогообложения не требует от предпринимателя ведения бухгалтерского учета. Однако она не отменяет обязанности заполнять отчетность для налоговой и прочих ведомств. Должен ли ИП вести бухучет на УСН доходы? Нет, но он обязан:

Передавать отчеты в установленные инстанции: налоговую службу, пенсионный фонд, фонд социального страхования.

В отдельных ситуациях отчитываться в Росстат, сдавать декларации по косвенным налогам, а также НДС.

Главными отчетами индивидуальных предпринимателей на упрощенной системе налогообложения являются декларация по налогу и книга учета доходов и расходов. Первый подается ежегодно в срок до 30 апреля. Например, за 2020 год бухгалтерскую отчетность ИП обязан сдать до 30 апреля 2021 года. Сделать это можно как в печатном, так и в электронном виде. Если предпочитаете бумажный формат – документы придется отправлять почтой или отвозить в налоговую лично. Электронный формат подается дистанционно с помощью официального сайта ФНС либо специальных бухгалтерских сервисов (например, онлайн-бухгалтерия Тинькофф).

Книга учета доходов и расходов (КУДИР) необходима для расчета налоговой базы по упрощенному налогу. Ее предприниматель не должен никуда сдавать – она своевременно заполняется и предъявляется исключительно по запросу налоговой службы в момент проверки.

Как самому вести бухгалтерию и учет ИП на упрощенке (УСН), с чего начать? Если вы на «Доходы минус расходы», в книгу следует вносить все доходы и расходы. Расходы обычно подтверждаются копиями чеков либо платежных квитанций. Если вы на УСН «Доходы», в КУДИР вносят информацию только по доходам и страховым взносам, способным снизить налог.

Для КУДИР также доступны два варианта заполнения – печатный и электронный. В первом случае вы самостоятельно распечатываете книгу и заполняете ее от руки; во втором – ведете в программе на компьютере, а затем распечатываете в конце года.

Важно: переносить данные из бумажной книги в электронную не запрещено. Вы спокойно сможете изменить форму ведения в течение отчетного периода.

В конце года КУДИР обязательно прошивают, а листы пронумеровывают. На последней странице указывают, сколько листов включает книга, а затем подписывают и заверяют печатью (если ее нет, этот пункт разрешается пропустить).

Как правильно вести бухгалтерию ИП на упрощенке (УСН 6) самостоятельно: пошаговая инструкция

В 2020 году индивидуальные предприниматели вправе работать по упрощенной системе налогообложения, но с определенными ограничениями. Если ИП не ведет бухгалтерский учет, основания для этого могут быть следующими:

Обороты – они не превышают 150 миллионов рублей.

Стоимость основных средств – не более 100 миллионов рублей, при этом в расчет берется только то имущество, которое стоило не менее от 100 тысяч в момент покупки.

Важно: при регистрации нового ИП сотрудники налоговой могут забыть о том, что нужно поставить его на УСН – это распространенная практика. Чтобы избежать неприятных ситуаций и недоразумений, всегда запрашивайте информационное письмо, что вы были переведены на упрощенную систему.

Обязанность ведения бухгалтерии и бухгалтерского учета без работников для ИП на УСН по упрощенке самостоятельно с нуля – пошаговая инструкция:

Подготовка. Выберите вид деятельности в соответствии с ОКВЭД, оплатите госпошлину.

Получение регистрационной документации. К ней относят свидетельство ОГРНИП, выписку из ЕГРИП, справку о присвоении ИНН.

Отправка данных в ПФР. С Пенсионным фондом сотрудники налоговой инспекции связываются самостоятельно. Они передают сведения о зарегистрированном ИП, а государственный орган начинает администрирование оплаты обязательных отчислений.

При ведении бухучета для ИП на патенте или на УСН налоги оплачиваются каждый квартал:

первый – до 25 апреля;

второй – до 25 июля;

третий – до 25 октября;

четвертый (годовой) – до 30 апреля следующего календарного года.

Даты актуальны именно для уплаты денежных средств, не для подачи декларации. Ее в налоговую передают один раз в год – не позднее 30 апреля.

Сегодня есть целый ряд специализированных сервисов, помогающих автоматически формировать декларации. Работа с ними сводится к следующему:

Заполняете декларацию, высчитываете налоговые отчисления, готовите платежку.

Пересылаете декларацию в ФНС лично или через интернет (чтобы делать это через интернет, придется выпустить квалифицированную электронную подпись).

Формируете платежку для уплаты.

Надо ли и как вести бухгалтерский учет ИП на УСН доходы минус расходы? Невозможно дать однозначный ответ на этот вопрос. Все определяется тем, как и какую деятельность вы ведете, какая система налогообложения окажется более выгодной в конкретном случае. Прежде чем переходить на упрощенку, взвесьте все «за» и «против», проанализируйте возможные риски и только затем принимайте решение.

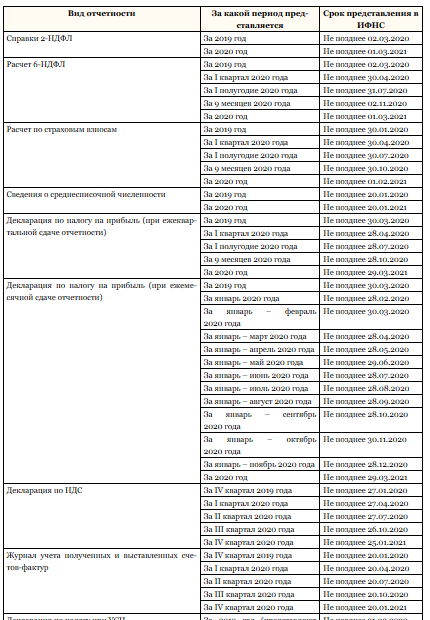

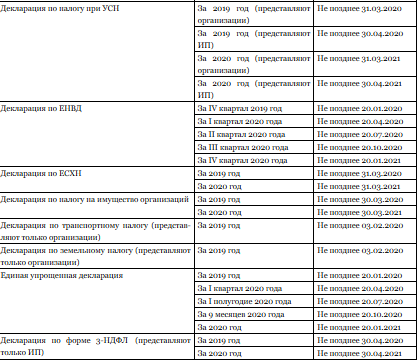

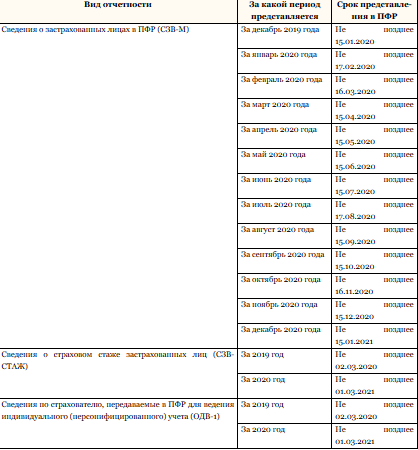

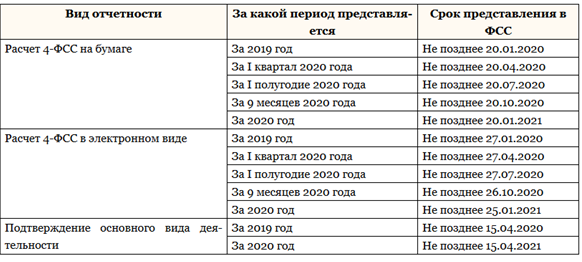

Сроки сдачи отчетности: календарь бухгалтера и таблица

Чтобы предотвратить просрочки и исключить пени, штрафы и санкции, прикрепляем таблицу, в которой отражены основные «бухгалтерские» даты.

Сдача отчетности в ИФНС – 16 документов.

Заключение

Подытожим вышесказанное и ответим на главный вопрос: нужно ли вести бухгалтерский учет ИП? Это не обязательно, но в определенных случаях оказывается выгодно, позволяет получать разнообразные льготы. В момент регистрации вы по умолчанию будете находиться на общей системе налогообложения. Если понимаете, что упрощенка поможет сэкономить, подайте заявление о переходе. На УСН бумажной работы будет в разы меньше, а уплаты некоторых налогов удастся избежать.

ФЗ-152 о персональнных данных

ГОСТ 7.83-2001. Межгосударственный стандарт

ГОСТ Р 52292-2004. Информационная технология.

Электронный обмен информацией.

Как обезопасить себя в интернете?

Что делать, если вы стали жертвой мошенников?

Как обманывают интернет-магазины?

Официальный интернет-портал Федерального Единого Каталога по территории РФ. (с) 2015-2019 г.

Реестр официальных сайтов

Все материалы сайта могут быть воспроизведены в любых средствах массовой информации, на серверах сети Интернет или на любых иных носителях без каких‑либо ограничений по объёму и срокам публикации. Единственным условием перепечатки и ретрансляции является ссылка на первоисточник.

Как вести бухгалтерию для ИП на УСН 6%: пошаговая инструкция

Индивидуальные предприниматели вправе применять упрощенную систему налогообложения наряду с другими налоговыми режимами (ст. 346.11 НК РФ). Бизнесмены, выбравшие объектом налогообложения «Доходы», налог платят по ставке 6 процентов.

Пройдите за пару недель полный онлайн-курс по упрощенной системе налогообложения с изменениями 2021 года. Вы сможете сами сделать отчетность, вести налоговый учет по всем правилам, узнаете про новый переходный период при превышении лимитов.

Если с начала года ИП на УСН 6 процентов заработал больше 150 млн рублей, но меньше 200 млн рублей, то налог он будет уплачивать по повышенной ставке — 8 процентов. Такая же ставка начнет действовать, если среднее число персонала ИП составит более 100 человек, но менее 130 (ст.346.20 НК РФ). При превышении указанных лимитов право на данный спецрежим утрачивается.

О том, должен ли ИП на УСН «Доходы» вести бухучет, с каких доходов уплачивается налог, как рассчитывать обязательные платежи, куда и в какие сроки их перечислять, речь пойдет в нашей статье.

Нужно ли вести бухгалтерию для ИП на упрощенке 6 процентов ИП

На основании пункта 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ предприниматели могут не вести бухучет, если налоговое законодательство обязывает их учитывать доходы (затраты), получаемые в рамках осуществляемого бизнеса.

При этом ИП на упрощенном налоговом режиме с объектом «Доходы» учет своей выручки вести должны. Это следует из статьи 346.24 НК РФ, где сказано, что в целях определения налоговой базы упрощенцы обязаны вести учет доходов и расходов. Делается это в книге учета доходов и расходов, форма и порядок заполнения которой утверждены Приказом Минфина РФ от 22.10.2012 № 135н.

Книгу можно вести как на бумаге, так и в электронном виде. На каждый год нужно заводить новую книгу. Электронная книга по завершении года должна быть воспроизведена на бумаге (п. 1.4 порядка).

Бумажный экземпляр книги прошнуровывается, нумеруется, на последней странице фиксируется количество страниц, которое заверяется подписью ИП и печатью при ее наличии.

Исправление ошибок в книге тоже должно быть подтверждено подписью и печатью бизнесмена, если она есть.

Упрощенцы с объектом «Доходы» в книге заполняют:

Отметим, что Минфин РФ в письме от 24.07.2013 № 03-11-06/2/29385 указывал, что в книге учета доходов и расходов упрощенцев все показатели следует отражать в полных рублях.

Какие налоги платить ИП в 2021 году

Применение упрощенной системы освобождает предпринимателей от уплаты:

Таким образом, упрощенцы платят следующие налоги (п. 3 ст. 346.11 НК РФ):

С каких доходов платить налог ИП на УСН 6 процентов

Специальный перечень учитываемых упрощенцами доходов Налоговым кодексом не установлен. Согласно статье 346.15 кодекса в рамках УСН доходы определяются по правилам п. 1 и 2 ст. 248 НК РФ, то есть так же, как и для уплаты налога на прибыль. Таким образом, ИП на УСН 6 процентов учитывают реализационные и внереализационные доходы.

Выручка от реализации — это поступления от продажи товаров собственного производства и купленных на перепродажу (имущественных прав), доходы от оказания услуг, выполнения работ. Реализационной выручкой признаются все деньги или оплата в натуральной форме, полученные при расчете за проданные товары (работы, услуги).

Внереализационная выручка — это:

Согласно пункту 1 ст. 250 НК РФ, внереализационными доходами является выручка, не отнесенная к реализационной ст. 249 НК РФ. Соответственно, список внереализационных доходов является открытым.

Следует учитывать, что отдельные доходы не подлежат включению в базу в рамках упрощенного режима. В соответствии с пунктом 1.1 ст. 346.15 НК РФ к ним относятся:

Учет выручки в рамках «упрощенки» осуществляется кассовым методом (п. 1 ст. 346.17 НК РФ). Это значит, что деньги засчитываются на дату их зачисления на банковский счет, поступления в кассу или погашения задолженности другим способом (получение товаров в счет оплаты, подписание акта взаимозачета).

В письме от 10.02.2020 № 03-11-11/8398 Минфин РФ разъяснял, что при оплате товаров пластиковой картой учет доходов осуществляется именно в момент зачисления денег на расчетный счет. Соответственно, если момент непосредственной оплаты товаров картой не совпадает с моментом прихода денег на счет, учитывать оплату надо только при зачислении денег.

В отношении комиссии, которую может удерживать банк из платежа покупателя, в письме от 19.09.2016 № 03-11-11/54526 Минфин сообщал, что при оплате товаров через терминал доходом продавца будет вся поступившая сумма, без ее уменьшения на какие-либо расходы, в том числе на банковскую комиссию.

Все доходы, в том числе полученные в натуральной форме, должны быть выражены в деньгах. Такое требование закреплено в пункте 1 ст. 346.18 НК РФ. Выручку в натуральной форме в деньги переводят исходя из рыночных цен (п. 4 ст. 346.18 НК РФ).

Расчет суммы платежа ИП на «упрощенке» 6 процентов

ИП на УСН должны уплачивать налоговые авансы и налог за год (ст. 346.19 НК РФ). Авансы перечисляются по итогам I квартала, 6 месяцев и 9 месяцев до 25-го числа месяца, следующего за истекшим отчетным периодом. Налог за расчетный период в размере года уплачивается до наступления срока сдачи декларации (п. 7 ст. 346.21 НК РФ). ИП декларацию сдают до 30 апреля года, следующего за отчетным (п. 1 ст. 346.23 НК РФ). Поэтому внести годовой платеж нужно до указанной даты. В целях расчета налоговой базы доходы определяются нарастающим итогом с начала года (п. 4 ст. 346.18 НК РФ).

ИП без сотрудников авансы и налог может уменьшить на всю сумму фиксированных взносов (п. 3.1 ст. 346.21 НК РФ). При наличии персонала аванс можно уменьшить на взносы за себя, взносы за сотрудников, на суммы больничных пособий, взносы по договорам ДЛС, но с ограничением. Сумма аванса (налога) уменьшается только наполовину (п. 3.1 ст. 346.21 НК РФ).

Пример расчета авансов и налога за год (ст. 346.21 НК РФ).

Авансовый платеж (налог за год) = доходы с начала года x 6 процентов — уплаченные авансы — суммы, на которые уменьшается налог.

Предприниматель без работников заработал:

авансовый платеж: 100 000×6 процентов = 6 000;

авансовый платеж: 300 000×6 процентов — 6 000 = 12 000;

авансовый платеж: 450 000×6 процентов — 6 000 — 12 000 = 9 000;

600 000×6 процентов — 6 000 — 12 000 — 9 000 — 40 874 = — 31 874 рубля.

Таким образом, сумма налога к уплате составила отрицательное число, в связи с чем размер налога равен нулю.

Если с начала года доходы упрощенца вышли за 150 млн рублей, но не вышли за 200 млн рублей, или число сотрудников превысило 100 человек, но не превысило 130, то с квартала, в котором это произошло, применяется повышенная ставка 8 процентов (п. 1.1 ст. 346.20 НК РФ).

Эта ставка применятся к части базы, относящейся к периоду с начала квартала, в котором случилось превышение.

У ИП доходы за I квартал составили 50 млн рублей, за полугодие — 70 млн рублей, за 9 месяцев — 160 млн рублей, за год — 205 млн рублей. Налог по повышенной ставке будет рассчитываться с III квартала.

Аванс за I квартал: 50 млн x 6 процентов = 3 млн рублей за полугодие: 70 млн x 6 процентов — 3 млн = 1,2 млн рублей, за 9 месяцев: (70 млн x 6 процентов) (160 млн — 70 млн) x 8процентов) — 3 млн — 1,2 млн = 7,2 млн рублей. Годовой доход превысил верхнюю планку 200 млн рублей, в связи с чем ИП утратил право на УСН.

Страховые взносы ИП на УСН 6 процентов в 2021 году

В соответствии со статьей 419 НК РФ индивидуальные предприниматели уплачивают страховые взносы за своих сотрудников, а также за себя в фиксированном размере и в размере 1 процента с дохода, превышающего 300 тыс. рублей.

Взносы за себя

Фиксированные страховые взносы ИП в 2021 году составляют (ст. 430 НК РФ):

По максимальному размеру пенсионных взносов есть ограничение — их сумма не может превышать 8 фиксированных размеров. Соответственно, самый большой платеж по взносам на ОПС, который может заплатить ИП, в текущем году составляет: 8×32 448 = 259 584 рубля.

Как разъясняли налоговики в письме от 24.06.2019 № БС-4-11/12211, если предприниматель также имеет другой статус, например, оценщика, медиатора, то фиксированные взносы на ОПС и ОМС он платит однократно. А однопроцентный взнос рассчитывается с общего дохода от всех видов осуществляемой частной деятельности.

Фиксированные взносы должны быть перечислены в бюджет до 31 декабря текущего года. Однопроцентный взнос на ОПС уплачивается до 1 июля следующего года (п. 2 ст. 432 НК РФ).

Страховые взносы за персонал (п. 2 ст. 425 НК РФ)

С выплат, производимых сотрудникам в рамках трудовых отношений, предприниматель должен уплачивать следующие виды взносов:

В этом году предельная база по пенсионным взносам составляет 1 465 000 рублей (Постановление Правительства РФ от 26.11.2020 № 1935).

В соответствии с подпунктом 17 п. 1 и п. 2.1 ст. 427 НК РФ предприниматели из числа МСП с выплат сотрудникам, превышающим МРОТ, взносы платят по пониженным ставкам:

Кроме того, предприниматели с работниками также уплачивают взносы на случаи возможного производственного травматизма (пп. 2 п. 2 ст. 17 Федерального закона от 24.07.1998 № 125-ФЗ).

Все взносы перечисляются в бюджеты фондов ежемесячно до 15-го числа следующего месяца (п. 3 ст. 431 НК РФ, п. 9 ст. 22.1 закона № 125-ФЗ).

Куда оплачивать налоги ИП на УСН 6 процентов

Налог по УСН «Доходы»

В силу пункта 6 ст. 346.21 НК РФ налог по УСН и авансы уплачиваются по месту жительства предпринимателя.

С учетом правил указания информации в реквизитах платежек по госплатежам, утвержденных Приказом Минфина РФ от 12.11.2013 № 107н, заполнять платежки на уплату налога по УСН с объектом «Доходы» следует с учетом следующих особенностей:

Авансовые платежи и налог за год перечисляются на один КБК — 182 1 05 01011 01 1000 110.

Страховые взносы за себя

Согласно пункту 2 ст. 432 НК РФ, взносы за себя на ОПС и ОМС рассчитываются отдельно. Отчисления производятся в инспекцию по месту жительства (п. 1, 3 ст. 83 НК РФ).

В платежках указываются следующие КБК:

Страховые взносы за сотрудников

Отчисления на ОПС, ОМС и по ВНиМ производятся в ИФНС по месту жительства (п. 1, 3 ст. 83 НК РФ). Взносы на травматизм тоже перечисляются по месту жительства, но в территориальное отделение ФСС РФ (пп. 3, 4 п. 1 ст. 6 закона № 125-ФЗ).

В платежках указываются следующие КБК:

Сроки сдачи отчетности ИП в 2021 году

Налоговую декларацию по УСН упрощенцы сдают до 30 апреля следующего года (пп. 2 п. 1 ст. 346.23 НК РФ). При утрате права на спецрежим отчет представляется до 25-го числа месяца, следующего за кварталом, в котором произошел «слет» с УСН (п. 3 ст. 346.23 НК РФ). Если ИП перестал применять УСН, то декларацию нужно подать до 25-го числа месяца, следующего за месяцем отказа от «упрощенки» (п. 2 ст. 346.23 НК РФ).

Расчет по страховым взносам за персонал сдается до 30-го числа месяца, следующего за отчетным кварталом: до 30 апреля, до 30 июля, до 30 октября, до 30 января следующего года (п. 7 ст. 431 НК РФ).

4-ФСС по взносам на травматизм в электронном виде сдается в ФСС до 25-го числа месяца, следующего за отчетным кварталом, а на бумаге — до 20-го числа (п. 1 ст. 24 закона № 125-ФЗ).

Также до 15-го числа каждого месяца в ПФР по месту регистрации представляется отчет по форме СЗВ-М (ст. 11 закона о персучете). Этот отчет нужен для обеспечения пенсионных прав трудоустроенных лиц.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

.jpg)