что нужно для заключения договора с самозанятым

Что надо знать учреждению при заключении договора с самозанятым физлицом?

|

| pressmaster / Depositphotos.com |

Налог на профессиональный доход относится к специальным налоговым режимам и введен в порядке эксперимента отдельным Федеральным законом от 27 ноября 2018 г. № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход». Применять этот спецрежим могут физические лица, в том числе ИП, при получении доходов от деятельности, при которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также дохода от использования имущества.

С 1 июля 2020 года режим НПД может применяться на территории всех субъектов РФ, а не только в тех, которые прямо упомянуты в Законе. Для этого регионам следует соблюсти ряд условий:

На сегодняшний день режим НПД уже применяется в большинстве субъектов РФ, полный перечень.

Рассмотрим основные вопросы, связанные с заключением договора с самозанятым физлицом – плательщиком НПД:

Как оформить оформить договор с налогоплательщиком НПД?

Оказание услуг или выполнение работ для учреждения самозанятым лицом, являющимся плательщиком НПД, как правило, оформляется гражданско-правовым договором с соблюдением простой письменной формы. В таком договоре целесообразно указать, что исполнитель применяет режим НПД, и обязать последнего незамедлительно уведомлять заказчика об изменении данного статуса.

Обратите внимание, что договор не должен содержать признаки трудового.

Как проверить, действительно ли физлицо применяет НПД?

Сам плательщик НПД может подтвердить свой статус, сформировав в мобильном приложении «Мой налог», а также в веб-кабинете «Мой налог», размещенном на официальном сайте ФНС России, справку о постановке на учет физического лица в качестве налогоплательщика, применяющего специальный налоговый режим НПД.

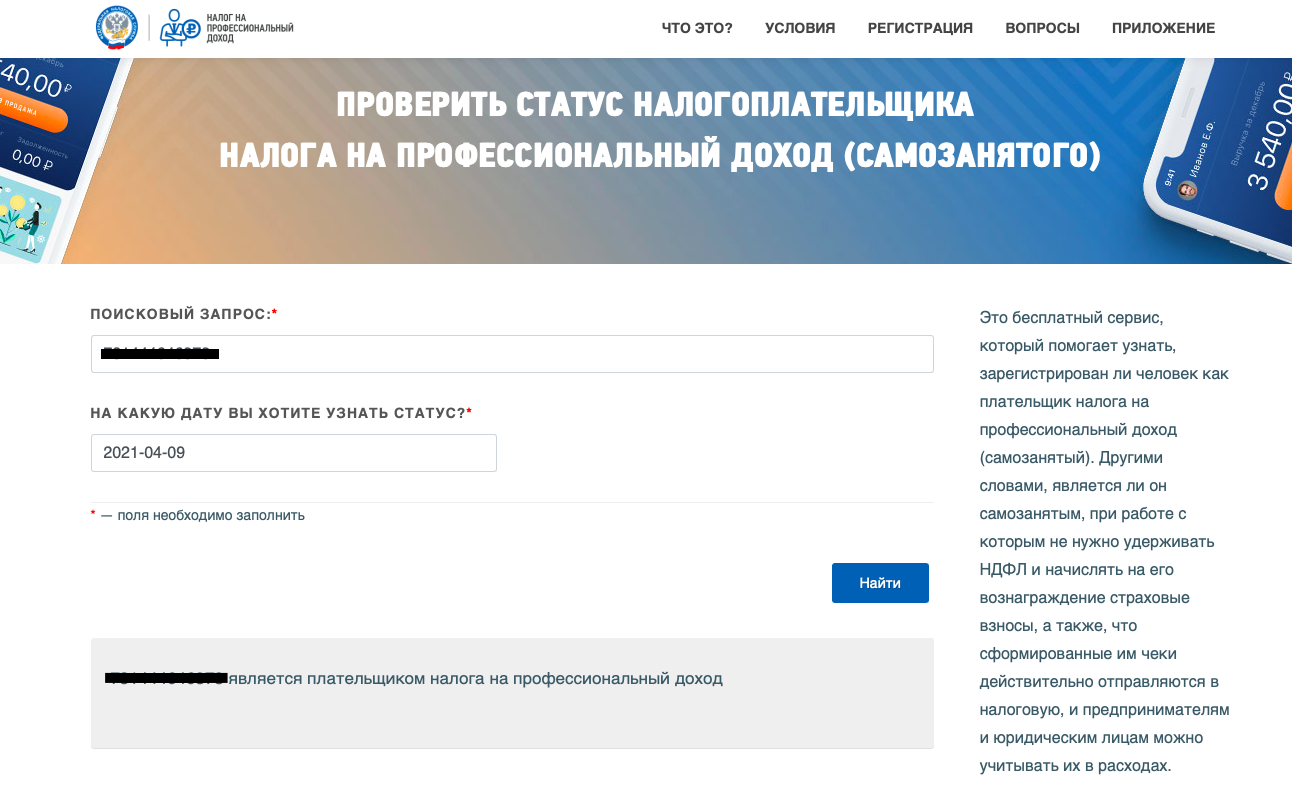

Проверить информацию о постановке контрагента – физлица на учет в качестве плательщика НПД можно на сайте ФНС в сервисе «Проверить статус налогоплательщика налога на профессиональный доход: https://npd.nalog.ru/check- status/.

Информация о статусе физического лица, с которым заключен договор гражданско-правового характера, необходима прежде всего для правильного исчисления налогов и страховых взносов.

Какие ограничения установлены для применения режима НПД?

Не вправе применять режим НПД физлица:

Обратите внимание, что режим НПД не может применяться бывшим работником учреждения, если с момента его увольнения прошло менее двух лет.

Можно ли заключить договор оказания услуг с физлицом, который зарегистрирован как плательщик НПД в другом субъекте РФ, а в регионе местонахождения учреждения режим НПД еще не применяется?

Да, можно. Законом не запрещено ведение деятельности в нескольких регионах. Если физлицо оказывает услуги как в субъекте РФ, включенном в эксперимент, так и в не участвующих в нем, и при регистрации в качестве налогоплательщика НПД им выбран субъект, включенный в эксперимент, то при соблюдении остальных ограничений, предусмотренных Законом, такое физлицо вправе применять НПД в отношении всех доходов, являющихся объектом налогообложения НПД. При этом физлицо может оказывать услуги дистанционно.

Надо ли уплачивать НДФЛ и страховые взносы с выплат плательщикам НПД?

По выплатам плательщику НПД учреждение не является налоговым агентом по НДФЛ, так как плательщик НПД освобожден от НДФЛ в отношении доходов, являющихся объектом налогообложения НПД. Следовательно, на учреждение, заключившее договор с указанным лицом, не возлагаются обязанности налогового агента (по исчислению, удержанию и уплате налога, а также по предоставлению отчетности по формам 2-НДФЛ, 6-НДФЛ).

Учреждение также не является страхователем по страховым взносам, включая взносы на «травматизм», если договор не предусматривает обязанности уплачивать эти взносы. Обязательным условием для неначисления взносов является наличие чека, выданного плательщиком НПД.

На основании каких документов можно признать расходы, в том числе в целях налога на прибыль?

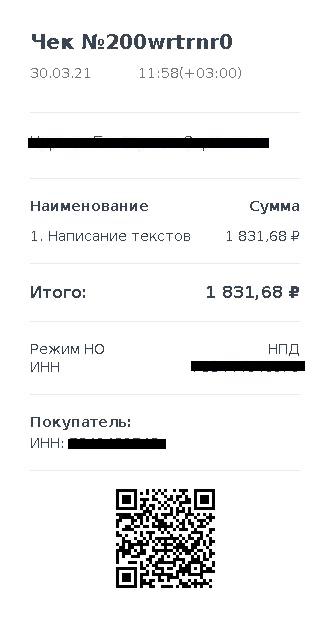

Для подтверждения расходов необходимо наличие чека, сформированного плательщиком НПД.

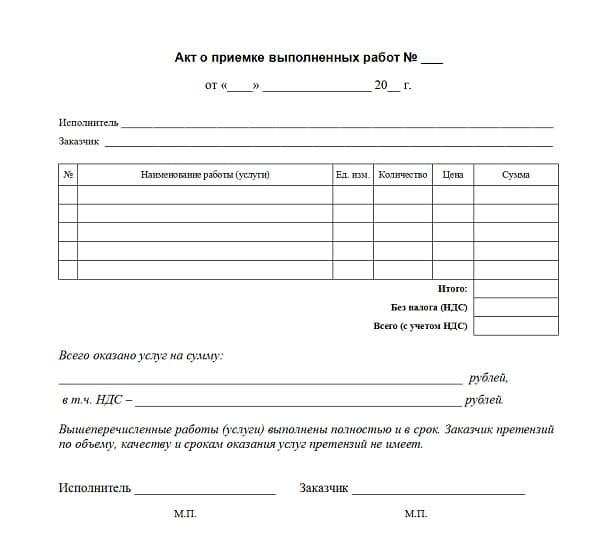

Акт может быть дополнительным документом, отражающим период или дату оказания услуги, для целей учета расходов покупателя, например, при наличии предоплаты. При этом акт не заменяет чек, а только дополняет его.

В какой срок плательщик НПД обязан предоставить или направить чек покупателю или заказчику?

Чек должен быть сформирован самозанятым и передан покупателю или заказчику в момент расчета наличными денежными средствами и/или с использованием электронных средств платежа. При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и передан покупателю или заказчику не позднее 9-го числа месяца, следующего за налоговым периодом – месяцем, в котором произведены расчеты.

Плательщик НПД утратил право на применение этого спецрежима. Можно ли учесть расходы на основании выданного им чека?

Утрата физлицом права на применение режима НПД или аннулирование налоговым органом его постановки на учет в качестве налогоплательщика НПД не является основанием для непризнания в составе расходов затрат, осуществленных покупателем или заказчиком, при условии наличия чека, подтверждающего оплату товаров, работ, услуг и соответствующего требованиям.

На каком аналитическом счете счета 302 00 отражать расчеты по договорам оказания услуг с плательщиком НПД?

Действующие редакции Инструкций по ведению бухгалтерского и бюджетного учета не регулируют порядок расчетов с самозанятыми лицами. Разъяснений Минфина России по этому вопросу пока тоже нет. Но, принимая во внимание разъяснения ФНС России относительно договорных отношений плательщиками НПД, мы считаем, что расчеты по договорам с самозанятыми физлицами следует отражать с применением счета 0 302 26 000, поскольку счет 0 302 11 000 может быть применим лишь при выплатах в соответствии с законодательством РФ о государственной/ муниципальной службе или трудовым законодательством

Что делать, если самозанятый вернул деньги и аннулировал чек?

В такой ситуации заказчику-чреждению потребуется внести изменения в бухгалтерский учет и, если договор был заключен в рамках приносящей доход деятельности, скорректировать сумму расходов, учитываемых при расчете налоговой базы.

Как компаниям работать с самозанятыми

С 1 января 2019 года в четырех субъектах РФ — в Москве, Московской области, Калужской области и Республике Татарстан — проходит налоговый эксперимент. Те, кто предпочитает работать на себя, может легализоваться в качестве самозанятого и платить налог на профессиональный доход. Юрлица уже поняли, что с самозанятыми сотрудничать выгодно. Осталось только разобраться, как это делать.

В конце ноября 2018 года президентом был подписан пакет законов о проведении эксперимента по введению налога на профессиональный доход (НПД). Чиновники прописали условия для легализации, прежде всего — ставку налога. Так, если самозанятые оказывают услуги или продают товары физлицам, то ее размер составляет 4 %. В случае оказания услуг или продажи товаров юрлицам или ИП, ставка чуть выше — 6 %.

В чем выгода сотрудничества с самозанятыми?

Когда компания работает с физлицом, например, в рамках договора ГПХ или по трудовому договору, то она платит за него НДФЛ в размере 13 % плюс начисляет на его вознаграждение страховые взносы. При сотрудничестве с официально зарегистрированным самозанятым платить за него налог компании не нужно — эта обязанность ложится на самого самозанятого. Налог будет составлять 6 % от каждой сделки с юрлицом.

Некоторые компании, почувствовав эту выгоду, стали задумываться о «переводе» своих работников в статус самозанятых. Но Минфин в одном из своих писем (Письмо Минфина РФ от 01.02.2019 N 03-11-11/5884) пояснил, что такое переоформление невозможно. Федеральный закон от 27.11.2018 № 422-ФЗ не запрещает применение спецрежима для самозанятых для физлиц, которые заключили трудовой договор с юрлицом. Однако есть одно условие: это юрлицо не должно быть заказчиком услуг или работ по договору ГПХ для указанных физлиц и не должно являться их работодателем менее двух лет назад. То есть юрлицо может работать с самозанятым, который является его бывшим сотрудником, но при условии, что с момента увольнения последнего прошло не менее двух лет.

Таким образом, уволить работников и заключить с ними в дальнейшем договоры ГПХ как с самозанятыми, чтобы сэкономить на уплате взносов и НДФЛ, не получится.

Договор между юрлицом и самозанятым. Какие условия прописать?

Федеральный закон от 27.11.2018 № 422-ФЗ не регулирует гражданско-правовые отношения сторон сделки и порядок их оформления. Поэтому налоговики в данном вопросе советуют руководствоваться нормами гражданского законодательства.

Составляя договор с самозанятым, можно ориентироваться на любой договор ГПХ, который вы используете в работе с другими контрагентами. Он должен включать следующие положения:

Помимо стандартных пунктов, перечисленных выше, стоит учесть несколько важных деталей.

Во-первых, не забудьте указать в договоре, что исполнителем является гражданин, зарегистрированный в качестве самозанятого. Венера Камалова, главный эксперт Совета по предпринимательству при Президенте Республики Татарстан, также рекомендует внести в договор сведения о его регистрации. Кроме того, она обращает внимание на то, что в тексте договора следует:

Когда договор между самозанятым и юрлицом может быть устным?

В Письме ФНС РФ от 20.02.2019 N СД-4-3/2899@ уточняется, что письменный договор не нужен, если услуга оказывается по сделке, исполняемой немедленно при заключении договора. В этом случае заключение договора будет подтверждаться уплатой заказчику денег за оказанные услуги.

При расчетах, связанных с получением доходов от реализации услуг, являющихся объектом налогообложения НПД, самозанятый должен сформировать и передать компании-заказчику чек (ч. 1 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ). В нем содержатся такие сведения, как наименование оказанных услуг и ИНН юрлица или ИП, который является заказчиком услуг.

Таким образом компания, как заказчик, может подтвердить свои затраты на оплату услуг с помощью полученного чека.

Прежде чем заключить договор с самозанятым, убедитесь в том, что он действительно имеет этот статус. Сделать это можно двумя способами:

ФНС напоминает компаниям о том, что налог на профессиональный доход не имеет какие-либо особенности в оформлении платежных документов. Поэтому их оформление при перечислении денег за товары или услуги, которые предоставил самозанятый, происходит в общепринятом порядке.

Вычитаем расходы на услуги самозанятого из налоговой базы

Компания может уменьшить налог к уплате на сумму расходов на услуги самозанятого только в одном случае — если у нее будет чек от самозанятого. При взаимодействии юрлица / ИП и самозанятого чек, по сути, играет роль акта выполненных работ. Поэтому компания может принять его к учету.

Для самого самозанятого формирование чека не составляет большого труда — все происходит автоматически в приложении «Мой налог».

Тем не менее на тему чека возникает немало частных вопросов. На большинство из них налоговики уже успели ответить.

Можно ли компании принять к учету затраты не на основании чеков от самозанятых, а по актам в конце месяца?

Ссылаясь на ч. 8 — 10 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ, ФНС однозначно отвечает, что наличие чеков обязательно — без них нельзя учесть суммы, уплаченные налогоплательщику, при определении налоговой базы. При этом не исключается оформление акта, в котором обозначены период или дата оказания услуги, что тоже влияет на отражение расходов в налоговом учете. Тем не менее акт сам по себе является лишь дополнением к чеку.

Требуется ли распечатка чеков?

Распечатывать не обязательно, так же как и хранить чек можно в любой удобной форме — бумажной или электронной.

Электронный чек обладает той же силой, что и бумажный. Он содержит аналогичную информацию, в частности, уникальный идентификационный номер, который присваивает ФНС. По этому номеру чек можно проверить (ч. 4 — 6 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Каков срок передачи чека от самозанятого и чем грозит его непередача?

Согласно ч. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ, передача чека происходит в момент расчета, если этот расчет производится наличными или с использованием электронных средств платежа.

Но есть и иные формы расчета. В таких случаях с передачей чека нужно успеть до 9-го числа месяца, следующего за тем, в котором была произведена оплата.

Подписывайте документы с физлицами и самозанятыми удаленно. Для старта нужен только браузер и удаленная идентификация личности.

Если в процессе взаимодействия между самозанятым и юрлицом участвует посредник, то тогда формированием чека занимается именно он. При этом у посредника должна быть обязанность применять контрольно-кассовую технику.

Поскольку в ч. 1 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ прописана обязанность самозанятого передавать заказчику чек, то игнорирование этой обязанности может привести к тому, что заказчик уведомит о нарушении ФНС. Нужно помнить, что только наличие чека позволяет компании вычесть расходы на услуги самозанятого из налоговой базы. Поэтому она очень заинтересована в том, чтобы передача чеков осуществлялась бесперебойно.

Что делать, если самозанятому пришлось вернуть деньги и аннулировать чек?

ФНС обращает внимание, что в таком случае компании тоже придется аннулировать чек. Ей также нужно будет внести изменения в суммы расходов, учитываемых при расчете налоговой базы. Порядок корректировки зависит от режима налогообложения, который применяет компания.

ИП, с которым работает компания, переходит на НПД. Нужно ли перезаключать договор?

Разъяснения по этому вопросу ФНС дала в Письме ФНС от 20.02.2019 № СД-4-3/2899@. Специалисты считают, что перезаключение договора не нужно, если это не влияет на соблюдение существенных условий договора. Если же условия меняются, то договор стоит перезаключить.

Есть еще ряд ситуаций, когда налоговики рекомендуют оформить дополнительное соглашение. Речь идет о случаях, когда исполнитель договора являлся плательщиком НДС и цена его услуг включала этот налог.

Так, например, согласно ч. 9 ст. 2 Федерального закона № 422-ФЗ ИП, применяющие НПД, не платят НДС, кроме НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. Поэтому, если по договору стоимость реализации товаров включала в себя НДС, то заключение допсоглашения позволит урегулировать цены. В этом документе важно прописать, что ИП начал применять НПД с определенной даты.

Самозанятый превысил лимит дохода и потерял статус. Что делать юрлицу?

Среди всех прочих особенностей у НПД есть важное ограничение по предельному размеру дохода. Самозанятый может пользоваться всеми привилегиями и послаблениями до тех пор, пока его годовой доход не превысит суммы в 2,4 млн руб. или 200 000 руб. в месяц. Поэтому эксперты рекомендуют применять НПД тем, кто уверен в том, что его доход не «вылезет» за рамки этой суммы. Подробнее все плюсы и минусы НПД мы рассматривали ранее, в статье «ИП или самозанятость: что выгоднее и проще?».

Если самозанятый превышает установленный лимит по доходу, он автоматически утрачивает право на применение НПД с даты превышения. При этом порядок налогообложения остается тем же в отношении доходов, учтенных для целей применения НПД до даты утраты права (Письмо ФНС РФ от 20.02.2019 N СД-4-3/2899@).

В этом случае юрлицо должно исчислить и уплатить НДФЛ и страховые взносы в отношении физлица (если оно не является ИП) с даты утраты права на применение НПД (в том числе с даты превышения суммы в 2,4 млн руб.).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Хочу принять на работу самозанятого: как составить договор и подтверждать расчёты

Работать с самозанятыми выгодно: не надо платить за них НДФЛ 13%, страховые взносы и сдавать отчётность, а оплату их работ и услуг можно относить к расходам — и уменьшать налоги к уплате. Но если неправильно оформить отношения с такими сотрудниками, работодатель рискует: налоговая доначислит налоги, страховые взносы и выпишет штраф.

Если вам некогда читать всю статью, смотрите блок «Коротко» в конце материала.

Чтобы начать работать с самозанятым, проверьте его статус, заключите договор и собирайте чеки после каждой оплаты. Вот как это сделать.

Проверьте, что сотрудник действительно самозанятый

Если вы только начинаете сотрудничать с самозанятым, удостоверьтесь, что он действующий плательщик налога на профессиональный доход. Бывает, что некоторые становятся самозанятыми, а потом снимаются с учёта. Работодатели, не зная этого, продолжают работать с ними как с самозанятыми: не платят за сотрудников подоходный налог и страховые взносы. Если налоговая об этом узнает, вам нужно будет заплатить за бывшего самозанятого НДФЛ и внести взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

Проверить статус самозанятого можно двумя способами: попросить сотрудника прислать справку о постановке на учёт или пробить самозанятого по ИНН на сайте налоговой. Обе проверки равнозначны и бесплатны. Выбирайте тот способ, который удобнее.

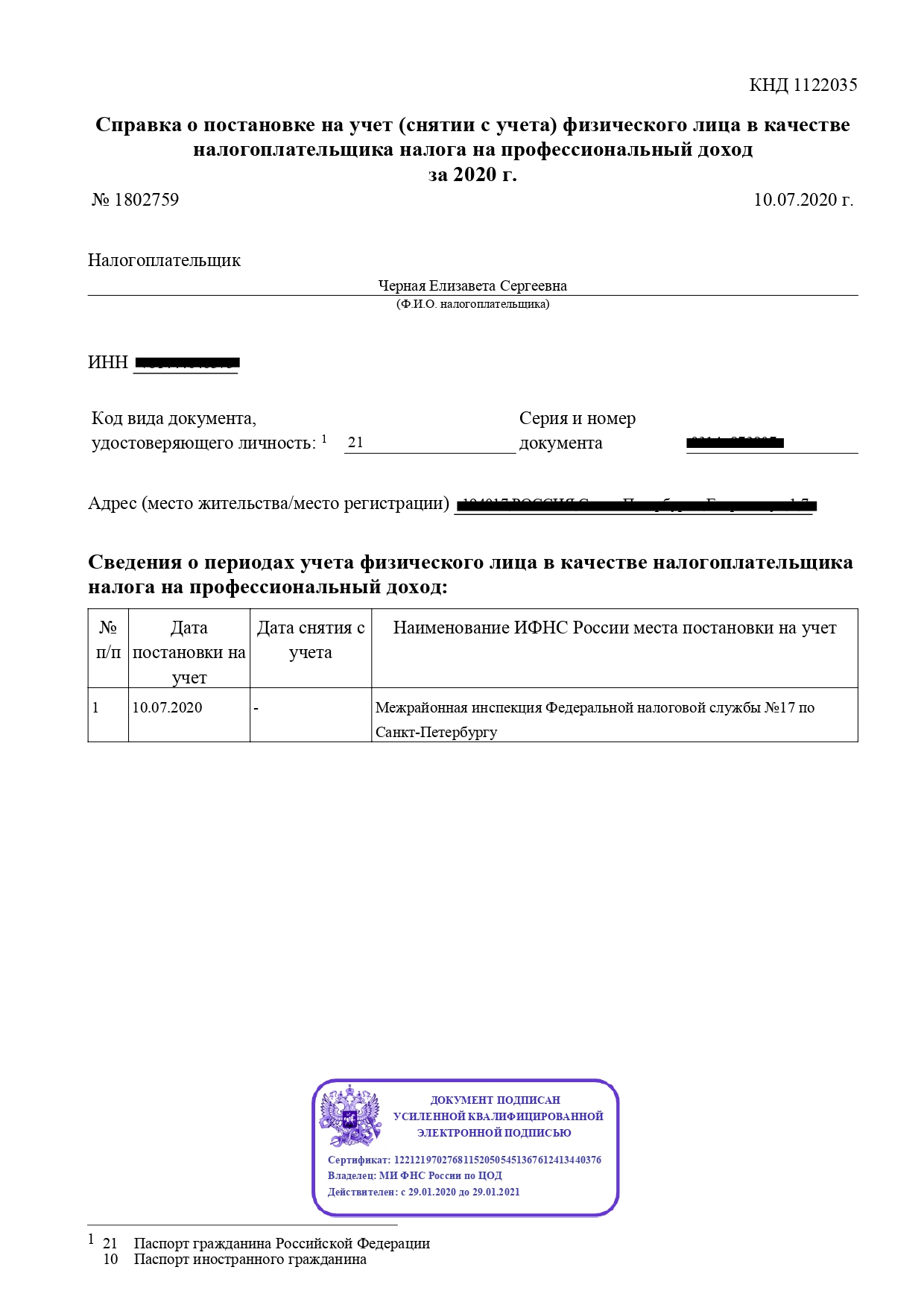

Справка о постановке на учёт. Попросите самозанятого прислать справку из приложения «Мой налог». Такая справка формируется бесплатно.

Справка о постановке самозанятого на учёт

Проверка статуса самозанятого на сайте налоговой

Составьте договор

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой. Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

Запрашивайте чеки после каждой сделки

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии. А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

По закону самозанятый обязан отправить чек не позднее 9 числа месяца, следующего за месяцем оплаты. Например, если вы оплатили работу в марте, самозанятый должен прислать чек не позднее 9 апреля. Но лучше договориться, чтобы сотрудник отправлял чеки после каждой оплаты: так вы не запутаетесь в документах.

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии. Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище. Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

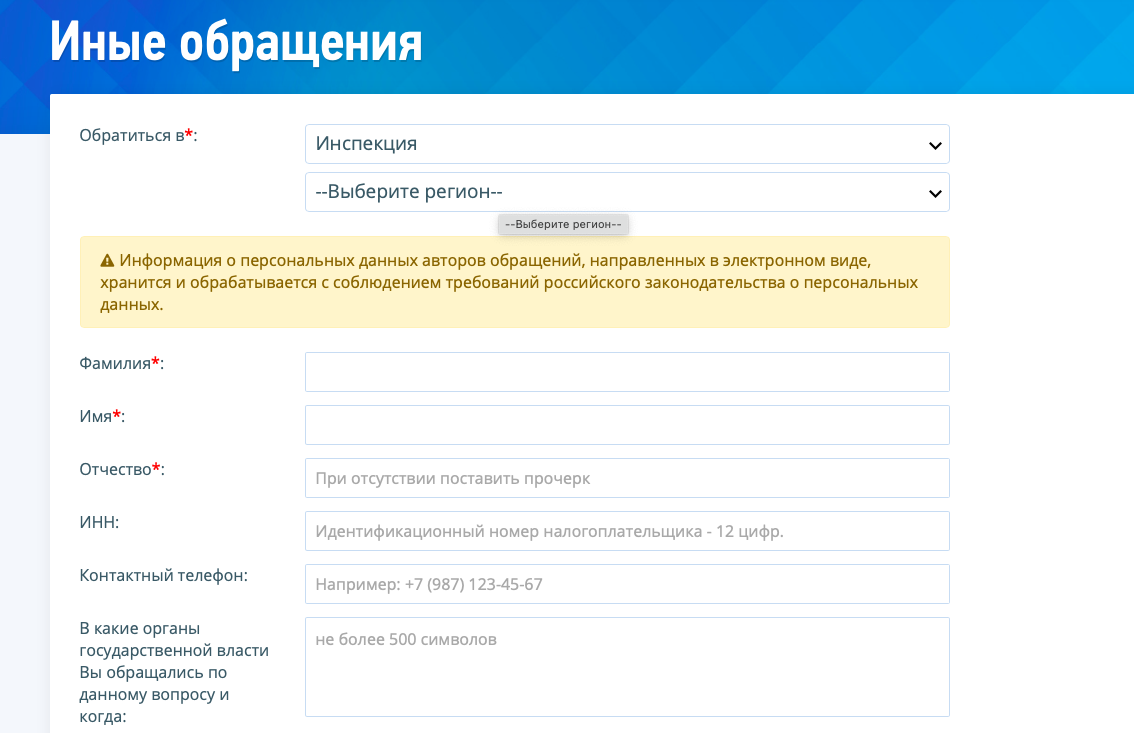

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них. Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправить его работодателю.

ИП обязаны хранить чеки четыре года, ООО — пять лет.

Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.

Как сотрудничать с самозанятыми и не нарушить закон

Самозанятые — это физлица и ИП, которые работают на себя и платят щадящий налог на профессиональный доход. Компаниям и предпринимателям удобно отдать часть услуг на аутсорсинг самозанятым. За них не надо сдавать отчёты, платить налоги и заботиться о трудовых гарантиях.

С 19 октября 2020 года самозанятость действует во всех городах России. Мы вооружились письмами госорганов и ответили на самые частые вопросы о сотрудничестве с самозанятыми.

🇷🇺 Закон о налоге для самозанятых № 422-ФЗ

Когда нельзя работать с самозанятыми?

С самозанятыми есть два ощутимых ограничения. Они не должны быть действующими или бывшими работниками заказчика и работать агентами. Для заказчиков это значит следующее.

Сотрудничество с бывшими работниками не запрещено, но не ведёт к экономии на налогах. С дохода от бывшего или действующего работодателя самозанятые платят не 6% НПД, а 13% НДФЛ как физлицо.

Налог за физлицо платит заказчик. Это его обязанность как налогового агента по ст. 226 НК РФ. Ещё налоговый агент платит за физлицо взносы на пенсионное страхование в сумме 27,1 % от оплаты по ст. 420 НК РФ. Общие 40,1 % насчитывают сверху оплаты, а не вычитают. В итоге заказчик получает расходы и головную боль с отчётами — письмо от 14 сентября 2020 г. N 03-04-05/80357.

Самозанятым запрещено работать от лица чужого бизнеса по договорам поручения, комиссии и агентирования. Например, нельзя продавать автомобили с пробегом под маркой комиссионного салона.

Самозанятый работает на себя — в этом суть льготного налога. Налоговая вычислит работу от чужого лица и запретит платить пониженные 6 %. А заказчик попадёт на налоги как налоговый агент. Для продажи комиссионных автомобилей, туров и квартир лучше приглашать исполнителей с ИП на УСН.

Самозанятый не может работать курьером. Но есть исключение. Курьер может ездить к покупателям с кассой заказчика, а вознаграждение за доставку принимать отдельно.

Полный список запрещённой работы прописан в ч. 2 ст. 4 Закона о налоге для самозанятых.

А вот ограничений по месту нахождения самозанятого и масштабу его дела нет. Так пояснила налоговая в письме от 12 октября 2020 г. № АБ-4-20/16632@.

🌍 С самозанятым можно работать дистанционно. Он может находиться в другом городе или за границей. И даже утратить статус налогового резидента — главное, сохранить регистрацию в России. К примеру, разработчик с ПМЖ в Белоруссии может спокойно писать код для заказчика из России.

🧑🏭 Самозанятому нельзя нанимать работников, но можно привлекать субподрядчиков. Например, веб-мастер делает для заказчика корпоративный сайт. Фотографировать зовёт фотографа. Рисовать логотип — дизайнера. Писать текст — редактора. Самозанятый может привлекать целую команду помощников. Только без трудовых договоров.

Правда, что за самозанятого не платят налоги и взносы?

Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Самозанятые не платят НДФЛ, и их заказчики освобождены от обязанностей налоговых агентов. Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого берут электронную справку о статусе на текущую дату — тоже из «Мой налог». Как вариант — самостоятельно смотрят статус самозанятого в сервисе налоговой.

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого налоги отменяются. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Самозанятый может добровольно подписаться на уплату взносов в Пенсионный фонд. А самозанятый ИП может купить страховку на случай болезни и декрета. Соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Но оплата взносов по добровольному страхованию не перекладывается на заказчика.

Что будет, если перевести работников в самозанятые?

Предпринимателя ждёт вагон проблем, если его поймают на уклонении от официального оформления работников.

За соблюдением правил следят налоговая и трудовая. Трудовую беспокоит, что люди связаны трудовыми обязанностями, но лишены больничных, отпусков и пенсии. Налоговую заинтересуют регулярные переводы на счета самозанятых. К подозрительным фирмам придут с совместными проверками.

Трудовая инспекция подаст в суд, и самозанятых признают работниками в штате. Предпринимателя заставят оформить трудовые книжки и сдать отчёты в налоговую за прошлое время. Такая процедура прописана в ст. 19.1 ТК РФ

За прикрытие трудового договора гражданско-правовым оштрафуют по ст. 5.27 КоАП РФ. Штраф — от 10 000 до 100 000 ₽.

Налоговая доначислит НДФЛ и взносы на пенсионное страхование за каждый месяц по каждому самозанятому. За уплату налогов не в срок оштрафует на 40 % от суммы долга по ст. 122 НК.

Если предприниматель держал целый цех работников с самозанятостью, придётся доплатить огромные суммы и сдать ворох отчётов.

Условия работы с самозанятыми сравнят с признаками наёмного труда из ст. 15 ТК РФ и Постановление Пленума ВС РФ от 29.05.2018 N 15. Для признания отношений трудовыми достаточно пары-тройки совпадений. Сомнения растолкуют в пользу работников.

Признаки наёмного труда такие:

— исполнитель оказывает услугу сам, субподряд запрещён;

— исполнителя взяли на определённую трудовую функцию, за итог он не отвечает;

— заказчик говорит, как можно делать работу, как нельзя;

— клиентов приводит заказчик;

— исполнитель связан рабочим графиком;

— заказчик покупает расходники и инвентарь;

— исполнителю платят регулярно — что очень похоже на зарплату;

— стороны сотрудничают долго, время от времени перезаключают договор;

— исполнитель влит в рабочий коллектив;

— исполнителя не дёргают в выходные;

— у исполнителя нет других доходов.

❌ Вот пример прикрытия наёмного труда.

Клининговая компания набрала самозанятых для уборки у клиентов. Уборщикам выдали тряпки, моющие средства и фирменные футболки. Мыть полы надо по критериям качества, которые приняты в компании, а разговаривать с клиентами по скриптам. Уборщики работают по сменам.

✅ А вот пример, когда самозанятый работал на себя.

Водитель подключился к сервису Яндекс.Такси. Сервис открыл доступ к программе на обработку заказов от пассажиров. Водитель работал без графика, брал заказы когда хотел. Деньги от пассажиров получал сервис, но на счёт водителя. Пассажиры могли расплатиться с водителем напрямую. Сервис брал комиссию — дело № 33-53437/2019.

Как оформить договор с самозанятым и какие ещё нужны бумаги?

С самозанятым заключают обычный гражданско-правовой договор в зависимости от того, что он делает.

Это может быть договор на выполнение работ — с автомастером, оказания услуг — с фотографом, авторского заказа — с программистом, купли-продажи — на закупку хенд-мейд игрушек. Выполненные работы принимают по акту.

В договор можно включить пункт со следующим смыслом. Исполнитель обязан сообщить заказчику о прекращении применения режима НПД не позднее следующего дня после снятия с регистрации в налоговой. За несообщение прописать штраф. В идеале штраф покроет расходы исполнителя, если налоговая доначислит НДФЛ.

С самозанятыми можно сотрудничать по оферте — когда исполнитель принимает правила, написанные для всех. К примеру, водитель грузовика регистрирует аккаунт в сервисе заказа грузоперевозок и работает по их правилам.

С самозанятыми не заключают договоры агентирования, комиссии и поручения. Это запрещённые для них услуги.

Если с человеком сотрудничали ещё до оформления самозанятости, перезаключать договор не нужно — письмо налоговой от 20.02.2019 No СД-4-3/2899@.

Кадровые документы на самозанятого не оформляют.

Как платить самозанятому?

Самозанятому платят на карту, наличными или на электронный кошелёк. Ограничений по форме нет.

У самозанятого нет обязанности открывать специальный банковский счёт. Подойдёт обычная карта физлица. Банк России разрешил так делать в письме от 19.12.2019 № ИН-014-12/94.

Самозанятые не пользуются онлайн-кассами. Чеки пробивают через приложение «Мой налог». Чек выдают в бумажном виде, отправляют по электронной почте или смс. В чеке исполнитель указывает договор, по которому получает оплату, наименование заказчика и его ИНН. Остальные реквизиты чека встанут сами.

Исполнитель сохраняет чек, чтобы подтвердить факт оплаты и, если нужно, учесть в расходах.

Банковская комиссия за перевод ложится на заказчика. Исполнитель должен получить оплату в сумме из договора, вычитать комиссию за оплату нельзя.

Как учесть оплату самозанятому в расходах по УСН?

Заказчик может учесть оплату самозанятому в расходах по ОСНО, ЕСХН и УСН Доходы минус расходы.

Единственный документ, которым можно подтвердить расходы — чек от самозанятого из приложения «Мой налог». Это требование налоговой из письма от 20.02.2019 № СД-4-3/2899@.

Подтвердить расходы актом оказанных услуг нельзя. Акт сохраняют, чтобы подтвердить период расходов.

Самозанятый обязан выдать чек сразу, если получил наличные или электронный перевод. На банковский перевод — не позднее 9 числа следующего месяца. А вот если платить посреднику самозанятого, чек отбивает посредник из своей кассы.

Чек можно хранить в электронном виде, распечатывать необязательно.

Если самозанятый не выдал чек, налоговая рекомендует жаловаться им через сервис обращений. Но как в этом случае учесть оплату в расходах, пока неясно.

Что делать, если самозанятый перестал быть самозанятым?

Если самозанятый слетает с режима, это предательская ситуация для заказчика. За такого человека придётся заплатить НДФЛ и пенсионные взносы. Исключение — когда с режима слетел ИП. Платить взносы обязан всё равно он, заказчику можно не беспокоиться.

Самозанятый слетает с режима НПД в следующих случаях:

— он сам снялся с учёта;

— его годовой доход превысил 2,4 миллиона рублей;

— он занялся запрещённой деятельностью, например, стал агентом юридической фирмы или открыл сигаретный киоск.

Самозанятому приходит электронное уведомление из налоговой с датой прекращения режима НПД. С этой даты заказчик услуг физлица становится налоговым агентом — письмо налоговой от 20.02.2019 № СД-4-3/2899@.

Чтобы налоги за бывшего самозанятого не стали сюрпризом, перед оплатой с самозанятого берут справку о его статусе из приложения «Мой налог». Или проверяют статус в специальном сервисе налоговой.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Могут ли два самозанятых оказать одну услугу вместе?

На одну услугу можно нанять двух самозанятых. Но важно, чтобы между собой они не работали по договору простого товарищества. Это когда два ИП складываются деньгами, чтобы больше зарабатывать.

К примеру, заказчику нужно развести по клиентам 200 заказов. Он нанимает двух перевозчиков. Заключить договор нужно с каждым и расплатиться по отдельности. Нельзя, чтобы договор был заключён с одним перевозчиком, а второй помогал как товарищ по договору. Иначе оба слетят с режима НПД — письма от 19 апреля 2019 г. № СД-4-3/7496@.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур