что нужно для возврата 13 процентов за лечение зубов взрослым

Документы для получения налогового вычета за лечение

Для того чтобы получить налоговый вычет за лечение, необходимо собрать правильный и полный пакет документов. Во-первых, нужно заполнить декларацию 3-НДФЛ. Кроме того понадобится подтверждение оплаты. Состав документов формируется в зависимости от того, чье лечение вы оплачивали: свое или родственника.

Чтобы подробно разобраться в том, как оформить налоговый вычет за лечение, предлагаем посмотреть наше видео. На наглядных примерах мы рассказываем, кто имеет право на вычет, какие документы нужны для возврата налога, на кого можно получить вычет и сколько денег в итоге можно вернуть на свой счет.

Возврат налога за свое лечение

Лечение ребенка или другого родственника

Подробно о том, как оформить налоговый вычет за лечение зубов, какие документы нужны для возврата налога и когда их необходимо подать в ИФНС, читайте на нашем сайте.

Когда можно оформить вычет

Документы на лечение, включая декларацию 3-НДФЛ, предоставляются в налоговую инспекцию по окончании налогового периода. Налоговым периодом считается календарный год с 1 января по 31 декабря.

Если вы получили услугу в 2021 году, ИФНС примет ваши документы не ранее 2022 года. На возврат налога за лечение у вас есть три года. Это значит, что услугу, оплаченную в 2021 году, можно включить в налоговый вычет в 2022, 2023 или 2024 году.

Получить возврат НДФЛ можно только за те годы, когда было оплачено лечение.

Налоговый вычет за лечение

Разделы:

В каких случаях можно получить возврат 13% на лечение?

Налоговый вычет на лечение относится к категории социальных налоговых вычетов. На него распространяются общие требования к сроку и порядку получения налоговых вычетов. Максимальный размер налогового вычета на лечение не превышает 120 тыс. руб. в год, однако расходы на дорогостоящее лечение можно предъявить к вычету полностью (абз. 4 подп. 3 п. 1 ст. 219 НК РФ). Узнать, относится ли лечение к категории дорогостоящих, можно из постановления Правительства РФ от 19 марта 2001 г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (далее – Постановление № 201). При оформлении в справке об оплате медицинских услуг следует обратить внимание на код оказанных услуг: значение «2» означает, что оказанные услуги относятся к категории дорогостоящего лечения и к вычету их можно предъявить в полном объеме.

При этом необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 мая 2011 г. № 03-04-05/7-388). Поэтому если за отчетный год налогоплательщик понес расходы на обучение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на лечение он может воспользоваться только в размере 20 тыс. руб., однако расходы на дорогостоящее лечение можно предъявить к вычету полностью.

Важно отметить, что получить вычет на лечение можно только по тем видам медицинских услуг и лекарств, которые содержатся в специальных перечнях.

На любые иные виды лечения налоговый вычет не предоставляется.

Что же касается лекарств, то с 2019 года вычет можно получить в размере стоимости любых лекарственных средств, приобретенных налогоплательщиком по назначению врача. До 2019 года вычет на покупку лекарственных средств предоставлялся только в отношении медикаментов, поименованных в специальном Перечне лекарственных средств. Он являлся закрытым и не подлежал расширенному толкованию.

Еще одним ограничением является требование наличия российской лицензии на оказание соответствующих медицинских услуг у организации или ИП, предоставившего такие услуги. Поэтому, в отличие от вычета на обучение, получить вычет на услуги по лечению в зарубежных клиниках невозможно (абз. 5 подп. 3 п. 1 ст. 219 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 сентября 2013 г. № 03-04-05/39799).

Кроме того, пациент не сможет получить вычет, если его лечение было оплачено работодателем (даже при оказании им целевой материальной помощи на лечение) (абз. 6 подп. 3 п. 1 ст. 219 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 4 июля 2011 г. № 03-04-05/5-475). Если же налогоплательщик возместит работодателю сумму расходов, произведенных за его лечение, вычет может быть предоставлен за тот налоговый период, в котором были возмещены произведенные работодателем расходы. Факт возмещения налогоплательщиком денежных средств, перечисленных работодателем по заявлению работника в оплату лечения, подтверждается справкой, выданной работодателем (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@).

Вычет можно получить и на понесенные самостоятельно расходы по приобретению полиса ДМС (абз. 2 подп. 3 п. 1 ст. 219 НК РФ). К тому же страховка должна предусматривать оплату исключительно медицинских услуг (письмо Минфина России от 10 декабря 2014 г. № 03-04-07/63495).

Кто может получить налоговый вычет на лечение?

На этот вычет налогоплательщик вправе рассчитывать, если он оплатил:

В последнем случае вычет распространяется как на собственно медицинские услуги, оказанные родственникам, так и на приобретенные для них лекарства. Кроме того, налогоплательщик может возместить затраты на покупку родственникам из числа указанных выше полиса ДМС.

Какие нужны документы для возврата налога за лечение?

НК РФ не содержит перечня таких документов, поэтому ориентироваться можно на разъяснения Минфина России и ФНС России. Так, по мнению Минфина России, представить нужно:

ОБРАЗЦЫ И БЛАНКИ

Заявление на предоставление налогового вычета на лечение

Заявление о возврате излишне уплаченной суммы налога, предоставляемого в налоговый орган при подаче декларации 3-НДФЛ

При этом налогоплательщик, представивший в налоговый орган справку об оплате медицинских услуг без представления соответствующих платежных документов, вправе претендовать на получение социального налогового вычета, предусмотренного подп. 3 п. 1 ст. 219 НК РФ (письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 17 апреля 2012 г. № 03-04-08/7-76, письмо ФНС России от 2 мая 2012 г. № ЕД-4-3/7333@, письмо ФНС России от 7 марта 2013 г. № ЕД-3-3/787@).

Обратите внимание на оформление документов, подтверждающих понесенные расходы. Они должны содержать точное наименование медицинского учреждения, совпадающее с указанным в лицензии, а наименования оказанных услуг и приобретенных лекарств должны совпадать с предусмотренными Постановлением № 201.

Отметим, что социальные вычеты на медицинские расходы можно получить не только в налоговой инспекции по итогам года, но и до окончания налогового периода у своего налогового агента (п. 2 ст. 219 НК РФ).

Как вернуть деньги за лечение

Инструкция для тех, кто лечился в платной клинике

Этот материал обновлен 10.03.2021

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

Что вы узнаете

Что такое налоговый вычет за лечение

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает все, с чем обычно сталкивается заболевший человек. Там же упоминается паллиативная помощь на дому и ЭКО с помощью донорства и суррогатного материнства.

Операции, в том числе пластические, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Расскажем, как лечиться грамотно

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Рассчитайте сумму своего вычета на калькуляторе.

Как получить вычет за лечение

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Как забрать свои 260 тысяч у государства

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата PDF. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

Возьмите справку 2-НДФЛ в бухгалтерии на работе или скачайте в личном кабинете на сайте налоговой, если она там появилась. Чтобы это узнать, зайдите на вкладку «Доходы».

Данные из справки 2-НДФЛ понадобятся для заполнения декларации. Ее сканировать не нужно.

Документы можно подать тремя способами:

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Общая логика такая: получить неквалифицированную электронную подпись, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию.

Получите электронную подпись. Это упрощенная ЭП — ей можно подписывать только документы на сайте налоговой. Зайдите в личный кабинет налогоплательщика, потом в профиль и выберите вкладку «Получить ЭП». Вас попросят ввести пароль для доступа к сертификату электронной подписи — главное, запомнить его. Отправьте запрос. Подождите, когда налоговая сгенерирует электронную подпись. Если сделали ЭП раньше, этот шаг пропускайте.

Найдите страницу с декларацией на сайте налоговой. Зайдите в раздел «Жизненные ситуации» → выберите «Подать декларацию 3-НДФЛ »

Выберите год, за который подаете декларацию.

Выберите вычет, который хотите получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Введите сумму, которую потратили, в окно «Сумма расходов на лечение, за исключением дорогостоящего».

Сформируйте заявление на вычет. Этот шаг называется «Распорядиться переплатой». Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Добавьте отсканированные справки и договоры. После нужно ввести пароль от ЭП и отправить декларацию в налоговую инспекцию.

Это дополнительный шаг для тех, кто пропустил его, когда подавал декларацию. Через некоторое время после отправки декларации 3-НДФЛ в разделе «Мои налоги» личного кабинета появится информация о сумме переплаты по налогам. В этой же строке будет специальная кнопка — «Распорядиться».

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

Заявление налоговая рассматривает в течение месяца — плюс к тем трем, что уйдут на проверку декларации. Когда деньги поступят на счет, вы получите сообщение из банка.

Запомнить

Добрый день!

Спасибо за статью, очень познавательно. Но у меня еще один вопрос закрался, а если, например, я проходила лечение в 2017 году, в этом же году работала и платила НДФЛ, а сейчас не работаю и не плачу НДФЛ соответственно, я могу подавать на налоговый вычет сейчас или на момент подачи документов нужно работать?

Anna, и я можно присоединюсь к вашему вопросу, только у меня наоборот)))) На момент трат я офиц-но не работала, вернее, какое-тоивремя числилась,но в неоплачиваемом адм.отпуске, т.е.никаких налогов не платила, потом и вовсе уволилась., а сейчас устроилась на другую работу, вот и думаю, можно ли подать сейчас за те траты?

Anna, добрый день. Вы подаете данные за тот год в котором лечились(к примеру это 2018 год), значит доход будет учитываться за 2018 год. И если вы официально работали в этот год, то вы получите вычет и не важно что продаёте декларацию в 2020 году

Anna, забрать 13% можно за 2 последних календарных года

Светлана, мне отфутболили, только год в год. Последние 3 года вычет на недвижимость.

Anna, вы можете подать декларацию за 2017 год.

Anna, смотрите, я сейчас делал вычет за 2018 год, у меня подтянулась цифра из ндфл2 за 2018, соответственно. Предполагаю, что текущий статус ваш не имеет значения, главное, чтобы вы платили налоги в отчетный период. Это мое предположение

Не могу понять один момент. Если я собрал документы из разных мед.учреждений, то при подаче документов в налоговую по данному методу мне необходимо указывать общую сумму расходов по всем справкам и соответственно прикреплять разом все документы? Или все-таки на каждое из мед.учреждений необходимо подавать свою (новую) декларацию?

Информация о вычете

Что такое налоговый вычет на лечение?

Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет и вернуть часть затраченных на лечение денег.

В каких случаях можно получить налоговый вычет на лечение?

Воспользоваться социальным налоговым вычетом на лечение и вернуть себе часть расходов можно в следующих случаях:

Размер налогового вычета на лечение

Размер налогового вычета за лечение рассчитывается за календарный год и определяется следующими факторами:

Пример: В 2020 году Иванов А.А. оплатил курс лечения зубов стоимостью 140 тыс. рублей и платную операцию, относящуюся к дорогостоящему лечению, стоимостью 200 тыс. рублей. При этом за 2020 год он заработал 500 тыс. рублей и уплатил подоходного налога 62 тыс. рублей.

Так как лечение зубов не относится к дорогостоящему лечению, то максимальная сумма налогового вычета по нему составляет 120 тыс. рублей (что меньше 140 тыс. рублей). Так как операция Иванова А.А. относится к дорогостоящим видам лечения, то ограничений на налоговый вычет по ней нет.

Итого в 2021 году за 2020 год Иванов А.А. сможет себе вернуть (120 тыс. руб. + 200 тыс. руб.) * 13% = 41 600 рублей. Так Иванов А.А. заплатил налогов больше, чем 41 600 рублей, он сможет вернуть всю сумму целиком.

Дополнительные и более сложные примеры расчета налогового вычета на лечение Вы можете найти здесь: Примеры расчета налогового вычета на лечение

Процесс получения вычета на лечение

Процесс получения вычета на лечение состоит из сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения налогового вычета за лечение.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом. Мы заполним для Вас декларацию 3-НДФЛ, подскажем, какие еще понадобятся документы на вычет, а также дадим подробную инструкцию по сдаче документов в налоговые органы. Или же отправим Ваши документы самостоятельно, без Вашего участия. В случае возникновения любых вопросов при работе с сервисом налоговые эксперты с удовольствием Вас проконсультируют.

Документы необходимые для оформления налогового вычета на лечение

Для оформления налогового вычета Вам в первую очередь потребуются:

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на лечение.

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за лечение только за те годы, когда непосредственно производили оплату. При этом подать декларацию и вернуть деньги через налоговую инспекцию можно лишь в году, следующем за годом оплаты или позднее. То есть если Вы оплатили лечение в 2020 году, вернуть деньги сможете не ранее 2021 года.

Если Вы не оформили вычет сразу, то можете сделать это позже, но вернуть налог можете не более чем за три последних года. Например, если Вы оплачивали лечение в 2016-2020 годах и не получали налоговый вычет, то в 2021 году Вы можете вернуть себе налог только за 2018, 2019 и 2020 годы.

Вся процедура получения вычета обычно занимает от трех до четырех месяцев. Большую часть времени занимает проверка документов налоговой инспекцией.

Заметка: с 1 января 2016 года социальный налоговый вычет на лечение можно получить через работодателя, при этом ждать окончания календарного года не нужно. Подробности о получении вычета через работодателя Вы можете найти в нашей статье: Получение налогового вычета на лечение через работодателя.

Список медицинских услуг, по которым предоставляется налоговый вычет

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги могут учитываться в налоговом вычете:

Список дорогостоящих видов лечения, по которым предоставляется налоговый вычет

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги являются дорогостоящими и учитываются в налоговом вычете в полном объеме (без ограничения в 120 тыс. рублей):

Я получаю налоговые вычеты за лечение и анализы не выходя из дома

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Кто может получить налоговый вычет за лечение

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

По закону все вычеты применяются только к налоговым резидентам. Кроме того, у человека должны быть доходы, которые облагаются НДФЛ по ставке 13%. То есть по общему правилу вычеты не могут заявить неработающие пенсионеры, ИП на специальном налоговом режиме, например на УСН, и женщины в декретном отпуске, если у них нет дополнительного источника дохода. Хотя есть исключения.

Вычет за лечение — это социальный налоговый вычет. Его могут заявить те, кто заплатил за медицинские услуги:

Размер вычета зависит от стоимости лечения: чем больше потратили, тем больший вычет можно заявить и тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р : 120 000 Р × 13%. Даже если потратили миллион.

максимальный налог, который можно вернуть за лечение

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

С 2019 года налоговый вычет можно получать еще и за любые лекарства по назначению врача. То есть государство вернет 13% от стоимости медикаментов, которые купили для себя, супруга, родителей или детей в пределах 120 000 Р в год. Основное условие — препараты должен назначить врач.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Мой опыт получения вычетов

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2021 году можно оформить вычеты за 2020, 2019 и 2018 годы. Если расходы были в 2020 году, то заявить вычет на них можно в 2021—2023 годах. Для этого надо подать декларацию за 2020 год.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

Мои траты на лечение в 2019 году

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Чтобы оформить вычет за лечение, нужны такие документы:

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Лицензия, договор об оказании услуг и справка об оплате. По моему опыту, все медицинские учреждения хорошо знают о списке документов для налоговой — достаточно просто сказать, что вам нужны документы для налогового вычета за такой-то год. Любая клиника отдаст полный комплект необходимых документов: заверенные копии лицензии и договора на оказание платных медицинских услуг, а также оригинал справки об оплате услуг.

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, клиника предоставит копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут. Я заметила, что дольше всего медучреждения предоставляют документы в январе-феврале. Скорее всего, это связано с новым налоговым периодом: в начале года многие пациенты запрашивают документы для декларации 3-НДФЛ за предыдущий год, ведь чем раньше отправишь декларацию в налоговую, тем быстрее вернут деньги.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

Копия лицензии на оказание медицинских услуг заверяется подписью руководителя и печатью организации. Лицензия должна быть действительна

В последнее время получить некоторые документы стало еще проще. Например, в лаборатории «КДЛ» я не сразу вспомнила о вычете. Удобно, что на официальном сайте можно заказать документы для него на электронную почту.

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте. Но зато копии лицензий можно было скачать на официальном сайте.

Справка 2-НДФЛ. Справку о доходах за 2019 год я запросила у своего работодателя — и получила ее в тот же день.

По закону работодатель обязан выдать справку 2-НДФЛ не позднее трех рабочих дней с даты, когда ее запросил сотрудник. Я не знаю случаев, чтобы работодатель отказался предоставлять этот документ.

Однако если получить справку на работе не получается, например если женщина в декрете и не может приехать в офис, то документ можно скачать в формате PDF из личного кабинета налогоплательщика на сайте ФНС, в разделе «Доходы». Там отображаются справки 2-НДФЛ от работодателя или другого налогового агента.

Вообще, если справка есть в системе, налоговая и так ее увидит. Но бывает, что инспектор просит принести распечатанный документ.

Удобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Также в личный кабинет налогоплательщика можно зайти с помощью пароля от госуслуг, если есть подтвержденная учетная запись на портале.

Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.

Общие данные подставляются автоматически, но надо проверить номер ИФНС, в которую отправляется декларация. По закону ее подают в налоговую по месту учета налогоплательщика.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Заявление на вычет. Этот шаг называется «Распорядиться переплатой». Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет: договор, копию лицензии, если ее реквизитов нет в договоре, и справку об оплате услуг. Предварительно все это нужно отсканировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

Отправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль». Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

В истории обработки декларации видна вся история изменений: ИФНС пришлет подтверждение даты отправки документа, извещение о получении, квитанцию о приеме.

После того как налоговая инспекция получит декларацию, начнется камеральная проверка. Она не может длиться дольше трех месяцев.

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Если при подаче декларации поле «Распорядиться переплатой» не заполняли, после того как декларацию проверили и подтвердили сумму налога к возврату, есть два варианта:

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Вернуть деньги должны в течение месяца — заветную смс о зачислении я ждала к 20 августа.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат. Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки. Так я и сделала 24 августа.

Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать. В итоге деньги — 9537 Р — мне перечислили 23 сентября.

налог, который я вернула за лечение в 2020 году

Что в итоге

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

Что надо помнить, если лечитесь платно

«Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать.»

В обращении надо было написать дополнительно требование начислить проценты за несвоевременный возврат налога.

Если вы не заплатите налоговой, то они быстро посчитают пени. Так что надо действовать их же способами.

Екатерина, несколько раз ещё несколько лет назад получал с налоговой % за поздний возврат вычета, иногда 100 рублей, иногда несколько тысяч, дисциплинирует!

Екатерина, я пока оригиналы документов не могу предоставить в налоговую. Мне надо вычет за лечение, а также покупка кв. Я не понял, вы на каком шаге предоставили оригиналы или достаточно эл. копию?

Спасибо!

Уточнение по моему вычету. У меня лечение, иис, покупка кв

Игорь, работает 100%

подавала на имущественный вычет за покупку квартиры,на мое удивление деньги вернулись даже меньше чем через 3 месяца-налоговая очень быстро проверила декларацию

а в октябре подала вычет за платное обучение-срок проверки декларации уже закончился,а результата так и нет,так что в таких делах как повезет

через личный кабинет очень удобно все делать, программа автоматически считает налог к возврату, а уж прикрепить нужные файлы-это уровень 5 класса)в любом случае это намнооого удобнее, чем ходить в налоговую и тратить время в очередях

Victoria, я подавала за маму,в том смысле с ее личного кабинета)

Victoria, все нужно было одновременно подавать, тогда вычеты бы распределились в первую очередь социальный и потом остаток на имущественный

Victoria, вы смысле не получится? Программа считает автоматически. Заявляете одновременно и тот и другой, программа часть считает на социальный вычет, а остаток кидает на имущественный.

Как вообще умные люди в таких ситуациях поступают? 😄

Елизавета, у вас все получится, но надо знать конкретные цифры. Программа посчитает, скорее всего, вам сначала обучение, потом ИИС, а оставшуюся сумму на имущественный перекинет. Если вам ничего не останется на имущественный, можно его вообще не заявлять.

Ekaterina, большое спасибо! Собираю доки, надеюсь, что последовательность вычетов будет правильной 🙈

Елизавета, не волнуйтесь, все получится. Скачайте программу и поиграйте в ней цифрами, вы поймете в результате как отражаются вычеты.

Елизавета, все в одной декларации подавать нужно

Елизавета, попробуйте дополнительно подать заявление, в котором указать, какие вычеты вы просите учитывать в первую очередь.

Vladimir, это незаконно.

В справке для налоговой уже есть данные о лицензии, отдельно копию лицензии прикреплять необязательно.

Екатерина, если данные лицензии указаны в договоре, дополнительно больше ничего не нужно.

Victoria, я получала вычет и без договора, с одной только справкой из поликлиники.

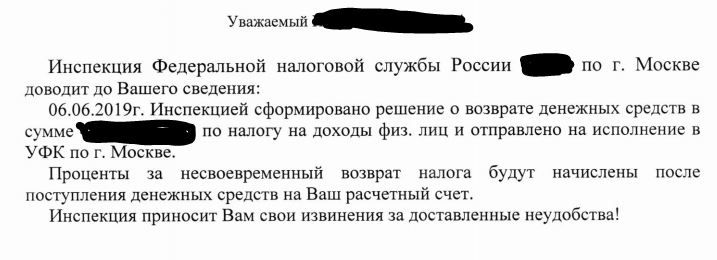

После двух или трех жалоб в вышестоящее управление заставил ифнс выплатить мне пени за задержку выплаты по вычетам. Рекомендую всем действовать так же, так как нарушение сроков судя по статье носит массоввй зарактер и присуща всем инспекциям. Хотя моя отличается особой тормознутостью.

Александр, не 27 по г. Москве случайно?

Дмитрий, видимо, многое зависит от налоговой и компетенции ее сотрудников ))

Дмитрий, если жалоба на ваше отделение налоговой службы не работает, прекрасно работает жалоба в центральное отделение. Я так подавала жалобу вторую в УФМС России по г.Москве, деньги в итоге очень быстро пришли. А до этого задержали на почти 3 месяца, в общем налоговая мне ещё и пени выплатила

Ну вот смотрите, приносите вы чек в налоговую, а как они поймут, что это чек за ваше здоровье, а не найденный в мусорке? В справке указывается ваше инн. Плюс я в одной клинике тратила и по первой и по второй категории. Как по чекам определить что к чему относится? Но это лишь мое предположение.

Людмила, так сумма за лечение прописывается в договоре (приложении к договору). Более того, иногда даже в кассовом чеке указывается ФИО пациента и договор.