что нужно для страхования дома

Ипотечное страхование

Разбираемся, что такое ипотечное страхование, можно ли от него отказаться и как сэкономить на страховых взносах, не рискуя получить отказ от банка.

Для чего нужно ипотечное страхование?

При покупке квартиры в ипотеку страхование обеспечивает безопасность сделки как для заемщика, так и для банка. Между заемщиком и страховой компанией заключается договор, который гарантирует, что, если заемщик по объективным причинам не сможет выплачивать кредит, долг перед банком будет компенсирован страховкой. Как правило, стоимость страховки включается в ежемесячный платеж, который выплачивает заемщик.

Какие преимущества дает ипотечное страхование?

Заемщик со страховкой может рассчитывать на более низкую процентную ставку или снижение суммы первоначального взноса. Кроме того, он получит дополнительные гарантии от непредвиденных ситуаций для себя и своей семьи.

Банк также заинтересован в ипотечном страховании, потому что оно снижает риски невыплаты кредита.

Какие виды страхования обязательны, а какие добровольны?

Страхование приобретаемой в ипотеку недвижимости является обязательным. Это нужно для того, чтобы в случае ЧП заемщик не остался без дома и с долгом по ипотеке. Условия, при которых долговые обязательства берет на себя страховая компания, прописываются в договоре индивидуально.

Остальные виды страхования, например, страхование жизни и здоровья или страхование титула, являются добровольными.

Обязан ли я страховать недвижимость в строящемся доме?

Оформить страховку на еще не построенную квартиру нельзя. Банк может потребовать документы, подтверждающие страхование имущества только после сдачи дома в эксплуатацию и подписания акта приема-передачи.

В каких случаях защищает страхование недвижимости?

К самым распространённым случаям страхования недвижимости относятся:

В случае, если произойдет одна из ситуаций, описанных в договоре страхования, компания полностью компенсирует убытки.

Что такое страхование жизни и здоровья?

Страхование жизни и здоровья позволяет заемщику или его наследникам при наступлении страхового случая (например, болезни), избежать непосильных платежей по кредиту, а банк защищает от риска потерять средства. Обычно страховыми считаются такие случаи, как:

Как и в случае с обязательным страхованием, перечень пунктов в договоре страхования жизни и здоровья очень индивидуален. При его составлении учитывается множество факторов — от состояния здоровья заемщика до его хобби.

Что такое страхование от утраты титула и в каких ситуациях стоит его приобретать?

Страховка от утраты титула обезопасит в ряде ситуаций, при которых ваше право собственности может быть оспорено предыдущими владельцами в суде.

Если собственник был незаконно лишен своего статуса, он может подать виндикационный иск в суд. Например: пьющий родственник отказался от своей доли в собственности на квартиру в пользу брата, и последний решил продать квартиру. Но придя в себя, первый заявил, что не отвечал за свои действия, от доли не отказывается и против продажи протестует. Срок давности по таким искам составляет 3 года.

Также случается, что новый владелец недвижимости обвиняется в оформлении купли-продажи жилья с признаками мошенничества, нарушением прав несовершеннолетних или наследников предыдущего владельца (продавца). В таком случае в суд может быть подан иск о признании сделки ничтожной.

В каких случаях имеет смысл оформлять страхование от утраты титула?

Страховка от утраты титула приобретается редко. Но если вы, например, покупаете квартиру на вторичном рынке у собственника, который владеет ею меньше 3 лет, возможно, стоит переплатить небольшую сумму и быть уверенным, что вам не придется платить за жилье, право на которое может отобрать суд.

От каких страховых взносов можно отказаться?

Каждый заемщик имеет право отказаться от всех страховых взносов, кроме обязательного — по страхованию имущества, являющегося предметом ипотеки.

Но имейте в виду, что в случае отказа от страховки банк может принять меры — например, в случае последующего отказа от добровольного страхования поднять ставку по кредиту, а при отказе от обязательного страхования — потребовать досрочного погашения.

Что я теряю, если отказываюсь от добровольного страхования по ипотечному кредиту или займу?

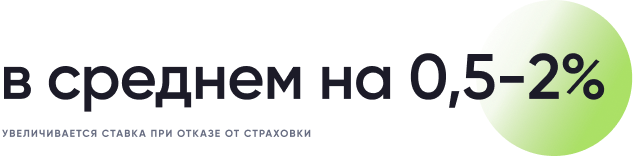

Главный минус отказа от добровольных страховых взносов — рост процентной ставки (в среднем на 0,5–2%).

Иногда сумма страховых взносов на весь срок кредита меньше этой процентной нагрузки, но бывает и наоборот. Отказавшись от взносов, вы заплатите банку больше в виде процентов, но ежемесячный платеж все равно окажется ниже, чем при оформлении страховки. Поэтому решать вам: иногда застраховаться стоит не из финансовых, а из психологических соображений.

Нередко банк так хочет обезопасить себя от рисков, что настаивает на оформлении добровольных взносов, даже если заемщик решил отказаться от них. В таком случае нужно напомнить менеджеру о том, что закон на вашей стороне. Если и это не поможет, заемщик имеет право написать жалобу на банк в Роспотребнадзор, ФАС или Банк России — и сменить кредитора.

Как рассчитываются страховые взносы?

Если вы планируете застраховать объект недвижимости, размер платежа может варьироваться в зависимости от различных обстоятельств:

Чем больше сумма кредита, выше ставка по ипотечному кредиту или займу и чем хуже состояние жилья, тем выше будет обязательный страховой взнос.

При расчете страхования жизни и здоровья заемщика компании учитывают следующее:

Если речь идет о страховании титула, этот вид страховки обычно оформляется в случае покупки жилья во вторичном жилом фонде и рассчитывается исходя из истории владения недвижимостью, а именно учитываются следующие параметры:

Если продавец владеет объектом недвижимости менее 3 лет, делит право собственности еще с и имеет наследников, которые теоретически могут претендовать на жилье, риск покупателя утратить титул собственника квартиры в будущем растет — вместе с суммой страховых взносов.

Как сэкономить на ипотечном страховании?

По действующему законодательству вы можете вернуть денежные средства (до 120 тыс. рублей) за страхование жизни и здоровья в виде налогового вычета. Важно, что договор страхования должен быть заключен не менее, чем на 5 лет;

Сравнение тарифов в нескольких страховых компаниях, которые аккредитованы банком, в котором вы планируете оформить ипотечный кредит, поможет выбрать наиболее выгодное предложение.

Страхование загородного дома и дачи

Что можно застраховать

Какие риски включены в стоимость

С помощью страховки вы можете покрыть расходы на распространенные риски. В них входят случаи, из-за которых можно повредить или потерять имущество, лишиться загородного или дачного дома:

Мы предусмотрели самые распространенные риски повреждения, гибели или утраты имущества:

Почему это удобно?

Компания «АльфаСтрахование» более 25 лет на рынке страховых услуг. Мы знаем, что дорого нашим клиентам, и разрабатываем продукты для надежной защиты имущества. Полис «АльфаДОМ» можно оформить в режиме online. Страховка дома не требует осмотра и описи домашнего имущества. Стоимость полиса напрямую зависит от тарифа выбранной вами программы. Страховая сумма — размер максимальной выплаты в случае наступления страхового случая.

Сложно определить список рисков? Хотите вникнуть во все нюансы и уточнить, сколько стоит полис с подходящей вам программой? Просто позвоните нашим специалистам по контактному телефону или задайте свой вопрос с помощью специальной формы на сайте. Мы всегда рады предоставить консультацию.

Часто задаваемые вопросы

По данной программе нельзя застраховать объект незавершенного строительства, строения, которые находятся в аварийном состоянии, подлежат сносу или реконструкции.

В рамках полиса «АльфаДОМ» принимаются строения на полное страхование, т. е. включая конструктивные элементы (несущие и ненесущие стены, перекрытия, фундамент и крышу), внешнюю и внутреннюю отделку, инженерное оборудование, домашнее имущество. При этом для внешней и внутренней отделки жилого дома учитывается и стоимость проведенных работ. К застрахованному домашнему имуществу можно отнести мебель, бытовую и компьютерную технику, средства связи, предметы интерьера, одежду, обувь, постельные принадлежности, спортивно-туристический инвентарь. Обратите внимание, что действие договора не распространяется на ювелирные украшения, предметы искусства, антиквариат.

Страховку «АльфаДОМ» предусматривает страхование объекта недвижимости и имущества на 12 месяцев. Страховая премия уплачивается единовременно при оформлении страховки.

Страхователь должен представить документы, подтверждающие факт причинения ущерба и указывающие причины, характер и размер понесенных убытков.

Она может быть осуществлена при отсутствии документов, подтверждающих наступление страхового случая, если размер ущерба не превышает 30 000 рублей.

Нет, нельзя. Для заключения договора страхователь должен предоставить выписку из ЕГРН, зарегистрированный договор отчуждения, свидетельство о праве на наследство или иной документ, позволяющий установить собственника объекта.

Можно. Договор страхования заключается на общих условиях. Выгодоприобретателем может стать любой совершеннолетний гражданин, постоянно зарегистрированный на жилой площади.

Договор страхования можно оформить на весь объект или на его отдельную долю. В первом случае выгодоприобретателями становятся все собственники, в том числе несовершеннолетние лица. Выплаты осуществляются пропорционально размеру доли.

Если договор страхования оформляют на часть объекта, выгодоприобретателем становится собственник этой части. Для долей, не имеющих выделенных границ, полис оформляют на основании плана, заверенного всеми дольщиками.

Нет, в программе «АльфаДОМ» такая возможность не предусмотрена.

Зависит от условий договора аренды. Если документ закрепляет за арендатором обязанность по ремонту и восстановлению поврежденного имущества, определяет его материальную ответственность, то страхователь станет выгодоприобретателем. В иных случаях выплаты получает собственник недвижимости (арендодатель).

Нет, нельзя. Для заключения договора страхователь должен предоставить выписку из ЕГРН, зарегистрированный договор отчуждения, свидетельство о праве на наследство или иной документ, позволяющий установить собственника объекта.

Можно. Договор страхования заключается на общих условиях. Выгодоприобретателем может стать любой совершеннолетний гражданин, постоянно зарегистрированный на жилой площади.

Договор страхования можно оформить на весь объект или на его отдельную долю. В первом случае выгодоприобретателями становятся все собственники, в том числе несовершеннолетние лица. Выплаты осуществляются пропорционально размеру доли.

Если договор страхования оформляют на часть объекта, выгодоприобретателем становится собственник этой части. Для долей, не имеющих выделенных границ, полис оформляют на основании плана, заверенного всеми дольщиками.

Нет, в программе «АльфаДОМ» такая возможность не предусмотрена.

Зависит от условий договора аренды. Если документ закрепляет за арендатором обязанность по ремонту и восстановлению поврежденного имущества, определяет его материальную ответственность, то страхователь станет выгодоприобретателем. В иных случаях выплаты получает собственник недвижимости (арендодатель).

Какие документы нужны для страхования автомобиля

После покупки автомобиля водитель по закону должен застраховать его в течение 10 дней. Автокод расскажет, какие документы необходимо подготовить для страхования автомобиля.

Содержание

Какие документы нужны для оформления полиса ОСАГО

Список документов для ОСАГО един во всех страховых компаниях. Вам понадобятся:

ОСАГО для юридических лиц

Помимо техпаспорта, свидетельства о регистрации ТС и диагностической карты, нужны:

! Индивидуальным предпринимателям для ОСАГО требуются те же документы, что и частным лицам.

Какие документы нужны для оформления полиса КАСКО

Полный список документов для КАСКО у страховщиков часто отличается, но базовый набор везде один:

Дополнительные требования к оформлению страховки вам стоит уточнить у той компании, в которую вы обратитесь.

Вот полный перечень того, что могут попросить:

КАСКО для юридических лиц

Здесь все тоже индивидуально, хотя основной список документов для страхования авто совпадает с тем, что нужны для частного оформления. Как правило, юр. лица оформляют КАСКО для нескольких автомобилей сразу. Стоить учесть, что если за рулем в момент аварии был человек, не работающий в компании-страхователе, то случай не засчитывается.

Стоимость страховки ОСАГО и КАСКО

Цена полиса формируется индивидуально для каждого страхователя. Она зависит от стажа вождения, вида страховки (открытая или закрытая), возраста транспортного средства, срока действия и других факторов. Полис можно оформить на разный срок, самый распространенный — 1 год. Чаще всего, оплачивать годовую страховку можно частями.

Как я экономлю на ежегодном ипотечном страховании

В июне 2018 года я купил квартиру в ипотеку. Ипотеку оформил в Сбербанке.

Первые два года я оплачивал страховки через «Сбербанк-страхование». Это было удобно: оформил все электронно, заплатил и забыл. За первый год я заплатил около 9 тысяч рублей в отделении банка, когда заключал кредитный договор, за второй год — около 5 тысяч. Страховая премия стала меньше, потому что значительно уменьшилась задолженность по кредиту: я использовал материнский капитал.

Я был уверен, что во всех страховых компаниях цены примерно одинаковые — плюс-минус сто рублей. Поэтому сначала даже не искал другие варианты. Но оказалось, что цены очень даже различаются.

Что за страховки

Если вы купили квартиру в ипотеку, то помимо ежемесячных платежей по кредиту нужно еще раз в год оплачивать как минимум одну страховку — а иногда две и более:

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке. В новостройке точно не будет страхования титула, а страхование объекта нужно будет оформлять только после постройки дома и регистрации права собственности.

По закону обязательно только страхование залога. Без него банк не заключит договор ипотеки. Если нарушить непрерывность страхования залога, например один раз забыть оплатить полис, банк может потребовать досрочно исполнить обязательства по кредиту — то есть вернуть всю сумму долга.

Остальные виды страхования необязательны — от них можно отказаться. Однако ставка по кредиту при этом может быть выше: где-то на 0,5%, а где-то и на 4%. Как правило, ради пониженного процента выгоднее оплачивать страховку, хотя в перспективе плата за страхование за все годы может быть равна переплате по кредиту без скидки.

Обычно при ипотеке предлагают комплексную страховку, в которую входят все нужные банку виды страхования. Оформить ее дешевле, чем страховать риски по отдельности.

В моем случае по желанию можно было оформить страхование жизни. Так ставка по кредиту становилась ниже на 1%, поэтому мне было выгодно оплачивать обе страховки. Страховать титул и ответственность мне не предлагали.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании.

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главной моей целью была квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 Р за страховки от «Сбербанк-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбербанк-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Страхование квартиры или дома в Сбербанке

Только застрахованный гражданин, оказавшийся в бедственном положении после разрушительного природного явления или имущественного преступления, может рассчитывать на значительную компенсацию, нанесенного ущерба.

Выбрав оптимальный вариант страхования в СК “Сбербанк Страхование”, можно защитить себя от массы неприятных неожиданностей и обезопасить себя и своих близких.

Виды страхования квартиры в Сбербанке

В Сбербанке представлены страховые программы непросто на все случаи жизни, а даже на такие ситуации, которые трудно предположить. Сбербанк таким образом, позволяет обложиться “соломкой” со всех сторон:

Особенности страхования квартир в Сбербанке

Говорят, что можно бесконечно любоваться на горящее пламя. Но если это пламя уничтожает домашний очаг, который с любовью создавался многие годы, то это не может вызывать ничего, кроме отчаяния.

Сбербанк предлагает не думать о плохом, но воспользоваться возможностью защитить себя и своих близких от непредвиденных ситуаций, способных:

Потому что в перечень имущества, входящего в состав застрахованного, входит:

В договоре страхования может быть предусмотрена специальная категория имущества, к которой относятся изделия из драгоценных камней и металлов, и меха. А также старинные и современные вещи, предметы искусства, имеющие значительную ценность.

Страховая защита действует как от распространенных, так и редко возникающих рисков, произошедших по воле несчастного случая:

Страховыми случаями, по сути, не являются события, только связанные с:

Стоимость страхового полиса и сумма страховой защиты

В компании Сбербанк Страхование можно оформить полис, срок действия которого составляет 12 месяцев. Стоимость полиса зависит от суммы страховой защиты. То есть чем на большую сумму материального обеспечения рассчитывает страхователь после наступления страхового случая, тем большую сумму придется заплатить за полис. Если сумма общей страховой защиты составляет:

Стоит иметь в виду, что плата за оформление производится единовременно в полном объеме. Рассрочка по оплате страхового взноса, предусмотренного договором страхования, не предполагается.

На сколько оформляется полис «Защита дома»?

Застраховать движимое и недвижимое имущество в рамках программы “Защита дома” можно на 12 месяцев. Полис действует в течение года начиная с 15-ого по счету календарного дня с момента внесения денег за полис.

Необходимые документы

Для заключения договора требуется заполнить заявление на страхование квартиры, в котором следует указать:

Надо быть готовым к тому, что страховая компания вправе запросить дополнительные документы, такие как:

После подачи заявки представитель страховщика сообщит конкретный список требующихся для оформления документов.

Как оформить полис?

Каждый может выбрать удобный для него способ оформления страхового полиса, учитывая, что бумажный и электронный полис имеют одинаковую юридическую силу.

Как оформить полис в Сбербанк Онлайн?

Клиент Сбербанка, имеющий доступ в дистанционный сервис Сбербанк Онлайн, может в любое время в комфортном режиме застраховать собственное имущество:

Как оформить в отделении Сбербанка?

Если предпочитаете иметь бумажный экземпляр договора и предварительно получить консультацию специалиста, то:

Как оформить на сайте?

Можно оформить полис и на сайте www.sberbank.ru:

Что делать, если наступил страховой случай?

Если произошел страховой случай, то есть неприятное событие, предусмотренное действующим договором страхования, с наступлением которого возникает обязанность страховщика произвести выплату страхователю, то необходимо действовать по четкому плану:

Перечень документов, предоставляемых страховщику по произошедшему событию, зависит от вида происшествия. Минимальный пакет документов должен включать:

Преимущества и недостатки

Страхование квартиры и дома в Сбербанке занимает важное место среди продуктов, реализуемых кредитным учреждением. Потому что имеет объективные преимущества:

К недостаткам можно отнести то, что:

.jpg)

.jpg)

.jpg)

.jpg)