что нужно для падения доллара

Как правильно менять рубли на доллары и не прогадать: лайфхаки экспертов

На курс рубля влияет множество факторов, которые порой трудно предугадать. Это и нефть, и геополитика, и настроения на глобальных рынках. Но не стоит отчаиваться, ведь можно защитить сбережения и даже приумножить их, если покупать валюту грамотно. Рассказываем, как это сделать и какую часть зарплаты переводить в валюту.

Что происходит с рублем?

Финансовый консультант Анна Громова рассказала «РБК Инвестициям», что рубль слабее валют развитых стран — доллара и евро — из-за высокой зависимости экономики от экспорта. В первую очередь газа и нефти. Часть денег от продажи экспортных товаров, которые торгуются в иностранной валюте, идет в бюджет, остальное получает компания-экспортер. Бюджет получает больше доходов при слабой национальной валюте.

«Cоответственно, если мы говорим про личные сбережения, должны понимать, что в долгосрочной перспективе рубль будет слабеть и дальше. Нам надо сбережения защищать, и это нормально», — отметила Громова.

Финансовый консультант Наталья Смирнова сказала «РБК Инвестициям», что текущая политика также влияет на курс рубля не в лучшую сторону. В частности, из-за коронавируса, ситуации с Алексеем Навальным и обстановки в Белоруссии. Например, после заявления правительства Германии о том, что в организме Навального нашли отравляющее вещество из группы «Новичок», курс доллара превысил ₽75, а евро почти достиг отметки ₽90.

Что будет в следующем году, тоже трудно предсказать. Некоторые эксперты считают, что доллар упадет до ₽65, а другие полагают, что он вырастет до ₽80.

Когда лучше покупать доллары?

По словам Смирновой, иностранные валюты помогут подстраховать заначку и защитить ее в периоды краха, если купить их в правильный момент. Так как в кризис доллар обычно растет к рублю, не нужно гнаться за всеми и покупать валюту в период ажиотажа на рынке.

«Если доллар покупается в момент этого ажиотажа, то он ни от чего не защитит, потому что будет куплен по максимальной цене. И крайне высока вероятность, что человек купил доллары по ₽82, а потом продал по ₽74», — предупреждает Смирнова.

С этим мнением соглашались финансовый консультант Игорь Файнман, а также директор по коммуникациям финансового маркетплейса Сравни.ру и автор телеграм-канала Moneyhack Александра Краснова. Файнман высказывал мнение, что доллар нужно покупать, когда он будет ниже ₽72, но это может произойти уже не в текущем году. По словам Красновой, сейчас не самый удачный момент для покупки валюты, однако с 1998 года было мало удачных моментов. Накопления в валюте приносят доходность на горизонте двух лет, отмечала она.

Громова же считает, что валюту нужно покупать каждый месяц, чтобы потом откладывать ее в качестве подушки безопасности. Но не стоит все деньги переводить в доллары, если пока нет никаких накоплений. Заначка может пригодиться на непредвиденные расходы в любой момент, и придется менять валюту обратно в рубли, порой — по менее выгодному курсу.

Где лучше покупать валюту?

В сервисе «РБК Инвестиции » можно купить или продать валюту по выгодному курсу. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Сколько нужно откладывать от зарплаты на покупку долларов?

По словам Громовой, на финансовую подушку безопасности лучше всего откладывать минимум 10% от заработка каждый месяц. Из них 5% в рублях и еще 5% — в долларах. При этом американские финансовые консультанты считают, что, для того чтобы была комфортная пенсия, надо откладывать в течение жизни 15–20% от заработка. Соответственно, и доли будут другие, рассказала эксперт.

Поэтому, если есть возможность откладывать больше, так и делайте. Для этого необходимо сократить свои расходы на ту сумму, из которой будете составлять заначку. Отчисления — это такая же привычка, как проснуться и почистить зубы, отметила консультант.

Смирнова полагает, что та часть зарплаты, которую стоит направлять на покупку валюты, сильно зависит от обменного курса. Тем не менее подушка безопасности должна состоять на 50% из рублей и на 50% из долларов.

Куда деть купленные доллары?

Можно положить их на долларовый депозит, считает Громова. И держать его вместе с рублевым. С течением времени, когда накопления подрастут, можно начать инвестировать. По словам консультанта, минимум половина портфеля не должна быть привязана к национальной валюте, чтобы снизить риски. Защитить его от курсовой разницы также можно с помощью американских индексных фондов, которые продаются и за рубли.

«Потому что, например, экономика США может не вырасти. Допустим, индекс S&P 500 без изменений, но рубль ослаб. Вы увидите рост в портфеле, потому что покупаете вы эту акцию за рубли, но привязана она к долларам. То есть если даже у индекса нулевая доходность, а рубль по отношению к доллару подешевел, то в портфеле у вас денег больше», — сказала она.

Долларовые депозиты имеют практически нулевую доходность, рассказала она. По ее мнению, на них имеет смысл держать деньги в качестве заначки или для крупных покупок, которые планируете сделать в течение года или раньше. И то, если на эти цели будет нужна валюта. Однако траты на непредвиденные расходы все равно с высокой вероятностью будут в рублях.

А доходность вкладов в евро вообще может оказаться отрицательной, так как многие банки вводят комиссии за пополнение депозитов, предупредила Смирнова.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Близкий крах доллара: страшилки финансистов или реальность

Содержание статьи:

Вопрос о падении курса доллара актуален не только для США, но и для граждан большинства стран мира. Среднестатистическому рабочему падение доллара дает надежду на остановку обесценивания его зарплаты и, по крайней мере, не дорожающие продукты, а для инвестора это сигнал к действию и возможность получения дохода. А экономисты и политики строят прогнозы по влиянию падения доллара на общемировую экономику.

Так рухнет ли доллар в ближайшее время, почему это вообще возможно и как на этом заработать?

Доллар скоро рухнет — насколько это возможно

Прогнозы о падении курса доллара появляются едва ли не с Войны в заливе, однако в 2019-м они приобрели обоснованный характер и строились в основном на экономических проблемах США, а не на политике.

И если до карантина в это верили не все, т.к. США уже долгие годы поддерживает курс своей валюты несмотря на проблемы, то Количественное смягчение и последние события существенно снизили уверенность в стабильном долларе. Основные причины возможного краха:

Рост денежной базы с одной стороны стимулирует рост рынков (ради чего и проводится количественное смягчение), но с другой — приводит к инфляции и снижению стоимости валюты.

Вообще, наличие госдолга — нормально, это значит, что государство тратит деньги на стимуляцию экономики (читай — вливает в экономику больше денег), чтобы сохранять ставки на низком уровне, но нормально оно только если ВВП этот госдолг превышает или показатели хотя бы равны.

Тогда напечатанные новые деньги подкрепляются произведенными товарами и услугами. Если соотношение отрицательное, то это значит, что вливается больше денег, чем производится товаров, а начиная с 2008-го года госдолг у США растет быстрее чем ВВП:

Так, в 2019-м номинальный рост ВВП США составил 2,3%, при этом дефицит бюджета — 4,6%, а дефицит бюджета закрывается по следующей схеме — Казначейству нужны деньги, оно выпускает долговые облигации.

Эти облигации выкупает ФРС, печатая под это нужное количество денег. Проблема в том, что дефицит вдвое больше прибыли. Т.е. в идеале Казначейство могло бы закрыть только часть дефицита в 2,3%, который бы перекрыл прирост ВВП, но никак не 4,6%. И такой дисбаланс уже более 10 лет.

Из-за карантина безработица в США превращается в разогнанный маховик, с каждым днем набирая обороты. Вот прогнозы по безработице на второй квартал:

32% — больше чем в период Великой Депрессии. Т.е. если в 30-е каждый 4-й американец сидел без работы, то сейчас это может быть каждый 3-й. Ну и более «обнадеживающий» прогноз от CBO (Бюджетное управление Конгресса):

Там считают, что безработица увеличится на 10%, дойдя до уровня 2009-го, но ВВП может сократится на 28%, что практически апокалиптический прогноз. И влияние падения ВВП на курс доллара только усилится в сочетании с количественным смягчением, поскольку необеспеченными окажутся не только вновь напечатанные деньги от ФРС, но и часть тех, которые в прошлом году еще были обеспеченными.

Если такая политика продолжится, то многие держатели облигаций выйдут из них с минимальным плюсом, который под влиянием инфляции превратится в фактический минус. Некоторое время сдерживающим фактором будут падающие рынки, но когда экономика достигнет «дна», из которого будет дорога только вверх, инвесторы выйдут из облигаций, делая доллар еще менее обеспеченным.

Когда будет крах доллара

Несмотря на большое количество причин, которые могут спровоцировать падение курса доллара, пока сложно прогнозировать, в какой момент они дадут о себе знать. По всей видимости, речь идет о среднесрочной и долгосрочной перспективе, и первые спады можно будет увидеть по окончанию карантина и в первые месяцы после него.

Так, аналитики из Финансовой Лиги считают, что отток денег из долговых обязательств мы будем наблюдать после завершения карантина, как-только рынок немного стабилизируется и у инвесторов появится возможность вкладывать хоть куда-то кроме гособлигаций и золота.

Но есть и фактор, поддерживающий вечнозеленый. Доллар — основная резервная валюта большинства Центробанков. По состоянию на конец 2019-го в долларах хранилось 61,8% общемировых валютных резервов:

Именно распространенность доллара заставляет мировые государства поддерживать миф о незыблемости американской валюты, и именно поэтому ФРС долго позволяла себе печатать необеспеченные деньги, в которые просто «верили». Но если доверие к ФРС упадет, доля доллара в общем валютном резерве снизится, и если она достигнет критической отметки, вера во всемогущую зеленую бумажку просто пропадет, и США придется обеспечивать курс доллара только своей экономикой, с которой, как мы указали выше, не все в порядке.

Именно крах долларовой финансовой гегемонии, а не безработица и новые банкноты являются самой серьезной угрозой для валюты США.

Что заменит доллар?

Этот вопрос имеет смысл только в контексте международной экономики и значения доллара как мировой резервной валюты. Если доверие к финансовой системе США действительно упадет настолько, что государства начнут отказываться от использования доллара, то торговле и Центробанкам понадобится его аналог. Тут можно предположить несколько вариантов.

Локальные резервные валюты

Вот так выглядит доля валют в мировом валютном резерве

Если долларовая гегемония обрушится, то очевидно, вырастет доля его «конкурентов» и в первую очередь — Евро, по крайней мере в странах Европы и активно торгующих с ними. На Востоке же основным резервным соперником доллара является растущая Иена. А торговые союзы вроде БРИКС и вовсе позволяют отказаться от доллара или другого универсального аналога в международных обменных информациях (но не от резервов).

Золото

До Второй мировой и Бреттон-Вудских соглашений основным резервным активом Центробанков было золото. Оно использовалось для расчетов в международной торговле, а курс внутренних валют был привязан к «золотому стандарту» (т.е. запасам золота в центробанке), а не покупательной способности и ВВП.

Возвращаться к золоту, конечно, не слишком удобно, однако использование его в качестве основного резерва возможно, пока не сформируется новая резервная валюта. К тому же, в пользу золота и тот факт, что центробанки до сих пор хранят его запасы и при необходимости могут быстро включить его в оборот.

Криптовалюты

Криптовалюта — один из наименее вероятных вариантов, но все же заслуживает на упоминание. У существующих криптовалют нет шансов стать резервными активами (даже биткоину ), но современные технологии позволят создавать новые, синтетические токены с привязкой к фиатным активам или экономическим показателям.

Возможно, разрушение долларовой монополии станет одним из положительных следствий грядущего экономического кризиса, только пока в массовый отказ от вечнозеленых верится с трудом.

Крах доллара и как извлечь из него выгоду

Если все же допустить, что доллар подешевеет за счет сокращения ВВП США и Количественного смягчения, при этом параллельно начнет терять значение на международном рынке, то единственный способ заработать на крахе доллара — вовремя выйти из него.

Однако принятие такого решения зависит и от страны проживания. Экономисты пророчат глобальный кризис, задевающий все страны, но очевидно, что кто-то пострадает меньше, кто-то больше. Если есть основания полагать, что экономика вашей страны рухнет не так глубоко, как экономика США или быстрее начнет восстанавливаться, возможно, стоит выйти из доллара в местные ценные бумаги и облигации. Если надежды на это слабые, можно выйти в золото и или более надежную валюту — ту же иену или франк.

Профессионалы могут рассматривать и как источник инвестиций — криптовалюты. Конечно, на фоне общего кризиса они просядут, но потом имеют все шансы на восстановление, т.к. их стоимость формируется на основе спроса и предложения, а не решений ФРС и указов Трампа. Но этот рынок все еще малопредсказуем, поэтому вложения на нем требуют опыта и основательного предварительного анализа.

Получится ли заработать на прыжках курса в краткосрочной перспективе? Это уже зависит не только от доллара, но и от вашего регулятора. Вслед за ФРС некоторые центробанки могут тоже начать эмиссию внутренней валюты, чтобы стимулировать рынки и сохранить процентные ставки (тогда есть смысл купить доллар сейчас), а могут и не начать. Курс же, например, рубля привязан в основном к цене на нефть, поэтому по отношению к доллару он будет менятся в зависимости от ее стоимости и не исключено будущее укрепление.

Данный материал носит обзорный характер, создан с информативной целью и не является финансовой рекомендацией, побуждением к действию или аналитическим прогнозом.

Черный лебедь или козел отпущения

Уоррен Баффет: Оракул из Омахи пророчит кризис?

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

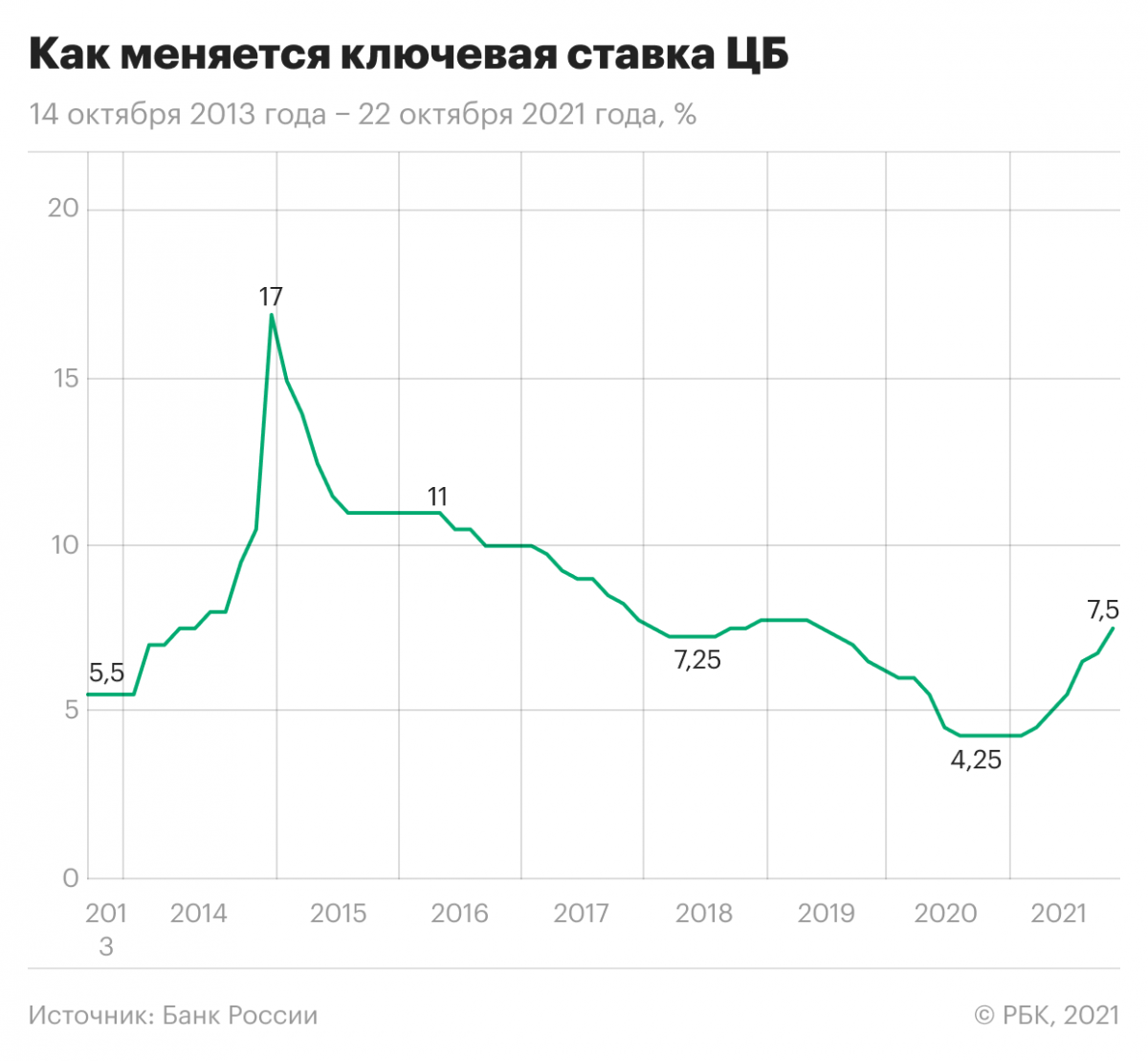

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

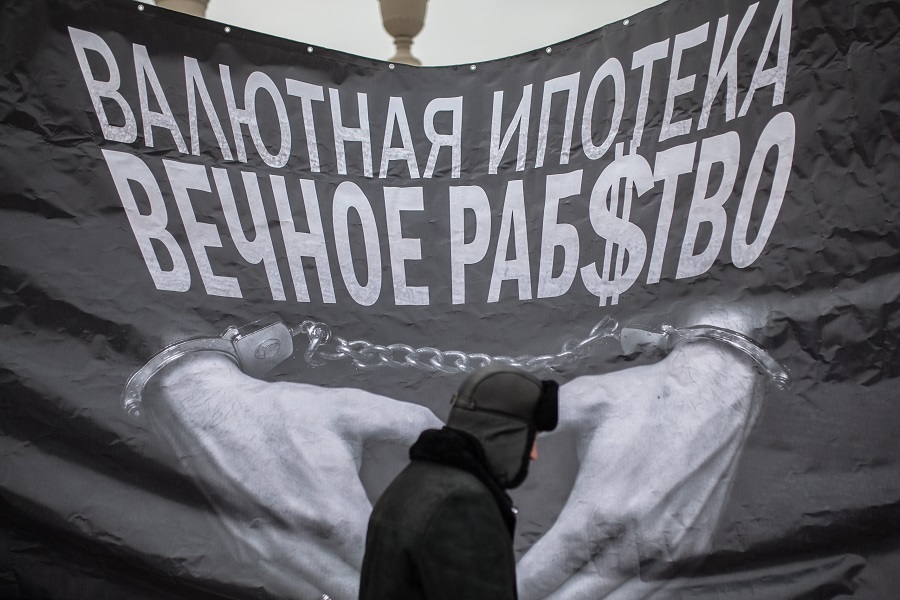

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram