что нужно для оформления банкротства физического лица через мфц

Банкротство через МФЦ

С 1 сентября 2020 года граждане РФ могут оформлять собственное банкротство по упрощенной схеме. Нет судов, не нужно привлекать финансового управляющего и тратить деньги. Достаточно подать заявление в МФЦ, и через некоторое время все заявленными вами долги будут списаны.

Банкротство через МФЦ — реальная возможность избавиться от долгов, по которым уже прошли судебные заседания. Если разобраться, процедура простая и доступная. Бробанк.ру рассмотрел новый закон и рассказывает, как стать банкротом по упрощенной схеме.

Чем банкротство в МФЦ отличатся от стандартного

Банкротство физических лиц уже давно работает, тысячи граждан получили статус банкрота и избавились от долгового бремени. Но стандартная процедура — долгая, сложная и затратная.

Особенности стандартного банкротства физлица:

Процедура банкротства через МФЦ проводится по упрощенной схеме без суда. Достаточно подать заявление, и если заявитель соответствует условиям, он получит статус банкрота.

Главное условие внесудебного банкротства через МФЦ

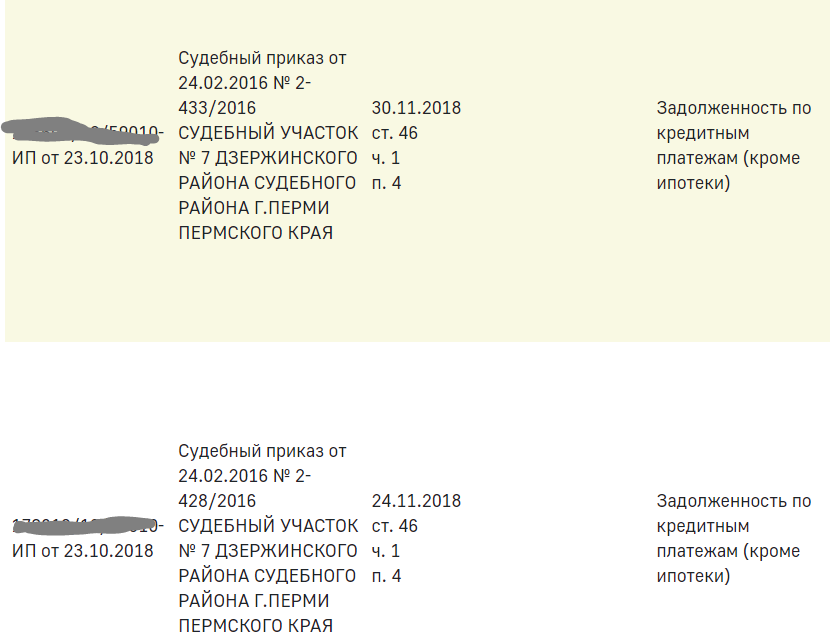

Если стандартное банкротство проводится на любой стадии просроченного долга, то для упрощенного есть важное условие. Списанию подлежат только те долги, дела по которым были закрыты судебными приставами на основании п. 4 ч. 1 ст. 46.

Внесудебное банкротство физических лиц через МФЦ возможно, если пристав закрыл дело о взыскании долга ввиду отсутствия у должника имущества для взыскания и того, что все предпринятые меры оказались безуспешными.

Процедура проводится на основании Федерального закона №289. По его условиям общий размер долга для процедуры банкротства физического лица через МФЦ должен составлять 50 000 — 500 000 рублей.

Когда пристав закроет дело по п. 4 ч. 1 ст. 46

Получается, что речь идет только о тех долгах, по которым прошло судебное заседание, взыскатель подал иск и выиграл дело. Для примера рассмотрим ситуацию, если речь идет о банковском кредите. Как прийти к возможности банкротства:

Обратите внимание, что для аннулирования долгов подходят только дела, закрытые приставами по п. 4 ч. 1 ст. 46. Пункт 3 этой же статьи (невозможность установления местонахождения должника и его имущества) в законе не указан, то есть не актуален для банкротства.

Приставы не закрывают дела по пункту 4 статьи 46 просто так. Предварительно они предпринимают все предусмотренные законом попытки взыскания. Если они оказываются успешными, ни о каком закрытии исполнительного производства речи не будет.

Что предпринимают приставы для взыскания:

Если с должника взять нечего, судебный пристав в течение примерно 3 месяцев закроет исполнительное производство по п 4 ст 46. После можно сразу подавать документы для банкротства через МФЦ физического лица.

Как оформить банкротство физического лица через МФЦ

В одно дело можно включить сразу несколько закрытых исполнительных производств. Например, у вас есть долги перед банком, перед ФНС и перед поставщиком коммунальных услуг. Если все эти ИП закрыты, можете смело инициировать собственное банкротство.

Перечень открытых в отношении вас исполнительных производств найдете на сайте ФССП, сведения находятся в свободном доступе. Вводите свой регион, ФИО и дату рождения, откроются все открытые в отношении вас дела.

Если вы увидите, что какие-то закрыты по п. 4 ч. 1 ст. 46, можно начинать внесудебное банкротство в МФЦ:

Порядок действий:

На время проверки все дела по долгу приостанавливаются. Сам же заявитель не сможет брать в этот период новые кредиты и займы.

Под списание попадают только те долги, которые указаны в заявлении. Если в процессе появляются новые закрытые ИП, они не рассматриваются.

Какие долги в итоге можно списать

Закон устанавливает перечень долгов, которые могут быть списаны через банкротство физических лиц в МФЦ. Это могут быть долги перед банками и микрофинансовыми организациями, перед ФНС и ГИБДД, а также задолженности по договорам поручительства и некоторые другие.

Вот перечень долгов, которые невозможно списать упрощенным способам:

По делу может поступить отрицательное решение, если будут выявлены какие-либо махинации, например, фиктивное банкротство. Также оно не состоится, если выяснится, что гражданин злостно уклонялся от уплаты, скрывал имущество, давал ложные сведения и пр.

Если в течение полугода, отведенного на рассмотрение дела, у заявителя появляется доход или имущество, которое можно изъять, необходимо сообщить об этом в МФЦ. Банкротство будет остановлено.

Последствия бесплатного банкротства через МФЦ

Получение статуса банкрота накладывает определенные временные ограничения. Так, в течение 3 лет нельзя занимать управленческие должности в органах юрлица. В течение 5 лет нельзя управлять страховыми организациями и получать кредит без указания на недавнее банкротство. 10 лет нельзя управлять кредитными организациями.

Если в течение года перед подачей заявления на банкротство гражданин закрыл ИП, в течение 5 лет он не сможет регистрироваться как предприниматель, а также руководить юрлицом.

Банкротство физического лица в 2021 году: пошаговая инструкция

В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. В России возможность признания финансово несостоятельными физических лиц появилась несколько лет назад. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда физическое лицо может объявить себя банкротом?

Процедуру банкротства можно пройти, если доход физического лица не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

С чего начать процедуру банкротства физического лица?

В 2020 году в закон внесли корректировки: теперь процедуру банкротства можно провести двумя способами:

Упрощённая процедура банкротства

Упрощённая процедура банкротства через МФЦ не требует привлечения финансового управляющего. Прибегнуть к ней можно в одном из четырёх случаев:

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель, действующий по нотариальной доверенности. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать.

Стандартная процедура банкротства

При стандартной процедуре в суд подаётся заявление в свободной форме. В шапке должны быть наименование суда, паспортные данные должника, адрес и телефон. Необходимо указать, каким кредиторам и сколько денег должен гражданин, приложить документы, подтверждающие задолженность. Также надо отметить, какие причины привели к финансовым проблемам, составить опись имущества и банковских счетов.

Нужно выбрать и указать саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

В заявление необходимо включить список прилагаемых документов. В суд заявление можно отнести лично, направить по почте или через портал госуслуг, оплатив госпошлину и приложив квитанцию.

«Важно! За 15 дней до подачи заявления о банкротстве в суд ИП должен сообщить о намерении признать себя банкротом в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Кроме арбитражного суда физическое лицо обязано направить копии заявления о банкротстве в налоговую службу и всем кредиторам»

В шапке должны быть наименование суда, паспортные данные должника, адрес и телефон. Необходимо указать, каким кредиторам и сколько денег должен гражданин, приложить документы, подтверждающие задолженность. Также надо отметить, какие причины привели к финансовым проблемам, составить опись имущества и банковских счетов.

Нужно выбрать и указать саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Что происходит дальше?

Суд рассмотрит дело и решит, обосновано заявление о банкротстве физического лица или нет. Процесс может длиться от 15 дней до трёх месяцев. Если суд одобряет заявление, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего.

Процедура внесудебного банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение условий «упрощёнки». Если всё соответствует правилам, в Едином федеральном реестре сведений о банкротстве делается соответствующая запись. Это даёт право кредиторам проверить наличие имущества у должника. При отсутствии претензий через полгода долги списывают.

Но если установят факт сокрытия ценностей, кредиторы могут оспорить внесудебное банкротство должника через арбитражный суд.

Далее возможен один из трёх путей развития ситуации:

Реструктуризация — пересмотр условий погашения долга с созданием для должника нового плана выплаты задолженности без санкций в течение трёх лет.

Такой вариант возможен, если гражданин имеет достаточный регулярный доход, чтобы выплатить все долги в указанный срок. Кроме того, он не должен иметь судимости за экономические преступления, банкротства последние пять лет и реструктуризации долгов в течение восьми лет.

Пока происходит реструктуризация, имуществом гражданина распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если иное не установлено судом. После уплаты по кредитам и полного погашения реструктурированного долга, гражданина не признают банкротом. Если не получается закрыть обязательства, его ждут последствия в виде реализации имущества.

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. Обычно на реализацию имущества уходит шесть месяцев, если нет других судебных распоряжений. Должнику оставляют только одну квартиру, если недвижимое имущество не куплено в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Финансовый управляющий направит сведения в суд для завершения процедуры банкротства.

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник исправно платит, согласно новым договоренностям, но в случае нарушения условий мирного соглашения, дело снова попадает в суд, и процедура признания банкротства возобновляется.

Последствия банкротства физических лиц

Банкротство избавляет от долгов и коллекторов — это плюс. Но у такой процедуры есть и минусы: будут испорчены деловая репутация и кредитная история должника. Кроме того:

Эти последствия справедливы для граждан, которые списали долги путём реализации имущества, но не касаются тех, кто заключил мировое оглашение или прошёл реструктуризацию.

Последствия банкротства для родственников

Ввиду совместного владения имуществом при процедуре банкротства будут затронуты интересы супругов. Например, при банкротстве мужа автомобиль, владельцем которого является жена, подлежит реализации вместе с прочим имуществом.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет, например, состоялось дарение недвижимого имущества.

Сколько стоит банкротство?

В разных случаях стоимость процедуры варьируется. Основные затраты:

Итого: минимальная стоимость стандартной процедуры банкротства — более 40 000 рублей, пройти упрощённую процедуру можно бесплатно.

Банкротство физ лиц за 6 месяцев через МФЦ

По новым правилам банкротство физ лиц требует наличие 3-х условий.

Первое условие: размер долгов от 50 тыс. до 500 тыс. рублей.

Второе условие: внесудебное банкротство физ лиц возможно при наличии оконченного исполнительного производства.

Третье условие: отсутствие другого возбужденного исполнительного производства.

Рассмотрим внесудебную процедуру банкротства физического лица более подробно.

Внесудебное банкротство физ лиц идет 6 месяцев.

Узнайте за пару минут сможете ли вы списать долги через банкротство.

Шестимесячный срок начинает течение не с подачи документов в МФЦ, а со дня включения сведений в ЕФРСБ.

В Едином федеральном реестре сведений о банкротстве – сокращенно ЕФРСБ, публикуют сведения о начале процедуры.

Таким образом, раньше чем через полгода, пока не закончат процедуру банкротства физлица, долги не спишут.

Банкротство физ лиц через МФЦ бесплатно.

Статья 223.7 закона о банкротстве устанавливает принцип бесплатности.

Иными словами, за процедуру внесудебного банкротства гражданин не платит.

По крайней мере, МФЦ бесплатно рассматривает заявление о банкротстве.

За публикацию сведений в Едином федеральном реестре сведений о банкротстве тоже платить не надо.

3 условия для внесудебного банкротства физ лиц.

Условия внесудебного банкротства – это критерии, которым должен соответствовать гражданин, чтобы обанкротиться через МФЦ.

Если физ лицо соответствует всем 3-м критериям, то МФЦ обязан запустить процедуру внесудебного банкротства.

Первое условие.

Размер долга гражданина от 50 тыс до 500 000 рублей.

Данный критерий устанавливает диапазон общего размера долгов, который дает право на внесудебное банкротство.

Газета Известия сообщала о среднем размере долга россиян перед банками в сумме 249 000 рублей.

Если верить этой цифре, то многие граждане имеют шанс обанкротиться через МФЦ.

Обратите внимание.

Узнать о своих шансах списать долги можно в течение 2 минут онлайн.

Ответьте на вопросы и сервис определит насколько вам подходит процедура банкроства.

Подсказки сервиса облегчат понимание и внесут ясность по вашей проблеме.

Какие долги учитывают для внесудебного банкротства физ лиц?

Под долгами понимают только денежные обязательства.

Проще говоря, учитывают только обязательства, по которым физ лицо должно уплатить деньги.

Если должник обязан передать имущество, допустим на 325000 рублей, то указанную сумму не учитывают для целей внесудебного банкротства.

Иными словами, долг должен быть только денежным обязательством.

К денежным долгам также относят обязанность по уплате обязательных платежей.

Что такое обязательные платежи?

К обязательным платежам относят:

Иными словами, всё, что граждане платят по налоговому законодательству, есть обязательные платежи.

Для справки.

Коммунальные платежи не относят к обязательным платежам.Тем не менее, долги по коммуналке являются денежными обязательствами.

Другими словами, коммунальные долги учитывают в общей сумме долгов при определении условий для внесудебного банкротства.

Какие виды обязательств учитывают при внесудебном банкротстве физ лиц?

Как мы выяснили, для внесудебного банкротства имеют значение:

Проще говоря, значение имеют денежные долги и неуплаченные налоги, госпошлины и сборы.

Налоговые инспекции списывают налоги с банковских карт. Поэтому гражданину накопить большие долги по налогам не так просто.

Другое дело потребительские кредиты, ипотека, долги по ДТП и т.д.

Остановимся подробнее на денежных обязательствах, потому что они имеют важные нюансы.

Наступление срока исполнения денежного обязательства значения не имеет.

Просроченный долг – это обязательство, срок исполнения по которому уже наступил.

Для целей внесудебного банкротства значение имеют не только просроченные долги, но и долги, срок исполнения по которым еще не наступил.

Например.

Договор займа на 173000 рублей заключен 01.09.2020 года со сроком возврата с 01.12.2020 до 31.12.2020 года.

Иными словами, обязательство возникло 01.09.2020 года, но срок исполнения наступит только 01.12.2020.

Тем не менее, обязательство в сумме 170 тысяч рублей, нужно учитывать в общей сумме долгов.

Напомню, что общая сумма долгов для внесудебного банкротства не должна превышать полмиллиона рублей.

Внесудебное банкротство гражданина от алиментов не спасает.

Долги по алиментам учитывают в общей сумме долгов для внесудебного банкротства.

То есть, алиментные обязательства также учитываются при определении общей суммы долгов.

Иными словами, долги по алиментам, включают в расчет долга в диапазоне от 50 тыс. до 500 тыс. рублей.

Для сведения.

Несмотря на учет алиментов в общей сумме долгов, завершение внесудебного банкротства не освобождает от уплаты алиментов.

Иными словами, в отличие от обычных денежных долгов, которые после процедуры считают безнадежными, долги по алиментам сохраняются.

Проще говоря, внесудебное банкротство от алиментов не спасает.

Обязательство по договору поручительства включают в общую сумму долгов для внесудебного банкротства физ лица.

Объясню на примере.

Гражданин решил подать заявление в МФЦ на внесудебное банкротство.

Если он является поручителем, то сумму по поручительству указывает в общей сумме долгов.

При этом не имеет значение наличие просрочки основного должника.

Другими словами, не важно: платит или не платит должник, за которого поручился гражданин.

Сумму по поручительству включают в общую сумму долгов, даже если основной должник усердно платит сам.

Какие долги НЕ учитывают для внесудебного банкротства физ лиц?

Долги, не учитываемые в критериях внесудебного банкротства:

Таким образом, различные финансовые санкции, которые начисляют банки, МФО и другие ростовщические структуры, включая ФНС, не влияют на общий размер долга.

Второе условие.

Оконченное исполнительное производство в связи с отсутствием у должника имущества.

Исполнительное производство оканчивается в случае возвращения исполнительного листа взыскателю.

Правовое основание смотрите в статье 46 закона об исполнительном производстве.

Существует 7 оснований, когда исполнительный лист возвращают взыскателю.

Возврат исп/листа по любому из 7-ми оснований оканчивает исполнительное производство.

Однако, для целей внесудебного банкротства физ лица значение имеет только одно основание окончания производства.

Иными словами, только отсутствие у должника имущества должно быть причиной возврата исполнительного листа.

Таким образом, если пристав окончил производство по пункту 4 части 1 статьи 46 закона № 229-ФЗ, то 2-ое условие для банкротства соблюдено.

Третье условие.

Не возбуждено иное исполнительное производство.

Дословно 3-е условие звучит так:

Не возбуждено иное исполнительное производство после возвращения исполнительного документа взыскателю.

На мой взгляд, применение 3-го условия на практике может вызывать вопросы.

Особенно, если учесть степень юридической подготовки некоторых сотрудников МФЦ.

В чем, по моему мнению, может заключаться сложность?

Из формулировки 3-го условия можно выделить 2 взаимосвязанных признака:

Объясню на примере.

У должника было 1 исполнительное производство, которое окончено из-за отсутствия имущества.

Если после окончания указанного производства новое не возбуждалось, то 2-ое и 3-е условия соблюдаются в чистом виде.

Все прекрасно, никаких сложностей.

У должника было 2 или больше исполнительных производств.

Одно производство окончено по причине отсутствия имущества.

Новое производство после возвращения исп/листа не возбуждалось, но второе производство по-прежнему на исполнении.

Теперь представим средне статистического клерка из МФЦ.

Он или она видят в базе оконченное исполнительное производство. Отлично, условие об окончании исп/производства соблюдается.

Однако, в той же базе клерк видит и другое неоконченное производство, которое было возбуждено не после, а до окончания первого.

Какова вероятность, что сотрудник МФЦ посчитает, что 3-е условие соблюдается?

На мой взгляд, вероятность ниже средней.

Если учитывать привычку клерков динамить граждан и желание перестраховаться, то вероятность может быть еще ниже.

В такой ситуации остается обжаловать возврат заявления о банкротстве в арбитражный суд.

В пошаговой инструкции по внесудебному банкротству через МФЦ есть раздел по обжалованию незаконного возврата заявления.

Там же найдете образцы документов для обжалования.

Подведем предварительный итог.

МФЦ принимает заявление о банкротстве и запускает процедуру если:

Никакие другие требования и условия МФЦ устанавливать не вправе.

Что делает МФЦ после получения заявления о признании гражданина банкротом во внесудебном порядке?

Первым делом МФЦ проверяет сведения банка данных исполнительных производств.

Банк исполнительных производств является общедоступным.

Поэтому до подачи заявления о банкротстве проверьте внесены ли сведения об окончании исп/производства в банк данных.

Не верьте сотруднику МФЦ, который заявляет, что проверяет вас по секретной базе данных.

Сотрудник МФЦ берет информацию только из общедоступной базы исполнительных производств.

МФЦ обязан проверить базу данных в течение 1-го рабочего дня.

Закон о банкротстве дает МФЦ только 1 рабочий дней на проверку базы данных исполнительных производств.

Если вам говорят, что проверка будет идти дольше, то это нарушение.

Тыкайте сотрудника в пункт 5 статьи 223.2 закона о банкротстве.

2 действия МФЦ после проверки базы данных исполнительных производств.

В зависимости от результатов проверки МФЦ выполняет одно из следующих действий.

Внесение сведений о возбуждении процедуры внесудебного банкротства в ЕФРСБ.

Напомню, что для возбуждения внесудебного банкротства нужно несколько условий:

а) в базе данных есть сведения о возвращении исп/листа из-за отсутствия у должника имущества,

б) новое исполнительное производство не возбуждено.

Если в базе данных все в порядке, то МФЦ запускает банкротство.

Возврат гражданину заявления о банкротстве.

Если в базе данных проблемы с условиями для банкротства, то МФЦ вернет заявление.

В случае возврата заявления, МФЦ обязан указать причину возврата.

Независимо от того, какое действие выполняет МФЦ, срок для его осуществления составляет 3 рабочих дня.

на внесение сведений в ЕФРСБ или возврат заявления отведено 3 рабочих дня.

Напомню, что на проверку базы данных МФЦ отвели только 1 рабочий дней.

На принятие решения дано только 3 рабочих дня.

Таким образом, через 4 рабочих дня заявитель может узнать результат по своему заявлению.

Что делать, если вернули заявление о банкротстве физ лица?

Первым делом следует проверить причины возврата.

В зависимости от обоснованности причины возврата заявителю доступны 2 варианта действий.

1-ый вариант.

Причина возврата заявления о банкротстве обоснована.

Если МФЦ обосновано вернул заявление, то можно подать новое заявление.

Повторно подать заявление о банкротстве можно не ранее чем через 1 месяц.

Месячный срок исчисляется со дня возврата заявления.

2-ой вариант.

МФЦ необоснованно вернул заявление о банкротстве.

Если заявитель не согласен с причиной возврата, то возврат обжалуют в суде.

Жалобу на возврат заявления подают в арбитражный суд по месту жительства гражданина.

Найти арбитражный суд не сложно, так как в каждом регионе только один арбитражный суд.

Банкротство физ лиц имеет 3 плюса.

Включение в ЕФРСБ сведений запускает банкротство физ лиц во внесудебном порядке.

Процедура внесудебного банкротства возбуждается со дня внесения сведений в ЕФРСБ.

Рассмотрим, какие положительные изменения происходят в жизни должника со дня возбуждения банкротства.

1-ый плюс.

Вводится мораторий на удовлетворение требований кредиторов.

Мораторий приостанавливает исполнение должником денежных обязательств и уплаты обязательных платежей.

Другими словами, кредиторы перестают «дербанить» должника.

Однако с 1-ым плюсом не все так безмятежно.

Есть требования кредиторов, на которые мораторий не распространяется.

В-первую очередь, мораторий не действует на кредиторов, которых должник не указал в Списке кредиторов.

Обратите внимание.

Онлайн сервис по подготовке заявления о банкротстве автоматически формирует Список кредиторов.

Подсказки сервиса и прилагаемая пошаговая инструкция помогут обойти «подводные камни» при банкротстве.

При составлении заявления и списка не следует мухлевать, потому что обман не в пользу заявителя.

Банкротство физ лиц любое введение в заблуждение трактует не в пользу должника.

Во вторую очередь, мораторий не действует на требования, тесно связанные с личностью кредитора.

Например, мораторий не действует на требования по алиментам.

Не приостановят выплаты по требованиям о возмещении вреда, причиненного жизни или здоровью.

Иными словами, если должник платит алименты, возмещает вред, в том числе, моральный, то мораторий не действует.

2-ой плюс.

Перестанут начислять неустойки, пени, штрафы и другие финансовые санкции.

Как только МФЦ внес сведения в реестр о банкротстве, кредиторы перестают начислять санкции.

Неустойки, пени и штрафы излюбленный способ ростовщиков высасывать ресурсы из доверчивых сограждан.

С момента возбуждения процедуры внесудебного банкротства «бандитский счетчик» перестает считать.

3-ий плюс.

Кредитор не сможет направить в банк исполнительный лист для списания средств с карты.

Самым удобным для кредитора способом получить деньги – это направить исп/лист в банк должника.

Получив исполнительный лист, банк обязан списать деньги со счета должника. При этом, кредитору даже не нужно подавать исп/лист судебному приставу-исполнителю.

Начатое банкротство физ лиц лишает кредитора право принудительно списывать деньги с карты.

Со дня возбуждения внесудебного банкротства, легкий способ списать деньги со счета должника не работает.

Кредитор утрачивает возможность «потрошить» счета должника по своему усмотрению.

Подведем итог.

Наличие 3-х условий дает должнику возможность запустить процедуру внесудебного банкротства.

МФЦ принимает заявление и запускает банкротство физ лиц во внесудебном порядке.

От полноты и правильности составления заявления и списка кредиторов зависит насколько удастся избавиться от долгов.

На этом будем закругляться.

Изложенные вопросы, только небольшая часть информации, которую следует понимать должнику.

В других статьях и в пошаговой инструкции продолжу делиться информацией по внесудебному банкротству.