что нового в енвд в 2021 году

Отмена ЕНВД. Что это значит для бизнеса?

С 1 января 2021 года ЕНВД — всё. Уже сейчас нужно выбрать новую систему налогообложения и сообщить об этом в налоговую

Сергей Скрябин

Что случилось?

Власти давно хотели отменить ЕНВД и несколько лет откладывали, но теперь все решено окончательно. С 1 января 2021 года бизнес не может работать на ЕНВД, нужно переходить на другую систему налогообложения.

Что нужно делать бизнесу?

Всем, кто применял ЕНВД, нужно выбрать новый налоговый режим и сообщить об этом в налоговую. Отправлять заявление о снятии с ЕНВД не нужно.

Выбрать новый режим нужно уже сейчас, в декабре 2020 года.

Какие последствия для компании, если она не выберет новый налоговый режим?

Если не выбрать налоговый режим самостоятельно, компанию автоматически переведут на одну из таких систем налогообложения:

| Как работаете сейчас | Как будете работать с 1 января, если ничего не делать |

|---|---|

| Только на ЕНВД, не совмещаете с другими налоговыми режимами | На ОСН |

| Совмещаете ЕНВД с патентом | На ОСН в той части деятельности, по которой платили ЕНВД |

| Совмещаете ЕНВД с УСН | На УСН по всем видам деятельности |

Самая неприятная ситуация — переход на ОСН. Здесь и более сложная отчетность, и НДС 20%, и налог на прибыль 20% для компаний или НДФЛ 13% для ИП. Поэтому, если не хотите ОСН, стоит изменить налоговый режим самостоятельно.

Нужно ли подавать заявление о снятии с учета по ЕНВД?

Нет, не нужно. Налоговая снимет вас с учета автоматически с 1 января.

Чем заменить ЕНВД?

Кроме общей системы налогообложения, есть три спецрежима:

Собрали в таблицу основные отличия:

| НПД | ПСН | УСН | |

|---|---|---|---|

| Кто може применять | ИП, физлица без статуса ИП | ИП | ИП, ООО |

| Лимит дохода в год | 2,4 млн рублей | 60 млн рублей | 154,8 млн рублей — для стандартной налоговой ставки |

| Лимит сотрудников | 0 человек по трудовому договору. Но самозанятые могут привлекать подрядчиков по договору ГПХ | 15 человек. Учитываются работники по трудовому договору и по договору ГПХ | 100 человек — для стандартной налоговой ставки |

130 человек — для повышенной налоговой ставки

Учитываются работники по трудовому договору и по договору ГПХ

Как перейти на новую систему налогообложения?

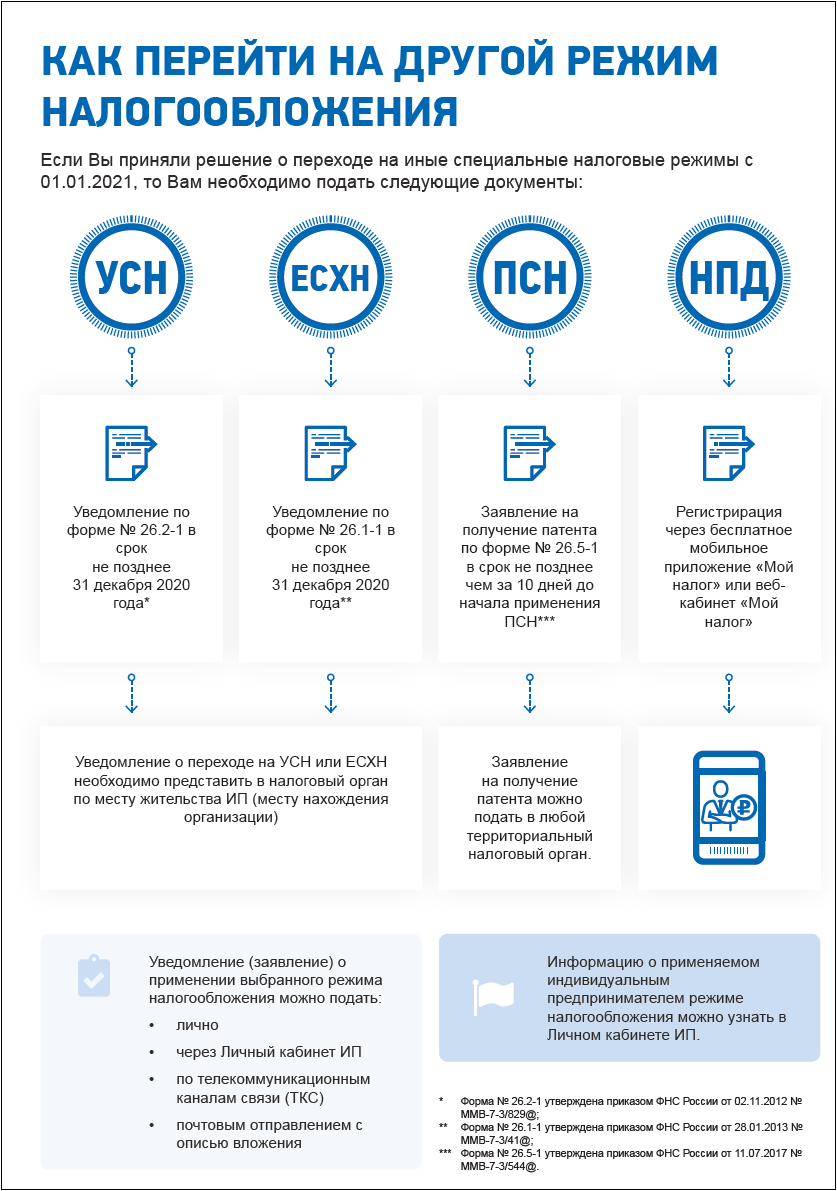

Нужно подать в налоговую документы о переходе на новый налоговый режим.

Как перейти на НПД. Есть несколько способов:

Перейти можно с любой даты.

Как перейти на патент. Отправить в налоговую заявление на получение патента. Делать это нужно в том регионе, в котором планируете вести бизнес. Подать документы нужно за 10 дней до начала применения патента.

В этом году налоговая продлила срок приема документов на патент. Чтобы начать работать на ПСН с 1 января 2021 года, подать заявление нужно не позднее 31 декабря 2020 года. Но лучше раньше.

Как перейти на УСН. Отправить в налоговую уведомление о переходе на УСН не позднее 31 декабря 2020 года.

Что делать, если не успел в декабре?

На НПД и патент ИП может перейти в любой день года. Если не успеете, то с 1 января и до начала действия патента или НПД нужно будет вести отчетность на общей системе налогообложения.

На УСН действующий бизнес может перейти только со следующего года. Если ООО не успеет подать уведомление в декабре 2020 года, будет платить налоги и подавать отчетность по общей системе налогообложения весь 2021 год. У ИП останется вариант перейти на НПД или патент.

После изменения налогового режима нужно отчитываться по ЕНВД за 2020 год?

Да, нужно, независимо от того, на какую систему налогообложения вы перейдете.

Не позднее 20 января 2021 года нужно подать декларацию по ЕНВД за 4 квартал 2020 года. До 25 января — заплатить налог.

Пострадавшие от коронавируса ИП и компании еще должны заплатить налог за 1 квартал 2020 года. Срок уплаты — с февраля 2021 по январь 2022.

Можно внести одним платежом, можно платить каждый месяц. Минимальная сумма — 1/12 часть налога до конца каждого месяца.

Например, налог на ЕНВД за 1 квартал 2020 года — 12 000 ₽.

Нужно внести не меньше 1000 ₽ до 28 февраля 2021 года и дальше каждый месяц по 1000 ₽.

А можно заплатить 6000 ₽ 11 января 2021 года и ещё 6000 ₽ — 1 февраля.

Если вовремя не сдать отчетность и не уплатить налоги по ЕНВД, можно получить штраф.

Подписка на новое в

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Главные изменения в законах 2021 года: как они повлияли на бизнес

Собрали обзор важных законов для малого и среднего бизнеса, которые вступили в силу в 2021 году

Как бизнесу работать с новой системой прослеживаемости товаров

С 8 июля в России заработала система прослеживаемости товаров. С экспертом разобрали, кого касается новый закон и как действовать бизнесу

Что изменится в ведении трудовых книжек с 1 сентября

С 1 сентября изменятся правила ведения и хранения трудовых книжек. В статье — разбор основных изменений

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Что нового в енвд в 2021 году

Какие изменения по ЕНВД с 2021 года

ЕНВД больше не будет

Таким образом, ни перейти, ни продолжать применять ЕНВД с 01.01.2021 нельзя и невозможно. Никаких переходных периодов на вменёнке после 1 января 2021 года тоже не предусмотрено.

Однако определённые переходные положения всё же есть (ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ). В основном, они касаются переходящих на 2021 год от ЕНВД доходов и расходов (особенно материальных), а также страховых платежей (взносов), пособий, входного НДС.

ФНС России в письме от 20.11.2020 № СД-4-3/19053 подробно разобрала эти и другие моменты.

Отметим, что изначально планировалось, что ЕНВД отменят уже с 1 января 2018 года. Однако малый бизнес тогда массового возмутился и власти решили отложить отмену вменёнки.

Сдача последней отчетности и уплата ЕНВД за 2020 год: сроки

Декларацию по ЕНВД за 4 квартал 2020 года нужно сдать не позднее 20 января 2021 года, а уплатить налог – не позднее 25.01.2021.

Отчётность нужно представить в налоговый орган, в котором организация или ИП до отмены ЕНВД состояли на учете в качестве вменёнщиков.

Как уйти с ЕНВД с 2021 года

Специально предпринимать для этого ничего не нужно: ФНС автоматически снимет с налогового учета организации и ИП как налогоплательщиков ЕНВД.

Подавать в ИФНС какие-либо заявления и/или уведомления не нужно. Уведомление из налоговой о снятии с учета в качестве плательщика ЕНВД тоже не придёт.

Что выбрать после ЕНВД

Однако бездействовать тоже крайне нежелательно. Ведь если не выбрать другую подходящую систему налогообложения или спецрежим, бывший ЕНВД-шник считается автоматически применяющим (перешедшим) общий режим. А он включает в себя определённое количество отчетности, НДС и вообще больше налогов к уплате и других заморочек.

Предполагается, что большинство ИП с 2021 года выберут и перейдут на:

Безусловно, самое оптимальное для вменёнщика – выбрать ПСН. Однако есть ряд нюансов, которые лучше сравнить, т. к. упрощёнка иногда может оказаться выгоднее.

Как законодатели облегчили отмену ЕНВД

Важно, что Правительство России и Налоговая служба (ФНС) сделали достаточно для т. н. бесшовного (безболезненного для бывших ЕНВД-шников) перехода с этого налогового режима на другие.

В частности, для ИП существенно расширили возможность применения патентной системы, а также распространили возможность вводить режим самозанятых на все регионы России.

Облегчили отмену ЕНВД с 2021 года минимум пять пунктов:

Как перенастроить онлайн-кассу после ЕНВД

Поменять режим налогообложения на онлайн-кассе можно самостоятельно и без посредников. Для этого ФНС запустила на своём сайте новый специальный сервис «Настройка кассы при переходе с ЕНВД на иной режим налогообложения» с соответствующей инструкцией для налогоплательщиков.

Все пользователи онлайн-касс на ЕНВД обязаны изменить настройки ККТ до 31 декабря 2020 года.

При этом пользователям онлайн-касс на ЕНВД с фискальным накопителем, срок действия ключа фискального признака которого составляет 36 месяцев, при переходе на общий режим налогообложения разрешено работать без изменения настроек до истечения срока действия такого ключа.

Отмена ЕНВД в 2021 году: на какие режимы можно перейти?

В связи с отменой ЕНВД налоговики проводят информационную кампанию, помогающую плательщикам выбрать иной режим налогообложения для применения с 1 января 2021 года. В нашей шпаргалке расскажем о том, какие налоговые системы могут заменить вмененку и позволят сократить обязательства перед бюджетом.

Что говорит ФНС об отмене ЕНВД

Положения гл. 26.3 НК РФ «Система налогообложения в виде ЕНВД для отдельных видов деятельности» не применяются с 1 января 2021 года (п. 8 ст. 5 Закона от 29.06.2012 № 97-ФЗ «О внесении изменений…»). Налоговые органы стараются привлечь внимание плательщиков ЕНВД к данному факту, т. к. определяться с новым налоговым режимом вмененщикам стоит уже сейчас.

О проведении информационной кампании сообщается в Письме ФНС от 11.03.2020 № АБ-4-19/4243@. В период с 1 апреля 2020 по 31 января 2021:

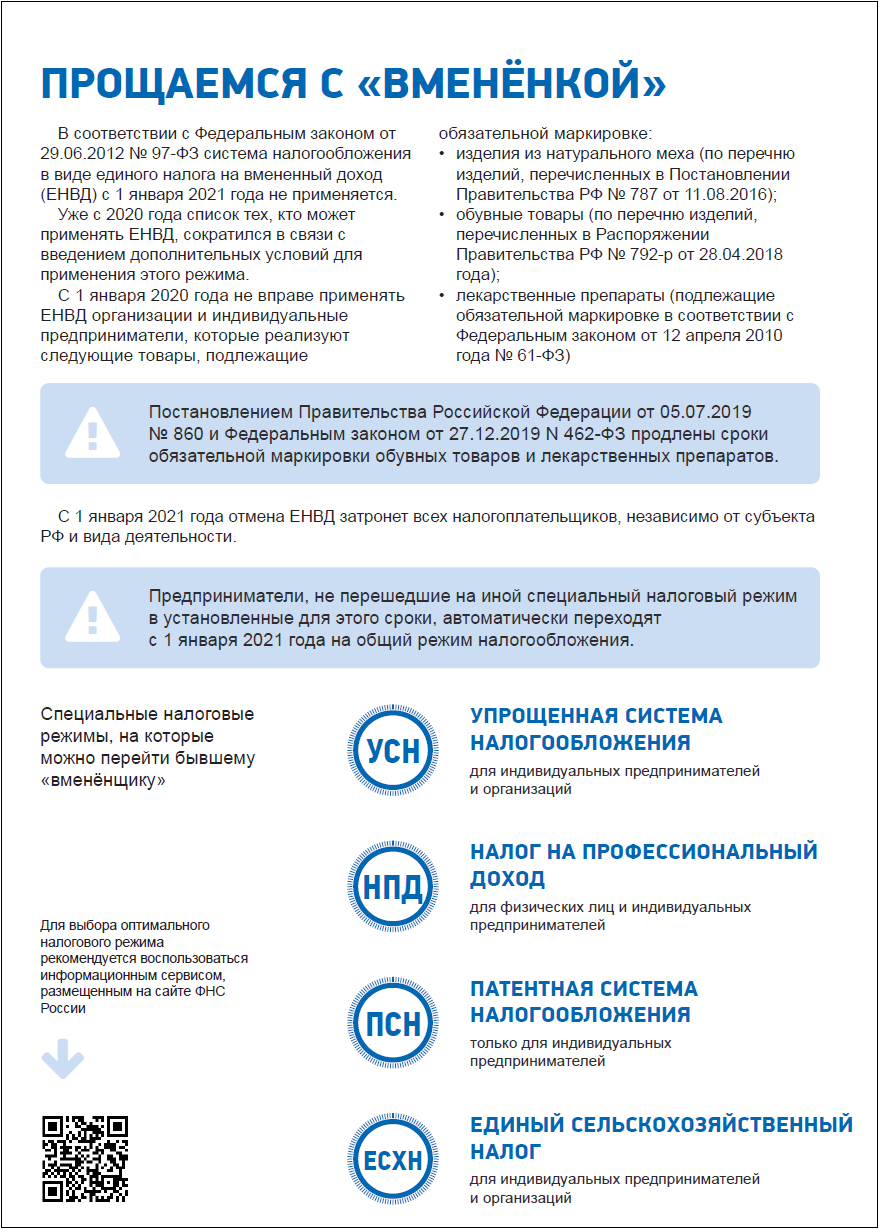

На самом деле перечень организаций и ИП, которые вправе применять вмененку, сократился уже с 2020 года. С уплаты ЕНВД ушли продавцы товаров, подлежащих обязательной маркировке:

С 2021 года отмена ЕНВД затронет всех плательщиков без исключения. Отказавшиеся от выбора иной системы налогообложения субъекты окажутся на общем режиме с максимальным количеством обязательных платежей.

Какие налоговые режимы могут применять бывшие вмененщики в 2021 году

Если вы не хотите работать на невыгодной ОСНО, придется выбирать один из специальных режимов. Переходу на каждый из возможных режимов налогообложения мы посвятили отдельные статьи:

В каждой из этих статей описаны все нюансы перехода на соответствующий режим.

Приведем сводную таблицу с основными характеристиками налоговых спецрежимов, доступных для применения плательщиками ЕНВД с 2021 года:

Как перейти с ЕНВД на иной режим налогообложения

Выбор налоговой системы — дело добровольное, но НК РФ требует соблюдения форм документов, подаваемых в инспекцию, и сроков обращения:

При этом педпринимателям стоит обратить внимание на некоторые нюансы:

Совмещение налоговых режимов

Если вы осуществляете разные виды деятельности, возможны следующие комбинации налоговых режимов:

Режим НПД ни с какой системой налогообложения сочетать нельзя.

Готовое решение от Консультант+ о том, как совмещать УСН и патентную систему налогообложения

Ведите раздельный учет доходов, расходов, имущества, обязательств и хозяйственных операций по УСН и по ПСН.

Расходы, которые одновременно относятся к деятельности на УСН и на ПСН делите пропорционально доле дохода на каждом режиме налогообложения.

К ПСН относятся только доходы от реализации по виду деятельности, который указан в патенте. Остальные доходы нужно учитывать при расчете налога на УСН (читать далее…).

Никогда такого не было, и вот опять! Об отмене ЕНВД

Громкие лозунги государства о поддержке малого бизнеса никого уже не впечатляют. Предприниматели на практике ощущают «заботу» о них Минфина и ФНС.

Сейчас особый ажиотаж вызывает предстоящая отмена единого налога на вмененный доход (ЕНВД). Начиная с 1 января 2021 года глава 26.3 НК РФ прекращает свое действие.

Важно! Некоторые плательщики потеряют право на вмененку уже с 2020 года. Например, те, кто торгует обувью или меховыми изделиями. Эти товары с 1 декабря 2019 подлежат обязательной маркировке и, соответственно, входят в исключения для ЕНВД (закон №325-ФЗ от 29.09.19 г.).

Вы держитесь здесь, вам всего доброго, хорошего…

Фраза, адресованная Дмитрием Медведевым жительнице Крыма, передает отношение не только к пенсионерам, но и к малому бизнесу – держитесь там как-нибудь. Несмотря на регулярные заверения в учете интересов бизнесменов, правительство явно решило, что пора прекращать поддержку – пришло время получать «дивиденды».

На малый бизнес стали давить, по возможности незаметно для него самого. Некоторые способы давления использовались и раньше, другие появились недавно:

Бизнес стонет, покупает оборудование, нанимает специалистов, но все еще платит терпимый налог (точнее платят те, кто не потерял право на применение со всеми этими нововведениями).

Только правительству вмененка уже не нужна. Раньше она помогала получать хоть какие-то поступления в бюджет от «уклонистов» – тех, кто не желал показывать свою фактическую прибыль. Теперь есть программы и системы, способные раскрыть реальный уровень дохода. Клиент не успевает оплатить покупку, а данные о ней уже попадают в налоговую.

Прощаемся со старым другом

Хотелось бы рассказать о сути и преимуществах работы на ЕНВД тем, кто не работал на этом режиме и, вероятно, не понимает возникшей в рядах мелкого бизнеса паники.

Принцип ЕНВД в расчете налога не от реального дохода, а от вмененного. База по налогу рассчитывается по формуле, в которой фигурирует базовая доходность, физический показатель и парочка коэффициентов. Плюс учитывается количество отработанных дней, но оно имеет значение, если речь идет о начале применения или отмене ЕНВД в середине месяца.

Обратите внимание! Более подробно о режиме можно прочитать на сайте ФНС. В верхней строке выберите нужный регион, в конце страницы расположены ссылки на региональное законодательство.

Базовая доходность – условный месячный доход, указывается в рублях и различается в зависимости от вида деятельности.

Физический показатель — считается в таких единицах, как количество торговых мест, автотранспорта, работников, включая ИП, площадь торгового зала и других.

Что касается коэффициентов, то один из них ежегодно устанавливается Минэкономразвития (К1), он общий для всех. За второй (К2) отвечают региональные власти. Они утверждают К2 в зависимости от сезонности, места работы, количества автомобилей и т.д.

Благодаря местным коэффициентам есть шанс снизить сумму налога, ведь его размер не превышает единицы (в отличие от К1, который в 2019 году равен 1,915, а в 2020 составит уже 2,009).

Ограничения в применении ЕНВД

Есть два базовых ограничения: средняя численность работников не должна превышать 100 человек за предыдущий календарный год, и доля участия других организаций не должна быть больше 25%. Конечно, это не все, но нет смысла переписывать сюда весь Налоговый кодекс, будем рассматривать основные, касающиеся большинства, факты.

Ограничения на ЕНВД не касаются суммы дохода: не важно, заработает налогоплательщик 10 тысяч или 10 миллионов, налог при прочих равных условиях будет один и тот же.

Положительные стороны

Работа в режиме вмененки освобождает от уплаты налогов на прибыль и имущество, НДФЛ (для ИП), НДС. Конечно, с оговорками, но для большинства они значения не имеют.

ЕНВД охватил самые распространенные среди мелкого бизнеса виды деятельности: бытовые услуги, грузоперевозки, розничную торговлю, общепит, услуги небольших гостиниц и т.д.

Поскольку применение этого налогового режима регламентируется местным законодательством, то региональные власти имеют право давать льготы.

Кстати! В Москве нет ни одного вида деятельности на ЕНВД. Бюджет столицы слишком зависим от величины налоговых поступлений.

Государственная «поддержка»

Наличие ограничений и оговорок не мешало торговцам, перевозчикам или работникам сферы услуг спокойно работать, зато государство активно вставляло палки в колеса. Чтобы налогоплательщики не расслаблялись, их держали в тонусе запутанным законодательством и регулярными обновлениями правовой базы.

Коэффициент К1, о котором говорилось выше, ежегодно медленно, но верно рос. В 2013 его значение составляло 1,569, в 2019 — 1,915, с 1 января 2020 – 2,009. Только в период 2015-2017 значение оставалось неизмененным, вероятно благодаря резким протестам предпринимателей и президентским выборам весной 2018 года. Нельзя было обижать электорат!

Спорные ситуации с трактовкой законодательства постоянно ставят бизнесменов в тупик, не спасают даже письма Минфина. Некоторые казусы не разрешены до сих пор.

Например, многие тату-салоны и салоны красоты работают на грани правового поля. Все потому что законодательно татуировки и перманент отнесены к медицинским услугам, а не косметическим, благодаря этому они не подпадают под ЕНВД, да еще требуют наличия лицензии. Особенно не повезло индивидуальным мастерам – полная легальность обойдется им слишком дорого. Остается или «записываемся на бровки, девочки» в соцсетях или открытая работа с риском штрафов.

Онлайн-кассы уже набили оскомину своим упоминанием. Внедрение современного программного обеспечения, в онлайн-режиме передающего данные в налоговую, стало переломным моментом для плательщиков вмененки. Теперь контролировать доходы гораздо проще.

Банковские карты прочно вошли в нашу жизнь. Даже 80-летние бабушки с успехом расплачиваются ими в магазине. Молодежь тем более «в теме», ей знакомы все способы платежа от традиционных пластиковых карт с вводом PIN-кода до бесконтактной оплаты смартфоном. У вас в магазине нет нужного устройства? Клиентам надоест слышать в ответ «оплата наличными» и они уйдут к более активному конкуренту. Да, прямой связи между бесконтактными платежами и ЕНВД нет, но тут речь о том же контроле.

Маркировка затронула уже некоторые товары – сигареты, алкоголь. Теперь под нее попали обувь и меховые изделия (ожидаем зимой подъема цен на объекты женской мечты). Амбиции правительства этим не ограничены. Законодатели рассчитывают на тотальный контроль за всеми товарами по цепочке от производителя до частного покупателя.

Что готовит будущее?

Отмена ЕНВД со связанными с ней прямо или косвенно событиями приведет к неминуемому росту цен, ведь затраты, которые несет бизнесмен, он вкладывает в стоимость товаров и услуг. Расходы же, сами видите, немаленькие.

Во сколько обойдется маркировка, установка специального программного обеспечения и оборудования в торговых точках, прием в штат специалиста или заключение договора с обслуживающей компанией? Точно не в один десяток тысяч рублей. Причем это не разовые расходы. Оборудование требуется чинить, покупать к нему расходники, продлять сертификацию и т.д. Персонал, способный с ним работать, получает более высокую оплату труда.

Кстати! Стоимость простой онлайн-кассы с фискальным накопителем на 13 месяцев — примерно 13-15 тысяч рублей. Стоимость одного кода маркировки «Честный знак» составит 50 копеек.

Некоторые предприниматели, особенно это касается ИП, уйдут в теневой сектор. Другие, возможно, закроют часть торговых точек или сократят масштабы бизнеса.

Тем бизнесменам, кто не обзавелся бухгалтером или не имеет грамотного налогового консультанта, стоит озаботиться этим вопросом пораньше, не ожидая 31 декабря 2020. Обдумывающие стратегию на год вперед могут ознакомиться с вариантами перехода на другие режимы налогообложения.

УСН: проще не бывает?

Самое первое, что приходит на ум, – упрощенная система (УСН), в народе «упрощенка». Варианта два: уплата налога от доходов или с разницы между доходами и расходами.

Плюсы:

Минусы:

По сравнению с ЕНВД, упрощенка проигрывает в объекте налогообложения – значение имеет реальный доход. Собственно, как и почти на всех других системах.

Обратите внимание! Для перехода на упрощенку требуется до 31 декабря года, предшествующего году начала применения нового налогового режима, подать заявление по форме №26.2-1.

Кого спасет патент?

Еще один альтернативный вариант — получение патента. В чем-то эта система напоминает вмененку: применяется в отношении ограниченного списка видов деятельности, расчет налога ведется от потенциального (установленного патентом) дохода, но есть и существенные отличия.

Важно! Предварительно рассчитать затраты на оплату патента можно с помощью специального калькулятора на сайте налоговой службы.

Плюсы:

Минусы:

При сравнении с другими режимами патент обычно проигрывает. После сопоставления сумм налоговых платежей выбор, скорее всего, будет в пользу ЕНВД или УСН.

Обратите внимание! Для перехода на ПСН необходимо предоставить в налоговую по месту жительства или месту деятельности (подробнее см. пункт 2 статьи 346.45 НК РФ) соответствующее заявление по форме 26.5-1. Подать его требуется не позже чем за 10 дней до предполагаемой даты начала применения патента.

А если ничего не делать?

Общая система (ОСНО) — наверное, последний выбор, который сделают предприниматели. Нет смысла подробно расписывать плюсы (если такие есть) или минусы. Как говорится, представьте себе все самое худшее. Стоит выделить, пожалуй, из отрицательного: сложный учет, высокие ставки и, как следствие, суммы налогов, объем отчетности, постоянные проверки и запросы, а из положительного то, что некоторые клиенты охотнее будут работать с плательщиками НДС.

Что касается перехода, теоретически можно вообще ничего не делать. Если компания или ИП уже являются налогоплательщиками по ОСНО (т.е. при регистрации или в процессе работы не подавали заявления на УСН по всей остальной деятельности, кроме той, что на ЕНВД), то с 1 января 2021 года они обязаны применять общую систему.

Если же налогоплательщик-упрощенец хочет в порядке мазохизма применять ОСНО, то не позднее 15 января года, в котором предполагается переход на другой режим, он должен направить в налоговую заявление.

Обратите внимание! Для отказа от УСН заполняется форма 26.2-3.

Тем, кто забудет или не успеет подать заявление на упрощенку или ПСН, тоже придется применять ОСНО. То же самое грозит тем, чья деятельность не соответствует ограничениям спецрежимов.

Самозанятость

Предпринимателям, не использующим наемный труд, государство дает возможность опробовать новый спецрежим, который пока не фигурирует в Налоговом кодексе – налог на профессиональный доход (НПД).

Пока этот эксперимент проводится только в городе Москве, Республике Татарстан и двух областях – Калужской и Московской. С 1 января 2020 по новому законопроекту к этим регионам должны подключиться город Санкт-Петербург, 12 областей, Красноярский и Пермский края, три автономных округа – Югра, Ямало-Ненецкий, Ненецкий и Республика Башкортостан.

Важно! Ознакомиться с действующим текстом закона о самозанятых можно на интернет-портале правовой информации.

Конечно, сфера применения НПД ограничена, зато он предлагает больше плюсов, чем минусов.

Плюсы:

Минусы:

Обратите внимание! Получить дополнительную информацию, проверить статус плательщика НПД, прочитать подробно о приложении можно на сайте ФНС.

Некоторые самозанятые столкнулись с трудностями в банках. Службы безопасности принялись блокировать счета предпринимателей до выяснения происхождения платежей, поступавших на их счет. Правда финансисты сначала уверяли, что проблемы нет, затем признали наличие пробелов в законе и попросили извещать банк о начале работы в качестве самозанятого.

Остаются вопросы насчет предоставления документов, например, при оказании услуг организациям. Бухгалтеры пока не понимают, что именно требовать от исполнителя-самозанятого, поэтому не все клиенты готовы к работе с ИП или физиками в этом статусе.

Если вам кажется, что разобраться в хитросплетения законодательства непросто и вы не можете определиться, какой режим налогообложения выбрать, то помощь окажут сервисы на сайте ФНС:

Хотелось бы верить в лучшее, но многолетняя практика показывает, что ждать от законодателей перемены настроения в отношении малого бизнеса не приходится. До 2021 года остается не много времени. Если в основе вашего бизнеса деятельность, работающая сейчас на ЕНВД, начинайте продумывать стратегию и готовиться к переменам заранее.