что будет вместо енвд с 2021 года

Отмена ЕНВД в 2021 году — 10 главных вопросов

1. ЕНВД совсем-совсем отменяют?

Отмену ЕНВД обсуждали и откладывали несколько лет, и теперь этот день настал. Почти настал: до конца 2020 года всем, кто применяет ЕНВД, нужно определиться, на что переходить. Это касается и индивидуальных предпринимателей, и организаций.

С 2021 года ЕНВД — всё.

2.Что будет тем, кто не успел перейти с ЕНВД на другой спецрежим?

Компании и ИП до 31 декабря 2020 года не заявившие о переходе с ЕНВД на другой спецрежим, считаются автоматически перешедшими на ОСНО с 1 января 2021 года. Компаниям для перехода на УСН или ЕСХН придется ждать следующего года, а ИП могут в 2021 году перейти на ПСН или НПД.

О том, кто и как может сменить налоговый режим в 2021 году, читайте в статье БУХ.1С.

3. Что же мне выбрать вместо ЕНВД?

Однозначного ответа нет. Чтобы определиться, придется посчитать примерные доходы и расходы и учесть ряд нюансов, связанных со сдачей отчетности, с количеством сотрудников, которые у вас работают, и возможными ограничениями по видам деятельности.

В программах «1С» есть специальный инструмент «Сравнение режимов налогообложения». Как это работает можно посмотреть в видеоролике. Вы можете совершенно бесплатно воспользоваться им, если зарегистрируетесь в облачном сервисе «1С:БизнесСтарт».

Воспользоваться калькулятором налогов

Почитать про плюсы и минусы разных налоговых режимов можно здесь.

4. Вид деятельности влияет на переход с ЕНВД на другие режимы?

Хорошие новости для индивидуальных предпринимателей, которые держат заведения общепита и розничные магазины. Ранее, если ваши кафе, столовая, буфет, пиццерия, чебуречная, пирожковая, суши-бар и т. п. или магазин занимали больше 50 квадратных метров, единственным удобным вариантом в 2021 для вас считался переход на упрощенку. Однако буквально на днях законодатели увеличили ограничение по площади помещения до 150 кв. м, как это было при ЕНВД. Так что теперь патентная система налогообложения так же вам подходит.

Независимо от вида деятельности стоит подумать, как вы будете вести учет после перехода на другой режим. Делать это в экселе или «на коленке» в 2021 году не получится — у налоговой другие планы на бывших «вмененщиков».

Если вам достаточно выполнить обязательства перед налоговой, а еще учитывать выручку, расходы, запасы, анализировать долги и оформлять первичку, то обратите внимание на 1С:БизнесСтарт.

Кто хочет автоматизировать весь бизнес (это когда в одной программе торговля, услуги, закупки, производство, склад, деньги, зарплата, CRM, а еще и бизнес-аналитика), обратите внимание на 1С:Управление нашей фирмой. Учет и декларации для спецрежимов в ней тоже есть.

А еще у «1С» есть много специализированных решений, которые учитывают особенности конкретного вида деятельности, будь то розничный магазин, общепит, транспортные перевозки или автосервис.

Вы можете обратиться к партнеру в вашем регионе, чтобы опытный консультант помог вам подобрать оптимальный вариант.

5. И что же теперь, вести учет и сдавать отчетность «по-взрослому»?

Да, ЕНВД был хорош своей простотой: одна декларация раз в квартал — и свободен. Индивидуальным предпринимателям даже книгу учета доходов и расходов вести не было нужно.

После перехода с «вмененки» отчетность будет зависеть от выбранного вами режима налогообложения.

Например, счастливчики-самозанятые освобождены от налогового учета и отчетности, а ИП-шники на патенте обязаны вести специальную «Книгу учета доходов» и предоставлять ее в налоговую, только если та ее запросит (при этом какие-либо декларации дополнительно сдавать не нужно). Упрощенка потребует и ведения учета (у ИП и организаций по-разному), и представления декларации по итогам года. На общей системе налогообложения вас ждут все «прелести» периодической сдачи отчетности и регулярного ведения учета.

Можно самому вести учет и сдавать отчетность например, в 1С:БизнесСтарте — он сделан специально для предпринимателя, там нет «страшных бухгалтерских слов». Можно доверить свой учет специалистам 1С:БухОбслуживания — это выгоднее, чем нанимать штатного бухгалтера.

6. Сколько налогов придется платить?

Опять же, единого ответа нет. Будет зависеть от того, какой режим вы выберете. Сильнее всего по кошельку ударит общий режим налогообложения (это касается и ИП, и организаций). Здесь и НДС 20%, и налог на прибыль по ставке 20% (для ИП — НДФЛ 13%).

На упрощенке базовые ставки 6% (для тех, кто платит налог с «доходов») или 15% (для тех, кто платит с разницы между доходами и расходами). Эти ставки, кстати, в вашем регионе могут быть ниже, чем базовые ставки в Налоговом Кодексе (проверить по своему региону можно здесь). Как видите, упрощенка будет более комфортной в плане налоговой нагрузки, чем ОСНО, в большинстве случаев.

На патенте — 6% от суммы потенциально возможного к получению годового дохода предпринимателя по выбранному виду деятельности (эту величину определяют власти в каждом регионе самостоятельно), для самозанятых — 4% от полученного дохода при расчетах с физлицами, 6% при расчете с юрлицами.

Кстати, с 1 января 2021 года предприниматели вправе уменьшать налог при ПСН на суммы страховых взносов, выплаты по больничным за счет работодателя и платежи по ДМС для сотрудников (см. подробнее).

Побудем занудами и еще раз напомним: недостаточно только вашего желания перейти с «вмененки» на систему налогообложения, которая вам больше всего нравится. Необходимо также укладываться в установленные лимиты (численность сотрудников, размер дохода, стоимость основных средств, площадь помещения и т. д.). Подробнее про лимиты здесь.

Рассчитать сумму налогов по вашим данным можно с помощью специального инструмента «Сравнение режимов налогообложения». Чтобы им воспользоваться, зарегистрируйтесь в 1С:БизнесСтарт. Вы получите бесплатный 30-дневный тест-драйв сервиса и сможете прокрутить все возможные для вашего бизнеса сценарии. Регистрация вас ни к чему не обязывает.

Воспользоваться калькулятором налогов

7. Как перейти на другой режим с вмененки?

Проще всего перейти на общий режим налогообложения. Можно ничего не делать, вас по умолчанию на него переведут. Если вы совмещали ЕНВД с УСН и в 2021 году хотите остаться на УСН, тоже никаких действий не потребуется.

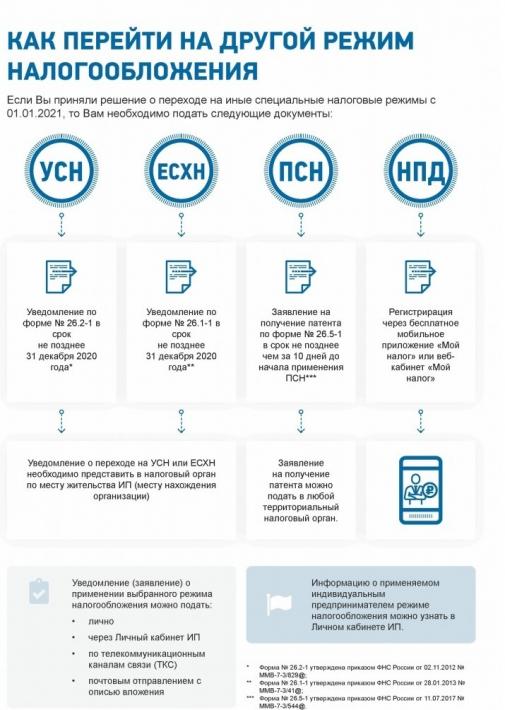

Если вы хотите в 2021 году оптимальные налоговые условия, то озаботиться переходом на другой спецрежим необходимо как можно скорее — к середине декабря вы должны понимать, куда будете переходить, чтобы успеть об этом сообщить налоговой. Сроки подачи уведомлений о переходе зависят от выбранного вами режима:

Чтобы перейти с нового года с ЕНВД на патентную систему налогообложения (ПСН), предпринимателю необходимо подать заявление по форме № 26.5-1 либо по форме, рекомендуемой ФНС России в приложении к письму от 18.02.2020 № СД-4-3/2815@ не позднее 31.12.2020 (письмо ФНС России от 09.12.2020@ № СД-4-3/20310@).

Чтобы перейти с ЕНВД на упрощенку с 1 января 2021 года, подайте в налоговую инспекцию по месту нахождения организации (по месту жительства ИП) уведомление по форме № 26.2-1. Срок подачи уведомления о переходе на упрощенку продлен до 31 марта 2020 года включительно (подробнее).

В уведомлении указывается выбранный объект налогообложения «доходы» или «доходы минус расходы» и код налогоплательщика «2».

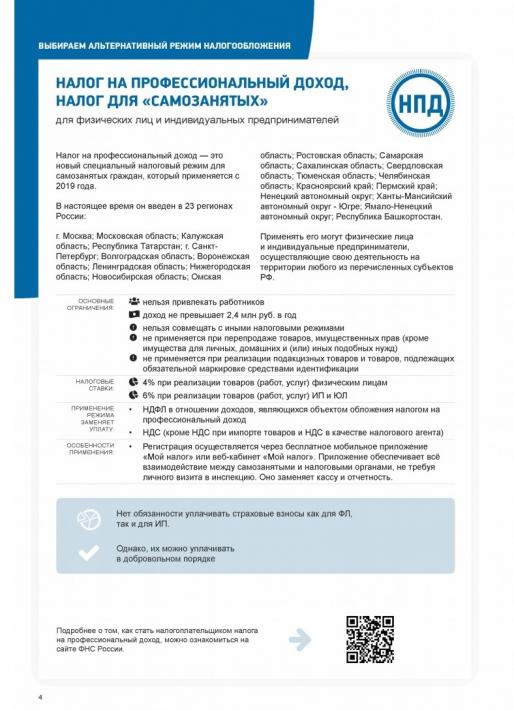

Зарегистрироваться в качестве самозанятого (плательщика налога на профессиональный доход, НПД) можно на специальном сайте ФНС России в любое время.

Для перехода на ЕСХН требуется подать в налоговую инспекцию по месту нахождения организации (по месту жительства ИП) уведомление по форме № 26.1-1 не позднее 31 декабря 2020 года.

Нужна помощь в заполнении документов о переходе с вмененки? Профессионалы 1С:Бухобслуживания помогут.

8. После перехода с ЕНВД требуется ли как-то отчитываться по вмененке за 2020-й год?

Независимо от того, на какой режим налогообложения вы перейдете с 2021 года, в налоговую инспекцию потребуется подать декларацию по ЕНВД за 4 квартал 2020 года.

Срок подачи — не позднее 20 января 2021 года.

Если проигнорировать этот момент, то неизбежны штрафы от налоговой.

9. Где подробнее узнать про нюансы перехода с вмененки?

Для тех, кто хочет досконально разобраться и не боится бухгалтерской терминологии — подробный лонгрид по отмене ЕНВД от юристов и экспертов информационной системы 1С:ИТС.

Для тех, кто предпочитает смотреть и слушать, а не читать, — полный комплект видео 1С:Лектория. В открытом доступе информация из первых рук — выступления чиновников ФНС России и экспертов «1С»:

10. Кто-нибудь мне поможет?

Вопросов действительно много, времени мало.

Все будет хорошо — не ломайте голову. Обратитесь к экспертам!

Специалисты сети 1С:БухОбслуживание окажут содействие в переходе с вмененки с учетом возможных нюансов, действующих на местном уровне.

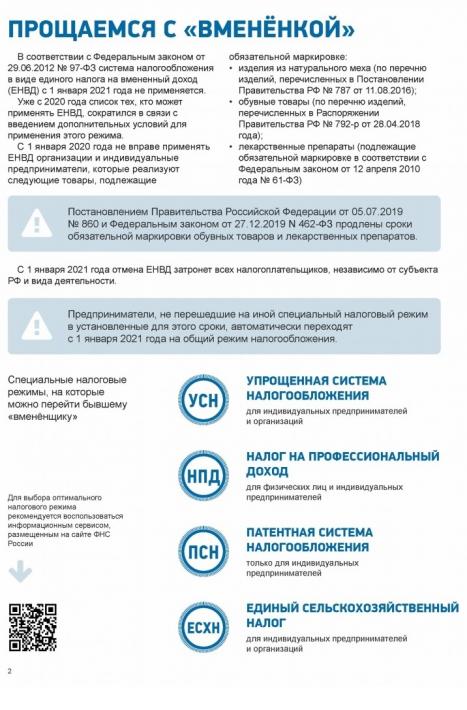

С 2021 года отменяют ЕНВД. На какие режимы переходить: советует ФНС в своей методичке

С 2021 года перестанет применяться ЕНВД и это создаст большие проблемы малому бизнесу. Но несмотря ни на что, Минфин и ФНС настаивают на своем — продления действия вмененки не будет.

Налоговики решили заранее оповестить налогоплательщиков ЕНВД об отмене и дать советы по выбору новой системы для работы. И выпустили методичку. Она приложена к письму ФНС от 11 марта 2020 г. № АБ-4-19/4243@.

Как будут предупреждать

В письме ФНС есть план информационной кампании. Предупреждения будут слать через ТКС и Личные кабинеты. Запланированы публикации в СМИ, выступления на радио и телевидении. И даже собираются привлечь к оповещению фирмы, оказывающим бухгалтерские услуги.

Судя по плану, денег потрачено будет немало. Поскольку в списке есть размещение информации на билбордах и других средствах наружной рекламы.

О проделанной работе региональным управлениям надо будет отчитаться в ФНС, форма отчета приложена к письму.

На каком основании и с какого числа отменяется ЕНВД

Вмененку планировали отменить еще с 2018 года, но все-таки продлили её действие до конца 2020. После введения онлайн-ККТ власти окончательно решили избавиться от вмененного налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Обратите внимание, что часть налогоплательщиков ЕНВД уже потеряла право применять эту систему из-за введения обязательной маркировки. Но продавцы лекарств и обуви не смогут применять ЕНВД с 1 июля вместо 1 апреля, потому что введение обязательной маркировки этих товаров отодвинули. И в сложившейся сейчас экономической ситуации могут отодвинуть еще раз, так что стоит мониторить изменения в этой части.

Если вы не напишете уведомления/заявления о переходе на какой-то из спецрежимов, вы автоматически окажетесь на ОСНО.

На выбор предлагается четыре спецрежима. Но два из них не подходят организациям. А ЕСХН налог специфический, только для сельхозпроизводителей. Т.е. надо соблюдать жесткие условия по доле в выручке. Так что на самом деле у организаций выбор маленький — из двух видов УСН.

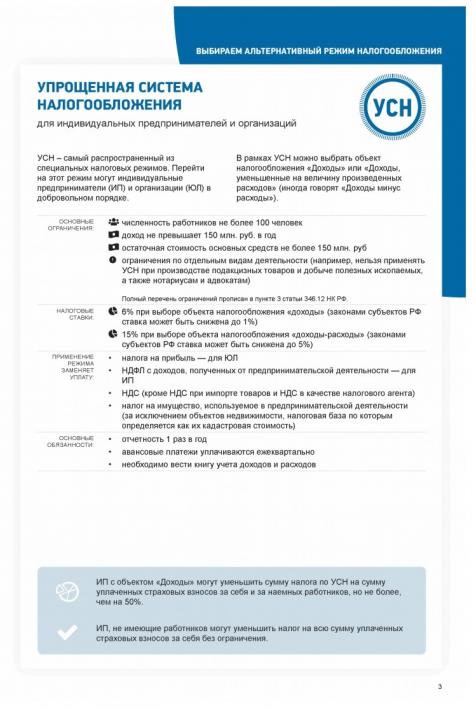

Упрощенная система налогообложения

Упрощенная система налогообложения подходит почти всем бывшим ЕНВДшникам. Исключая тех, у кого большая выручка (более 150 млн) и много основных средств (остаточная стоимость более 150 млн), поскольку остальные ограничения совпадают с теми, что есть у вмененки. Есть список ограничений по видам деятельности, по которым нельзя применять УСН, но по ним и так ЕНВД не применялась.

Прежде чем выбирать один из двух видов УСН, стоит поискать информацию о региональной ставке налога. Так, например, в Санкт-Петербурге ставка по объекту «доходы минус расходы» не 15%, а 7%. А в Ленинградской области вообще 5%. И это для всех видов деятельности. Но стоит помнить, что при этом объекте УСН существует минимальный налог. И если у организации и ИП получится убыток, придется заплатить 1% от выручки.

Организациям стоит иметь ввиду, что от ведения бухгалтерского учета и от сдачи бухотчетности упрощенка не освобождает.

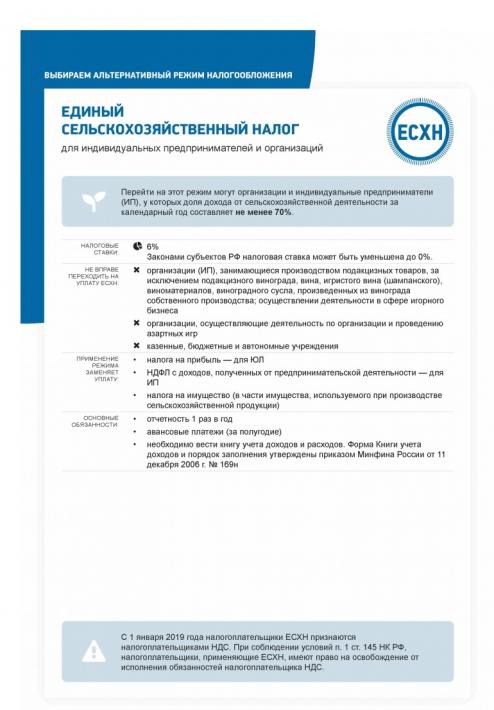

Единый сельскохозяйственный налог

Выше уже указывалось, что ЕСХН это налог для сельхозпроизводителей. Условия по соблюдению выручки весьма жесткие. Например, потерять право на применение этого налога можно только из-за продажи дорогого основного средства. Кроме того, с 2019 года ЕСХН не освобождает автоматом от уплаты НДС. Чтобы не платить НДС надо писать заявление об освобождении в соответствии со ст.145 НК. А право освободиться есть только у тех организаций и ИП, у кого выручка в 2021 году будет менее 70 млн рублей (в 2022 и далее 60 млн). Сравните с условиями упрощенки и увидите, что выгоднее.

На самом деле ЕСХН вообще не для тех, кто переходит с ЕНВД. Потому что под вмененку не попадает продажа собственно произведенной продукции. А сельское хозяйство подразумевает выращивание и продажу продукции, а не перепродажу купленных товаров.

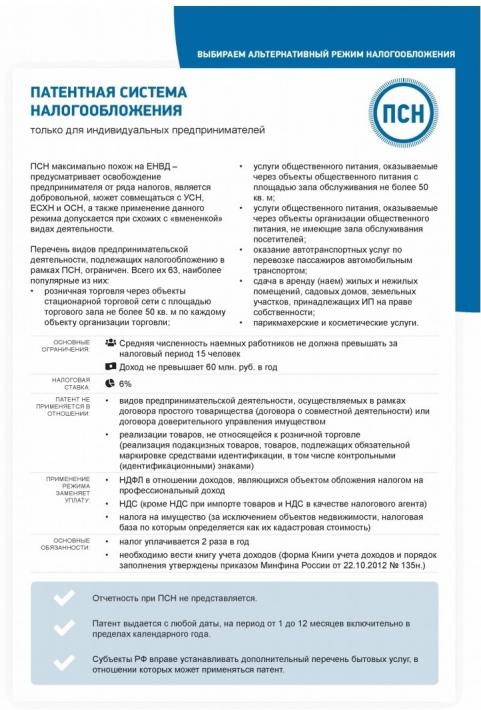

Патентная система налогообложения

Применяется только индивидуальными предпринимателями. Основные условия указаны на странице методички. Но надо заметить, что это единственная страница, содержащая некорректную информацию. Тут указано, что патент заменяет «НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход». На самом деле НДФЛ не уплачивается с доходов, от видов деятельности, по которым применяется ПСН. А неверная информация попала с другой страницы методички, которая про НПД.

Кроме того, не соответствует действительности указание на то, что налог уплачивается два раза в год. Да, если брать патент на срок более полугода, то платить надо два раза. Но патент можно брать каждый месяц и тогда будет 12 оплат налога в год. А брать патенты помесячно иногда имеет смысл. Потому что если есть риск потерять право применять ПСН (например, превысить лимит выручки в 60 млн рублей в год), то не стоит покупать патент на год.Так как если право на ПСН теряется, то теряется оно начиная с начала применения патента.

Например, вы купили патент на год (с 1 января до 31 декабря). В сентябе вы превысили лимит по выручке. Вы обязаны пересчитать налог по другой системе налогообложения с 1 января! А это НДФЛ и НДС, если у вас нет в запасе УСН. Если же вы купите один патент на 1 полугодие, а потом приобретете его на июль, август и сентябрь помесячно, то пересчитывать налог вам придется только за сентябрь, а не с 1 января.

Кроме того, при оценке выгодности ПСН следует учитывать будущие изменения, которые уже прошли первое чтение в Госдуме.

Перейти на ПСН не удастся предпринимателям, реализующим некоторые товары, подлежащие обязательной маркировке: обувные и меховые товары, лекарства.

Налог на профессиональный доход (налог самозанятых)

Краткая исчерпывающая информация приведена на странице методички. Но к 2021 году список регионов могут расширить, это надо иметь ввиду. Кроме того, на странице не совсем корректно приведена информация насчет реализации личного имущества. Перепродажа любых товаров и имущественных прав не попадает под НПД. Для каких бы целей эта перепродажа не производилась. Применять этот налог можно только при продаже товаров собственного изготовления. Но если ваш произведенный товар подлежит обязательной маркировке (например, вы шьете шубы из натурального меха), то НПД применять нельзя.

Совмещение спецрежимов

ЕНВД — такая система налогообложения, которая совместима со всеми другими (кроме НПД). А вот с остальными спецрежимами сложнее. Это показано на вот этой странице методички:

Помните, налог на профессиональный доход не совместим ни с одной другой системой налогообложения! Даже с ОСНО. Т.е. нельзя по сдаче в аренду квартиры применять НПД, а по розничной торговле ОСНО/ПСН/УСН.

Как перейти с ЕНВД на другой спецрежим

Если не предпринимать никаких действий, то с 1 января 2021 года вы окажетесь на обычной системе налогообложения (ОСНО). А это значит надо будет платить налог на прибыль (организации) или НДФЛ (ИП), а также НДС. И это не только повышение налоговой нагрузки, но увеличение количества отчетности. Поэтому внимательно изучите вот эту страницу, чтобы не опоздать с переходом на новый спецрежим. Бланки заявлений и уведомлений можно найти на «Клерке» в разделе Бланки.

Заявление на патент подается за 10 рабочих дней до начала его применения. Почему-то эта важная информация на странице методички не отражена.

Что будет вместо енвд с 2021 года

Порядок снятия с учета налогоплательщиков ЕНВД ФНС России разъяснила в письме от 21.08.2020 № СД-4-3/13544.

Прекращение предпринимательской деятельности, подлежащей налогообложению единым налогом на вмененный доход, наступает с 01.01.2021. То есть – после отмены гл. 26.3 Налогового кодекса РФ. Поэтому основания для подачи заявления о снятии с учета в качестве налогоплательщика ЕНВД и направления налоговиками уведомления о снятии с учета отсутствуют.

Таким образом, снятие с учета организаций и ИП как плательщиков ЕНВД произойдёт автоматически.

Когда выбрать другой режим

ФНС предупреждает, что до конца 2020 года бизнесу на ЕНВД нужно выбрать новый налоговый режим. И если не сделать это самостоятельно, компанию ил ИП автоматически переведут на общий режим налогообложения (в т. ч. на уплату НДС).

Перейти на упрощёнку

Для перехода на УСН фирме или ИП необходимо подать уведомление до 31 декабря 2020 года. Госдума продлила срок подачи уведомления о переходе на УСН до 31 марта 2021 года.

На этом спецрежиме предприниматель сам выбирает объект налогообложения:

Для УСН есть ограничения по количеству работников и по годовому доходу: с 01.01.2021 это не более 130 человек и не более 200 млн рублей соответственно.

Перейти на патентную систему

Индивидуальный предприниматель также может выбрать патент.

ПНС можно применять при схожих с ЕНВД видах деятельности. При этом:

Для перехода на этот спецрежим заявление нужно подать не менее чем за 10 дней до начала действия патента.

Стать самозанятым

Для физических лиц (со статусом ИП или нет) без наемных работников и с годовым доходом не более 2,4 млн рублей может подойти налог на профессиональный доход (НПД).

Для постановки самозанятого на учет специальное заявление подавать не нужно. Достаточно:

Данное приложение позволяет пробить покупателю чек, который можно отправить через любой мессенджер. Налоговая инспекция по этим данным рассчитывает НПД и присылает уведомление на уплату. Оплатить налог можно с помощью банковской карты.

Как сделать выбор

Выбрать более подходящий режим налогообложения можно с помощью специального калькулятора на сайте ФНС России.

В нём достаточно выбрать:

Система автоматически предложит подходящий режим. По каждому налогу можно прочитать краткую справку, а также информацию как на него перейти.

Заключение

Можно сделать вывод, что наиболее приближенная к ЕНВД – патентная система (ПСН) в версии с 2021 года и упрощённая система налогообложения (УСН). А вот с общим режимом налогообложения (ОСН) точно лучше не связываться бывшим вменёнщикам. Поэтому успейте сделать выбор до 31.03.2021.

Как работать в розничной торговле после отмены ЕНВД в 2021 году

История ЕНВД заканчивается. С 1 января 2021 года все вмененщики автоматически перейдут на основную систему налогообложения, если только вовремя не подадут уведомление в ФНС — до 31 января 2020 года включительно. Тем, кто в хлопотах 2020 года завертелся и не успел разобраться с отменой ЕНВД, рассказываем, почему происходят эти изменения, на какие СНО можно перейти розничному бизнесу и как успеть сообщить о своем выборе налоговой.

Почему отменили ЕНВД

Долгое время ЕНВД был компромиссом между необходимостью собирать налог с малого бизнеса и невозможностью определить его реальные доходы. С появлением онлайн-касс и улучшением налогового администрирования необходимость «вменять» доход предприятиям по косвенным признакам (квадратным метрам или численности сотрудников) отпала — теперь ФНС видит всё.

Режим ЕНВД давно изжил себя, ведь мы научились контролировать выручку с помощью онлайн-касс и делаем это легко.

Владимир Мальцев, начальник управления оперативного контроля ФНС

Москва отказалась от ЕНВД еще в 2012 году, а Пермский край — в начале 2020 года. Но для большинства предприятий розницы и общепита вмененка до последнего момента оставалась самым верным способом сэкономить на налогах и избежать большой отчетности. Новость о ее окончательной отмене заставила владельцев бизнеса и бухгалтеров искать наиболее похожую на ЕНВД систему.

На какие налоговые режимы можно перейти рознице

По лимитам дохода и сотрудников к ЕНВД ближе всего УСН. По способу исчисления суммы налога — ПСН. ЕСХН — только для сельхозпроизводителей, рознице не подойдет. Новая система НПД — налог на профессиональный доход — также не подходит рознице, если только это не продажа собственной продукции (поделки, одежда, мебель).

Есть еще вариант — не выбирать замену ЕНВД, а автоматически после его отмены перейти на ОСНО. При определенных условиях это может быть выгодно для бизнеса, который еще недавно использовал вмененку.

Основная система — самая сложная по ведению налогового учета и формированию отчетности. Предполагает уплату трех больших налогов вместо одного, который предусмотрен ЕНВД и другими спецрежимами. Но у ОСНО есть одно большое преимущество — с ним вам не придется оглядываться на лимиты по доходам и количеству работников, на ограничения по видам деятельности и категориям товаров.

Переходить с ЕНВД на ОСНО выгодно ИП или юрлицам, которые:

Удобно и то, что для перехода на ОСНО с ЕНВД ничего делать не нужно — вы переходите на него автоматически с 1 января 2021 года. Если сейчас вы применяете смешанную систему налогообложения ЕНВД + ОСНО, то при автоматическом переходе у вас останется только одна система налогообложения, ОСНО.

Какие налоги нужно будет платить на ОСНО:

| № | ИП | Юрлицо |

| 1 | НДФЛ 13% за себя (если за отчетный период есть доход). Создана специально для малого бизнеса. Рознице позволяет торговать маркированными и подакцизными товарами. Если вы выберете упрощенную систему налогообложения, то освободите себя сразу от трех налогов основной системы: Вместо этих трех налогов вы платите один. Есть два варианта его расчета: от доходов или от доходов за вычетом расходов (прибыли). Если выбираете УСН «доходы», налог будет рассчитываться от доходов по ставке 6%. Если выбираете УСН «доходы минус расходы», налог будет рассчитываться только от части доходов (прибыли), но по более высокой ставке — 15%. 6% и 15% — это базовые ставки. Региональные власти вправе уменьшить их до 1% и 5% соответственно для всех или отдельных категорий предприятий. Для ИП, которые впервые зарегистрировались для ведения коммерческой деятельности и выбрали УСН, региональные власти могут даже сделать ставку нулевой. В Санкт-Петербурге ставка при УСН «доходы минус расходы» снижена до 7%. А для отдельных видов бизнеса введена нулевая ставка — 0%. Подробнее в Законе. Чтобы проверить ставку для своего региона: В течение года ваша налоговая ставка может стать больше, если ваше предприятие превысит один из лимитов: Если по итогам текущего года превышение лимита не выйдет за предельно допустимые для УСН значения, то с нового года ваше предприятие вернется к исходной ставке. Доход предприятия на УСН за первое полугодие 2021 года составляет 120 млн рублей, за 9 месяцев — 160 млн рублей, а по итогам года — 190 млн рублей. Значит, с третьего квартала, в котором превышен лимит (160 > 150), к объекту налогообложения этого предприятия начинает применяется повышенная ставка (8% или 20%). Но поскольку по итогам года предприятие не превышает предельно допустимого значения (190 2021

|