чод что это в недвижимости

NOI против EBIT: в чем разница?

Опубликовано 06.07.2021 · Обновлено 06.07.2021

Чистая операционная прибыль (NOI) в сравнении с прибылью до уплаты процентов и налогов (EBIT): обзор

Чистая операционная прибыль (NOI) определяет выручку предприятия или собственности за вычетом всех необходимых операционных расходов. Он не учитывает проценты, налоги, капитальные затраты, износ или амортизационные расходы. И наоборот, прибыль до вычета процентов и налогов (EBIT) состоит из доходов за вычетом расходов, за исключением налогов и процентов, но это делает принять амортизации и амортизационных расходов в счет. EBIT – это показатель прибыльности компании.

Ключевые выводы

Чистая операционная прибыль (NOI)

NOI обычно используется для анализа рынка недвижимости и способности здания приносить доход. Недвижимость может приносить доход от аренды, платы за парковку, обслуживания и обслуживания. У собственности могут быть операционные расходы на страхование, сборы за управление имуществом, коммунальные расходы, налоги на имущество, плату за уборку, уборку снега и другие расходы на обслуживание вне помещений, а также на расходные материалы.

Эмпирическое правило состоит в том, чтобы классифицировать расходы как операционные, если не расходование денег на эти расходы может поставить под угрозу способность актива продолжать приносить доход. Подоходные налоги и проценты не влияют на способность компании или инвестиций в недвижимость зарабатывать деньги, поэтому они не включаются в NOI.

Уравнение NOI: валовая выручка за вычетом операционных расходов равна чистой операционной прибыли. NOI также определяет ставку капитализации или доходность собственности. Капитализация объекта недвижимости рассчитывается путем деления годового NOI на его потенциальную общую продажную цену.

Прибыль до уплаты процентов и налогов (EBIT)

EBIT рассчитывается путем вычитания стоимости проданных товаров (COGS) компании и ее операционных расходов из ее выручки. EBIT также может быть рассчитана как операционная выручка и внереализационная прибыль за вычетом операционных расходов.

Предположим, что выручка компании ABC составила 50 миллионов долларов, а COGS – 20 миллионов долларов, амортизационные расходы – 3 миллиона долларов, внереализационная прибыль – 1 миллион долларов и расходы на техническое обслуживание – 10 миллионов долларов в течение последнего финансового года. Таким образом, итоговая EBIT составила 21 миллион долларов. Уравнение EBIT составляет 50 миллионов долларов (выручка) плюс 1 миллион долларов за вычетом 10 миллионов долларов (расходы на обслуживание) за вычетом 20 миллионов долларов (стоимость проданных товаров), что составляет 21 миллион долларов.

Пример NOI и EBIT

Предположим, инвестор покупает многоквартирный дом за наличные. Недвижимость приносит 20 миллионов долларов в виде арендной платы и платы за обслуживание. Эксплуатационные расходы многоквартирного дома составляют 5 миллионов долларов, а расходы на амортизацию стиральных машин – 100 000 долларов.

Результирующий NOI, генерируемый многоквартирным домом, составляет 15 миллионов долларов (20 миллионов долларов минус 5 миллионов долларов), поскольку амортизация не включена в этот расчет.

EBIT здания отличается, потому что EBIT учитывает амортизационные расходы. Таким образом, результирующая прибыль EBIT, генерируемая этим многоквартирным домом, составляет 14,9 миллиона долларов (20 миллионов долларов минус 5 миллионов долларов минус 100 000 долларов).

Чистый операционный доход

NOI рассчитывается для первого после даты оценки года эксплуатации недвижимости, сданной в аренду в первый после даты оценки год на условиях рыночной арендной платы.

Последовательность расчета NOI следующая:

Определяется потенциальный валовой доход (ПВД) от сдачи недвижимости в аренду в первый после даты оценки год на условиях рыночной арендной платы.

Определяется эффективный валовой доход (ЭВД) посредством вычитания из ПВД предполагаемых убытков из-за незагруженности помещений, смены арендаторов, потерь при сборе арендной платы.

Из прогнозируемого ЭВД вычитаются все годовые прогнозируемые расходы, к которым относятся постоянные и операционные расходы, а также резервы.

К постоянным расходам относятся расходы, которые не зависят от степени загруженности объекта. К ним можно отнести налоги на имущество и страховые взносы.

К операционным (эксплуатационным) расходам относятся традиционные расходы на содержание недвижимости, предоставление услуг арендаторам и поддержание устойчивого потока доходов. Типичный перечень операционных расходов: оплата услуг по управлению имуществом; коммунальные услуги; зарплата персонала; налоги на зарплату; пособия служащим; оплата договорных услуг (телефон, противопожарная система, лифт, охрана, устройство ландшафта и др.); содержание помещения, его уборка и др.; уборка прилегающей территории; плата за юридические, бухгалтерские и аудиторские услуги; реклама; расходы на автотранспорт; представительские расходы; содержание и косметический ремонт.

При эксплуатации недвижимости имеются такие расходы, которые производятся достаточно редко. Для их учета в оценке недвижимости введено понятие резервов, под которым понимается ежегодное откладывание (резервирование) денег под долгосрочные расходы. К резерву относятся такие элементы здания и оборудования, срок службы которых меньше прогнозируемого срока экономической жизни здания. К таким элементам можно отнести: крышу; лифты; внутреннюю проводку; сантехнику; систему кондиционирования воздуха; кухонное оборудование; мебель; ковровые покрытия; стиральные машины; оборудование бассейна и др.

Оценщику необходимо проявить максимум инициативы и усилий для того, чтобы добыть и проанализировать все необходимые данные для определения NOI.

Доход от объекта недвижимости включает две основных составляющих: доход на капитал и возврат капитала. Таким образом, ставка капитализации включает:

возмещение основного капитала, затраченного на приобретение объекта (ROF);

доход на капитал или чистую прибыль, получаемую от эксплуатации объекта оценки (RON).

Существует несколько методов определения ставки капитализации.

Способ рыночной выжимки основан на статистической обработке рыночной информации о величинах чистого операционного дохода и цен продажи объектов недвижимости.

Из формулы следует, что ставка капитализации будет равна:

В соответствии с этим методом коэффициент капитализации рассчитывается по формуле:

Ставка капитализации, определенная таким способом, называется общей ставкой капитализации. Для ее определения необходимо иметь рыночные данные по продажам аналогичных объектов недвижимости.

Суть метода кумулятивного построения, или метода суммирования состоит в том, что ставка капитализации разбивается на составные части, состоящие из безрисковой ставки в качестве базисной, ставок компенсации за риск, низкую ликвидность и инвестиционный менеджмент (управление инвестициями).

Если известны все четыре составляющих ставки, то путем суммирования можно получить ставку капитализации.

В качестве базисной в этом методе используется так называемая безрисковая ставка. Например, в США в качестве такой ставки используется ставка по долгосрочным правительственным обязательствам. В условиях же нестабильной российской экономической ситуации безрисковой ставки практически не бывает. Поэтому следует вести речь о наименее рискованных ставках. В качестве таковой может быть использована ставка рефинансирования Центрального Банка или ставка по вкладам Сбербанка, как наиболее надежного на сегодня банка России.

Вложения капитала в недвижимость имеют более высокий риск, чем все другие инвестиции, поэтому ставка капитализации должна учитывать это путем увеличения с тем, чтобы инвестор с капиталом взял на себя этот риск.

Под ликвидностью понимается быстрота, с которой актив может быть превращен в наличные денежные средства. Недвижимость является низколиквидным товаром. Этот фактор учитывается ставкой компенсации за низкую ликвидность.

Так как вложение капитала в недвижимость является рискованным, то и управление этими инвестициями (выбор варианта финансирования, отслеживание рынка, принятие решения о продаже или удержании объекта, работа с налоговыми органами и т. д.) требует определенных усилий, которые должны компенсироваться путем включения в ставку инвестиционного менеджмента.

Кроме получения прибыли в виде процентов по вложению капитала, разумный инвестор учтет также и время возмещения (возврата) вложенного капитала, то есть к полученной ставке необходимо будет добавить ставку возмещения капитала.

Математически способ кумулятивного построения можно представить в виде формулы:

Таблица 4 Безрисковая процентная ставка 8,0%

(ставка Сбербанка по валютным вкладам на момент оценки) Компенсация за риск 5,0%

(по мнению оценщика типичный инвестор потребует как минимум 5 % годовых в валюте за риск капиталовложений в недвижимость) Инвестиционный менеджмент 2,0%

(по анализу оценщика) Низкая ликвидность 1,0%

(по анализу оценщика) Ставка возврата капитала 4,0%

(инвестор желает возвратить вложенный капитал в течение 25 лет) Суммарная ставка капитализации 20,0 % J = J б +? dJj + J в,

В условиях развитого рынка, для которого характерна осведомленность экспертов о рынке недвижимости, метод кумулятивного построения дает достаточно хорошие результаты.

Чистая операционная прибыль (NOI)

Опубликовано 20.06.2021 · Обновлено 20.06.2021

Что такое чистый операционный доход (NOI)?

Чистый операционный доход (NOI) – это расчет, используемый для анализа прибыльности инвестиций в недвижимость, приносящих доход. NOI равняется всей выручке от собственности за вычетом всех разумно необходимых операционных расходов.

NOI – это показатель до налогообложения, который появляется в отчете о доходах и движении денежных средств объекта и не включает выплаты основной суммы и процентов по ссудам, капитальные затраты, износ и амортизацию. Когда этот показатель используется в других отраслях, он называется «EBIT», что означает « прибыль до уплаты процентов и налогов ».

Ключевые выводы

Общие сведения о чистой операционной прибыли (NOI)

Чистая операционная прибыль – это метод оценки, используемый профессионалами в сфере недвижимости для определения точной стоимости своей приносящей доход собственности. Чтобы рассчитать NOI, операционные расходы собственности необходимо вычесть из дохода, получаемого от собственности.

В дополнение к доходу от аренды недвижимость может также получать доход от таких удобств, как парковка, торговые автоматы и прачечные. Операционные расходы включают в себя расходы на эксплуатацию и обслуживание здания, включая страховые взносы, судебные издержки, коммунальные услуги, налоги на имущество, затраты на ремонт и плату за уборку. Капитальные затраты, такие как затраты на новую систему кондиционирования воздуха для всего здания, в расчет не включаются.

NOI помогает инвесторам в недвижимость определять коэффициент капитализации, что, в свою очередь, помогает им рассчитать стоимость недвижимости, что позволяет им сравнивать различные объекты, которые они могут рассматривать для покупки или продажи.

Для финансируемой собственности NOI также используется в коэффициенте покрытия долга (DCR), который сообщает кредиторам и инвесторам, покрывает ли доход собственности ее операционные расходы и выплаты по долгу. NOI также используется для расчета мультипликатора чистой прибыли, денежной прибыли на инвестиции и общей прибыли на инвестиции.

Как рассчитать чистую операционную прибыль (NOI)

Чтобы рассчитать чистую операционную прибыль, вычтите операционные расходы из доходов, полученных от собственности. Доход от недвижимости включает в себя доход от аренды, плату за парковку, изменение услуг, торговые автоматы, стиральные машины и так далее.

Операционные расходы включают все расходы, связанные с эксплуатацией недвижимости. К ним относятся сборы за управление недвижимостью, страхование, коммунальные услуги, налоги на имущество, ремонт и техническое обслуживание.

Формула чистой операционной прибыли (NOI)

В качестве примера предположим, что приведенная ниже информация представляет собой профиль конкретного здания кондоминиума, которое владелец сдавал в аренду.

Доход:

Общая выручка = 26 000 долларов США.

Теперь предположим, что эксплуатационные расходы кондоминиума следующие:

Операционные расходы:

Общие операционные расходы = 10 000 долларов США.

Чистая операционная прибыль (NOI) в этом примере составит 26 000 – 10 000 долларов = 16 000 долларов.

Пример чистой операционной прибыли (NOI)

Предположим, что вы владеете недвижимостью, которая ежегодно приносит 120 000 долларов дохода и несет 80 000 долларов операционных расходов. В этом случае итоговая сумма NOI составит 40 000 долларов (120 000–80 000 долларов). Если сумма отрицательная, а операционные расходы превышают выручку, результат называется чистым операционным убытком (NOL).

Кредиторы и коммерческие кредиторы в значительной степени полагаются на NOI для определения потенциала получения дохода от закладываемой собственности, даже в большей степени, чем они учитывают кредитную историю инвестора в своих решениях. Проще говоря: этот показатель помогает кредиторам фундаментально оценить первоначальную стоимость недвижимости, прогнозируя ее денежные потоки.

Краткий обзор

NOI используется для определения нормы капитализации собственности, также известной как рентабельность инвестиций (ROI) в недвижимость. Он делит NOI на покупную цену.

Если недвижимость считается прибыльной, кредиторы также используют эту цифру для определения размера ссуды, которую они готовы предоставить. С другой стороны, если недвижимость показывает чистый операционный убыток, кредиторы, скорее всего, сразу отклонят заявку заемщика на ипотеку.

Владельцы собственности могут манипулировать своими операционными расходами, откладывая одни расходы и ускоряя другие. NOI также может быть увеличен за счет повышения арендной платы и других сборов при одновременном снижении разумно необходимых операционных расходов.

В качестве примера последнего рассмотрим сценарий, в котором владелец квартиры отказывается от арендной платы арендатора в размере 12 000 долларов в год в обмен на то, что арендатор будет действовать в качестве управляющего недвижимостью. Если владелец квартиры обычно платит управляющему зданием зарплату в размере 30 000 долларов, он, следовательно, может вычесть «разумно необходимые» затраты в размере 30 000 долларов из дохода, а не из фактических затрат в размере 12 000 долларов.

Часто задаваемые вопросы о формуле чистой операционной прибыли (NOI)

По какой формуле рассчитывается NOI?

Формула для расчета NOI следующая:

Как вы рассчитываете чистую операционную прибыль (NOI) до налогообложения?

NOI – это расчет до налогообложения, поскольку он не учитывает налоги.

В чем разница между чистой прибылью и чистой операционной прибылью (NOI)?

Чистая операционная прибыль – это выручка за вычетом всех операционных расходов, а чистая прибыль – это выручка за вычетом всех расходов, включая операционные расходы и внереализационные расходы, такие как налоги.

Каков процент хорошей чистой операционной прибыли (NOI)?

NOI – это не процент, а скорее число, которое учитывает доходы и расходы собственности. Его можно сравнить со всей стоимостью имущества, если бы это имущество было полностью оплачено наличными. В этом случае, чем выше отношение чистой операционной прибыли к цене недвижимости, тем лучше.

Чистая операционная прибыль (NOI) – это обычно используемый показатель для оценки прибыльности недвижимости. Расчет включает вычитание всех эксплуатационных расходов на собственность из всей выручки, полученной от собственности. Чем выше выручка и меньше расходы, тем выгоднее становится недвижимость. Это говорит владельцу, оправдывает ли доход, полученный от владения и содержания собственности, затрат.

Недвижимое имущество:Раздел 3. Доходный подход

Содержание

3.1. Потенциальный валовый доход

Потенциальный валовый доход (ПВД) – доход, который способен приносить объект при сдаче его или его элементов в аренду и получении арендной платы в полном объеме:

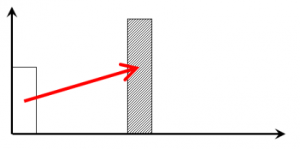

Связь PVD с другими уровнями дохода от эксплуатации объекта описывается следующими формулами:

P V D − N Z − N P + D X P R = D V D <\displaystyle PVD-NZ-NP+DX_

На что обратить внимание в оценочной практике: при определении дохода от сдачи недвижимости в аренду необходимо соблюдать соответствие между ставкой аренды и базой для ее начисления. Ставке аренды за общую площадь соответствует общая площадь, за полезную площадь – полезная площадь. Полезная (арендопригодная площадь) – площадь объекта недвижимости, которая может быть сдана в аренду. Коэффициент арендопригодной площади здания – отношение площади, которую можно сдать в аренду, к общей площади здания

3.2. Действительный валовый доход

Действительный валовый доход (ДВД) – потенциальный валовый доход (ПВД) за вычетом потерь от недозагрузки, неплатежей арендаторов, а также с учетом дополнительных видов доходов.

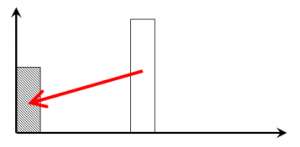

Связь ДВД с другими уровнями дохода от эксплуатации недвижимости описывается следующими формулами:

На что обратить внимание в оценочной практике: при определении дохода от сдачи недвижимости в аренду необходимо соблюдать соответствие между ставкой аренды и базой для ее начисления. Ставке аренды за общую площадь соответствует общая площадь, за полезную площадь – полезная площадь.

Полезная (арендопригодная площадь) – площадь объекта недвижимости, которая может быть сдана в аренду.

Коэффициент арендопригодной площади здания – отношение площади, которую можно сдать в аренду, к общей площади здания

3.3. Операционные расходы

Постоянные расходы – не зависят от загрузки объекта недвижимости (например, арендные или страховые платежи).

Переменные расходы – зависят от загрузки объекта недвижимости (например, оплата электроэнергии, затраты на уборку и т.п.).

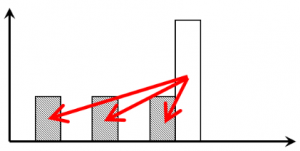

3.4. Чистый операционный доход

Чистый операционный доход (ЧОД) – действительный валовый доход от приносящей доход недвижимости за вычетом операционных расходов и расходов на замещение.

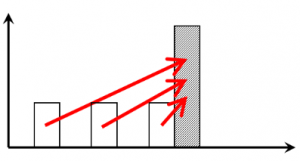

Связь ЧОД с другими уровнями дохода от эксплуатации недвижимости описывается следующими формулами: P V D − N P − N Z + D H P R = D V D <\displaystyle PVD-NP-NZ+DH_

D V D − O P − P Z = C H O D <\displaystyle DVD-OP-PZ=

3.5. Функции сложного процента

3.5.1. Сложный процент – модель расчета, при которой проценты прибавляются к основной сумме [вклада] и в дальнейшем сами участвуют в создании новых процентов.

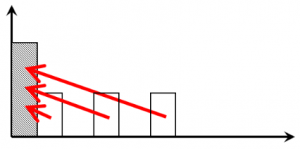

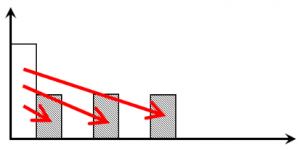

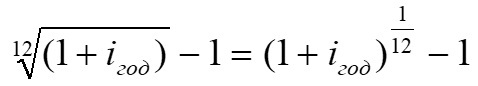

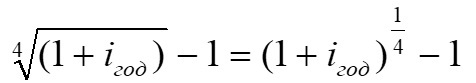

3.5.2. Шесть функций сложного процента (подразумевается, что платежи возникают в конце соответствующего периода):