чкд что такое в банке

Из чего складываются комиссионные доходы банков?

Какие виды доходов получают коммерческие банки, каким образом формируются комиссионные доходы, за какие услуги взыскиваются комиссии?

Виды доходов банка

Доходы любого коммерческого банка можно разделить на три части:

Порядка 80% всех доходов банка занимают процентные доходы, остальные 20% приходятся на дополнительные доходы.

Комиссионные доходы

Комиссионные доходы являются частью операционных доходов банка, они взыскиваются с юридических и физических лиц, индивидуальных предпринимателей, при предоставлении им следующих услуг:

Услуги производятся от имени и по поручению клиента банка. Платой за оказание услуги выступает комиссионное вознаграждение.

Величина комиссии может быть установлена в фиксированной сумме, которая зависит от расходов банка на оказание услуги. Наиболее распространено взыскание комиссии в зависимости от суммы производимой операции. Например, устанавливается комиссия в процентном отношении от суммы операции за перевод денежных средств на карту стороннего банка.

В последнее время удельный вес удерживаемых комиссий в общем объеме доходов постоянно растет. Это вызвано тем, что банки активно популяризируют дополнительные услуги, т. к. эти операции гарантируют получение стабильной прибыли. Банки постоянно ищут новые источники, способы и возможности получения комиссионных доходов. Вводятся комиссии за продажу услуг и товаров партнеров, которые не связаны с банковской деятельностью, запускаются совместные проекты с мобильными операторами и т. д.

К сведению. Услуги по предоставлению банковских гарантий имеют более низкий риск, чем выдача кредитов на крупные суммы. Услуги по расчетно-кассовому обслуживанию, валютнообменным операциям, осуществлению переводов, вообще не несут рисков для банка.

В настоящее время в общем составе комиссионных доходов, основную часть занимают доходы от РКО и от обслуживания пластиковых карт (более 50%). Комиссии за услуги по продаже страховых продуктов достигают 25%, а комиссии за валютнообменные операции до 10%.

Финансовая сфера

На комиссионном распутье

О непроцентных доходах в эпоху перемен

Генеральный директор компании Mplace

Рынок финансовых услуг меняется вместе с изменением поведения потребителей. Это создает новые угрозы и возможности. Комиссионные доходы являются критичной статьей выручки финансовых институтов. При этом даже у небольших банков благодаря цифровым технологиям, агрессивному выходу в новые сегменты и направления появляется возможность стать успешнее крупных банков в прорывных технологиях и предложениях рынку.

Почему тема комиссионных доходов для банка становится более актуальной в период перемен? Мы видим очевидные тенденции:

Подробнее о тенденциях

Падение ВВП и располагаемых денежных доходов россиян

Всемирный банк прогнозирует падение ВВП России в 2020 году на 6%, до 11-летнего минимума. Как сообщает ТАСС, по итогам 2020 года совокупное потребление домохозяйств сократится на 4,9%.

ЦБ в июле сузил диапазон прогнозной динамики сокращения ВВП до минус 4,5–5,5% в 2020 году (в апреле ЦБ прогнозировал падение ВВП на 4–6%).

Минэкономразвития ожидает сокращения ВВП по итогам текущего года на 4,8%. Официальный макропрогноз ведомства до сих пор не утвержден.

Вместе с тем реальные располагаемые денежные доходы россиян во втором квартале 2020 года упали на 8% в годовом выражении, что является рекордным сокращением с 1999 года.

Дефляция, ставка рефинансирования ЦБ, ставки по вкладам

Ставка рефинансирования с 27 июля составляет 4,25%. Главный экономист Альфа-Банка Наталия Орлова заявила, что к концу года ключевая ставка составит 3,75%. Средняя ставка по вкладам уже упала ниже 4%. Росстат на неделе с 4 по 10 августа впервые зафиксировал дефляцию, впервые за 2020 год падение цен составило 0,1%.

Во втором квартале 62% банков столкнулись с оттоком вкладов, пишет Frank Media. Объем вкладов населения уменьшился в 243 банках, что составляет 62% общего количества банков. В первом квартале отток вкладов был у 40% банков.

Кредиты: ренессанс ипотеки

В июне ЦБ сообщал, что темпы кредитования вернулись к докризисным. Основной вклад внесла ипотека: ипотечный портфель крупнейших банков увеличился в июне на 1,5%, в то время как объем потребительских кредитов вырос на 0,7%. Ипотека восстанавливается быстрее остальной розницы. Росту ипотечного кредитования способствуют госпрограмма льготной ипотеки по ставке 6%, а также снижение ставок. Объем выданных ипотечных кредитов в 2020 году составит 2,8–3 трлн рублей. Если будут вторая волна COVID-19 и более мягкие карантинные ограничения, ставка может снизиться сильнее, а объем выданных ипотечных кредитов составит 2,6–2,7 трлн рублей.

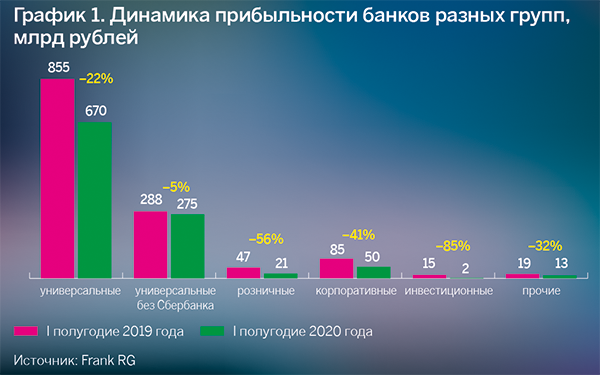

Прибыль банковского сектора и резервы

Прибыль за первое полугодие 2020 года оказалась ниже, чем за первое полугодие 2019 года из-за результатов апреля и мая, подчеркивается в обзоре Frank Media. Прибыль розничных банков в первом полугодии 2020 года упала на 56%, до 21 млрд рублей.

Самыми прибыльными стали Сбербанк, который заработал 395 млрд рублей, Альфа-Банк (95 млрд рублей) и ВТБ (54 млрд рублей).

Прибыль банков упала из-за ухудшения качества активов, что заставило их доформировать резервы. Сбербанк за первое полугодие нарастил резервы по потребительским кредитам на 42%, до 265,1 млрд рублей, по сравнению с резервами в конце 2019 года. Резервы по корпоративным кредитам за то же время выросли на 13%, до 944,3 млрд рублей. Резервы по ипотеке сократились на 10%, до 72,4 млрд рублей.

О комиссионных доходах

В июле на онлайн-конференции «Комиссионные доходы банков» Дмитрий Тарасов из Россельхозбанка предоставил расчеты, согласно которым в 2019 году чистая комиссионная маржа для топ-33 банков России выросла с 1,59 до 1,64%, в то время как чистая процентная маржа не изменилась.

Таблица 1. Динамика роста чистой комиссионной маржи у топ-33 банков

Доходность работающих активов, трлн рублей

Чистый операционный доход (ЧОД), трлн рублей

Чистый комиссионный доход (ЧКД), трлн рублей

Чистая комиссионная маржа, %

Чистая процентная маржа, %

При этом несколько количественных эффектов привели к снижению доли чистого комиссионного дохода к чистому операционному доходу: ускорился рост работающих активов, снизилась стоимость привлеченных средств, снизилась доля неработающих активов.

Сколько же нужно и можно комиссионного дохода?

Ответ хорошо иллюстрируется графиком отношения чистого комиссионного дохода (ЧКД) к операционным расходам (ОР) для тех же топ-33 российских банков в 2018 и 2019 годах. Средняя величина для банковской системы России составляет 56% (благодаря в первую очередь весу Сбербанка). Но медиана составляет 38%, а банкам с показателями ниже 30% и неблагоприятной динамикой сползания вправо вниз рекомендуется искать источники роста комиссионного дохода.

Одним из таких источников, очевидно, являются инвестиционные продукты. Тем более что цифровые технологии снижают порог входа для физических лиц, а падение ставок по вкладам, госпрограммы поддержки (ИИС), увеличение налогообложения состоятельных граждан и активная реклама вместе стимулируют рост спроса к инвестиционным инструментам, резко расширяя поле комиссионных услуг.

В качестве хорошего примера активного роста можно привести свежие результаты второго квартала 2020 года, продемонстрированные Тинькофф банком. В частности, «сервис “Тинькофф Инвестиции” продемонстрировал блестящие результаты с ростом выручки до 1,6 млрд рублей — в 10,5 раз к предыдущему году и на 87% к предыдущему кварталу».

В пресс-релизе банка отмечается, что благодаря росту клиентской базы (+1 млн клиентов по брокерским счетам и +1,7 млн клиентов по кредитным продуктам) и последовательной работе по монетизации направления деятельности Тинькофф банка, не связанные с кредитованием, демонстрируют стабильно высокие показатели — их доля в структуре выручки сейчас составляет 37%. Комиссионные доходы во втором квартале покрыли 80% операционных расходов группы «Тинькофф» (10,2 млрд/12,9 млрд).

Очевидно, что показатели «Тинькофф» как цифрового банка с развитой экосистемой и «суперапом» демонстрируют риски для комиссионных доходов банков, которые менее активны в цифровизации и создании экосистем.

Еще один источник роста комиссионных доходов появился с подключением 28 мая 2020 года Сбербанка к Системе быстрых платежей (СБП). Если с февраля 2019 года по июль 2020-го через СБП было проведено около 19,7 млн операций почти на 167,3 млрд рублей, то общий объем переводов в СБП в июле составил уже более 50 млрд рублей. В случае сохранения июльских темпов роста в перспективе года объем переводов через СБП может сравняться с объемом карточных переводов (около 3 трлн рублей в месяц) и дать существенный прирост комиссионных доходов для активных банков даже с учетом сегодняшних ограничений на такие переводы (0,5% для суммы от 100 тыс. рублей в месяц).

Невозможно обойти стороной и недавно объявленное слияние «Халвы» с «Совестью». Это объединение имеет прямое отношение к теме комиссионных доходов, так как именно непроцентные доходы лежат в основе конкурентоспособности такой карты рассрочки по отношению к «классическим» кредитным картам. Подобная структура доходности, вместе со встроенными элементами, свойственными программам лояльности, позволяет не только давать пользователю дополнительные выгоды в виде более длинного грейс-периода и низких ставок, но и экономить на привлечении новых клиентов за счет растущего числа офлайн-партнеров программы. Благодаря такой интересной бизнес-модели Совкомбанк в первом квартале занял седьмое место на рынке кредитных карт и второе место среди топ-10 банков по абсолютному приросту портфеля, достигнув 2,8% рынка.

Кто еще конкурирует на этом рынке?

На рынок комиссионных доходов также стремятся выйти финтех-компании, телеком-операторы, ретейлеры — компании, которые не подвергаются затратному регулированию и много обещают клиентам в своих широких рекламных каналах.

Цифровая экосистема растет и дает возможность даже небольшим банкам вполне успешно конкурировать с лидерами отрасли

Банкам для сохранения своих позиций и наращивания комиссионных доходов необходимо внимательно следить за потребительскими трендами, пора переключаться от продуктоцентричности к клиентоориентированности. Не надо бояться предлагать лучшие решения не только из своего портфеля предложений, но и из предложений партнеров, получая за это комиссионное вознаграждение и повышая лояльность своего клиента. В этой связи развивающееся цифровое пространство дает возможности примерить на себя и другие роли, например, провайдера платформы, которая собирает и поставляет данные для участников, или агрегатора спроса, помогающего делать более удобный выбор, или поставщика лучших решений, агрегатора предложений, предлагающего лучшие продукты и услуги. Вариантов много.

Цифровая экосистема растет и дает возможность даже небольшим банкам вполне успешно конкурировать с лидерами отрасли, отбирая у них клиентов и собирая комиссионные доходы.

Кто смотрит в начавшийся год с оптимизмом, или Что дает свободу в управлении кредитным риском

Как всегда, после кризиса, когда наступает жесткий дефицит капитала, слышны заклинания: «Мы больше не хотим принимать кредитный риск, мы переориентируемся на комиссионные». Мы уже как-то обсуждали правильные измерители для достижения этой стратегической цели. Очевидно, что доля в чистом операционном доходе (ЧОД) совсем не годится для этой цели.

Когда процентный доход сжимается, отражая проблемы с доходностью (или качеством — долей NPL) активов или стоимостью пассивов, доля чистого комиссионного дохода (ЧКД) в ЧОД и так растет сама по себе. Но это не отражает правильно ни усилий по наращиванию ЧКД, ни ситуации со структурой доходов. Правильным измерителем является ЧКД, отнесенный к работающим активам (или привлеченным средствам, это практически все равно, особенно для универсальных банков).

Сегодня выявляется вторая, но не менее значимая роль этого показателя. Она проявляется в сопоставлении с показателем ЧКД/ОР, где ОР — операционные расходы. Финансовое толкование этого показателя — насколько банк способен покрывать текущие расходы за счет комиссионных операций, не связанных с кредитным риском. Другая интерпретация — насколько он зависим от колебаний процентной маржи, уровня процентных ставок, стоимости ресурсов и вообще, насколько остро необходимо банку принимать в существенных масштабах кредитный риск для покрытия своих текущих расходов.

Комментируя результаты работы Сбербанка России по РСБУ за 2016 год, заместитель председателя правления Сбербанка Александр Морозов сказал: «Важнейшим итогом 2016 года считаю повышение эффективности: улучшение отношения расходов к доходам до 35,7% и увеличение покрытия операционных издержек чистым комиссионным доходом до 62%. В совокупности это существенно снижает чувствительность банка к возможному сокращению маржинальности банковского бизнеса и позволяет нам с оптимизмом смотреть в 2017 год». Мы решили посмотреть, какие еще банки могут смотреть с оптимизмом в 2017 году.

Для исследования мы отобрали 80 крупнейших банков по размеру средних работающих активов за три квартала 2016 года (отсечка пришлась на 82 млрд рублей). Результаты расчетов приведены в диаграмме.

Она проста для интерпретации.

Диаграмму делят на четыре неравных прямоугольника средние показатели по банковской системе (без Сбербанка России): покрытие комиссионным доходом операционных расходов на уровне 39,6% и комиссионная доходность активов, измеренная как ЧКД/средним работающим активам в размере 0,69%.

Верхний левый прямоугольник : счастливчики.

В нем находятся счастливые банки, которые в меньшей степени зависят от процентного дохода в части покрытия издержек. Причина может быть в очень эффективном управлении издержками, либо оптовых источниках наращивания активов (работа с крупными корпоративными клиентами). При этом у них наблюдается низкий уровень получения комиссионных доходов с единицы активов. Это означает, что если они поставят себе стратегическую задачу наращивания комиссионных доходов, то смогут получать их еще больше (при условии контроля расходов).

Верхний правый прямоугольник : зона победителей.

Они не только покрывают большую часть издержек комиссионным доходом, но обладают высокой компетенцией по превращению клиентских отношений в форме размеров активов в высокий уровень комиссионных доходов. Мы видим здесь банки с рекордными показателями. Отрадно, что это не только нишевые банки, но и довольно крупные представители банковской системы.

Нижний правый прямоугольник : эффективно работающие банки.

Банки этой зоны эффективно работают в области получения трансформации клиентских отношений в комиссионные доходы, но уровень этих доходов невелик в сравнении с высокими операционными издержками. Возможное наращивание баланса или жесткий контроль издержек может вывести эти банки из проблемной зоны.

Нижний левый прямоугольник : сложная зона.

Эти банки представляет собой довольно сложную зону. Банки в этой зоне, как правило, имеют значительные издержки, но зато эффективно привлекают клиентские средства для наращивания активов. Однако они пока не способны дополнить эту компетенцию способностью наращивать объемы комиссионных услуг своим клиентам. Иными словами, отношения с клиентами не превращаются у них в значимый уровень комиссионных доходов. Это вынуждает их ориентироваться на процентный доход, что увеличивает их кредитные риски и потребность в капитале.

Таким образом, показатель способности банка покрывать текущие расходы за счет комиссионных доходов становится стратегическим показателем на время преодоления последствий кризиса. Он не только отражает способность банка диверсифицировать источники дохода, «продавая» своим клиентам не одни только депозиты и кредиты, но и его способность активно управлять уровнем принятия кредитного риска и независимость его финансовых результатов от динамики процентной маржи на рынке. Это особенно важно в условиях быстрого сокращения инфляции и, как следствие, общего уровня процентных ставок.

Банки в пандемию нарастили долю комиссионных доходов

У Альфа-Банка и других отношение комиссионных доходов к процентным превысило 50%

Доля комиссионных доходов банков по отношению к процентным превысила 40% в 2020 году, подсчитало Национальное рейтинговое агентство (НРА) по просьбе Frank Media. По данным Frank RG, из топ-30 розничных банков у 5 банков это соотношение уже больше 50%.

Детали. В пандемию значение комиссионных доходов в структуре доходов банков заметно выросло, отмечает НРА в комментарии к расчетам. Соотношение чистых комиссионных доходов (ЧКД) к чистым процентным доходам (ЧПД) на начало 2019 года составляло 37%, а на начало 2020 — уже 45%. Затем показатель снизился до 40%, но к концу 3 квартала вновь начал расти и достиг 42%.

По расчетам Frank RG, из топ-30 банков по объему розничного кредитного портфеля на 1 октября соотношение ЧКД к ЧПД выше 50% было у 5 банков: Альфа-Банка (68%), Почта Банка (63%), МТС Банка (60%), Россельхозбанка (56%) и ОТП Банка (57%).

Мнения экспертов. Банки не могут рассчитывать на прежний доход от розничного кредитования из-за падения реальных располагаемых доходов населения (снизились на 4,3% за 9 месяцев) и ключевой ставки до исторического минимума, поэтому они смещают фокус в сторону комиссионных доходов, поясняет старший аналитик банковских рейтингов НРА Надежда Караваева. Доходы от брокерских услуг населению во 2 квартале выросли в 2,4 раза, а в целом по итогам 9 месяцев комиссионные доходы банков выросли на 11% к аналогичному периоду 2019 года, указано в комментарии НРА.

По словам аналитика S&P Романа Рыбалкина, рост комиссионных доходов определяют несколько факторов: рост доли безналичных платежей в расчетах при поддержании достаточно высоких ставок эквайринга и взрывной рост спроса на брокерские услуги при одновременном сокращении уровня процентных ставок и процентной маржи. Снижение процентной маржи на фоне снижения процентных ставок также ведет к более высокой доле комиссионных доходов в общей структуре доходов сектора, отмечает эксперт. В зависимости от структуры бизнеса и регулирования комиссионные доходы, по оценке эксперта, могут составлять и 40% к чистому процентному доходу, как в Японии, и свыше 55%, как во Франции (против примерно 30% в России в 2019 году).

Доля выдающих ипотеку банков

Гендиректор Frank RG Юрий Грибанов называет увеличение значимости комиссионных доходов в структуре доходов хорошим трендом для банков. «Это безрисковые доходы — они не могут быть задним числом уменьшены через формирование резервов по требованию ЦБ. Рост комиссионного бизнеса — это одна из ключевых целей для всех банков. Развитие экосистем — это часть стратегии борьбы за комиссионный бизнес», — объясняет эксперт. Он считает, что процентная маржа продолжит падать: «процентный доход на низких ставках не может быть высоким». «Российский банковский бизнес медленно мигрирует к европейской реальности с рентабельностью капитала 1-2%. Те, кто не научится генерировать комиссионный доход, не смогут зарабатывать», — заключает Грибанов.

Контекст. Ранее Эксперт РА обратило внимание на резкое увеличение комиссионных доходов банков от продажи страховок. По просьбе Frank Media эксперты агентства подсчитали их динамику в коронакризисные кварталы: в 3 квартале доходы от продажи страховок выросли на 22% до 26,1 млрд рублей. Темп прироста превысил докризисные: в 3 квартале 2019 года объем комиссий от продажи страховок рос на 10%. Директор отдела рейтингов кредитных институтов Эксперт РА Людмила Кожекина объяснила рост комиссий реструктуризацией кредитов населению по собственным программам банков, которые зачастую требуют наличия страховки.

Зачем вам об этом знать. Увеличение доли комиссионных в структуре доходов банков — важный тренд. Он продолжится и после пандемии, учитывая стремление банков создавать экосистемы и зарабатывать не только на традиционных банковских продуктах.

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_media) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

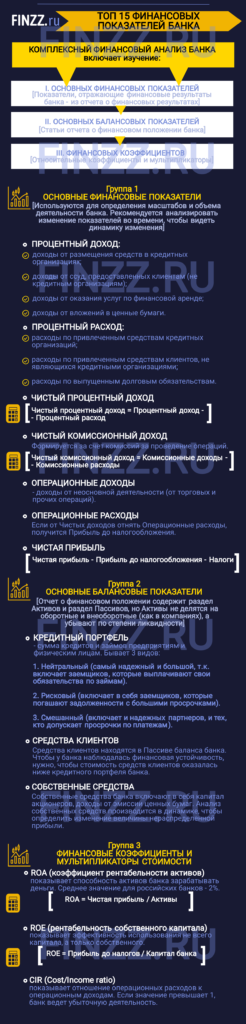

ТОП 15 финансовых показателей банка

Для того, чтобы инвестировать в акции или облигации банка без финансового анализа не обойтись. Финансовый анализ отчетности банка отличается от финансового анализ компании. Мы выделили 15 показателей для анализа банковской отчетности. Для того чтобы провести комплексный финансовый анализ банка мы выделили 3 группы:

В первой группе собраны показатели, отражающие финансовые результаты банка, которые можно найти в одноименном отчете. Во второй рассматриваются статьи отчета о финансовом положении кредитной организации. А третья группа – это относительные коэффициенты и мультипликаторы.

Далее более детально рассмотрим показатели из этих групп.

Инфографика: ТОП 15 финансовых показателей банка

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Группа 1. Основные финансовые показатели

Начнем финансовый анализ банка с анализа отчета о финансовых результатах. Этот отчет похож на отчет о прибылях и убытках, которые формируют компании.

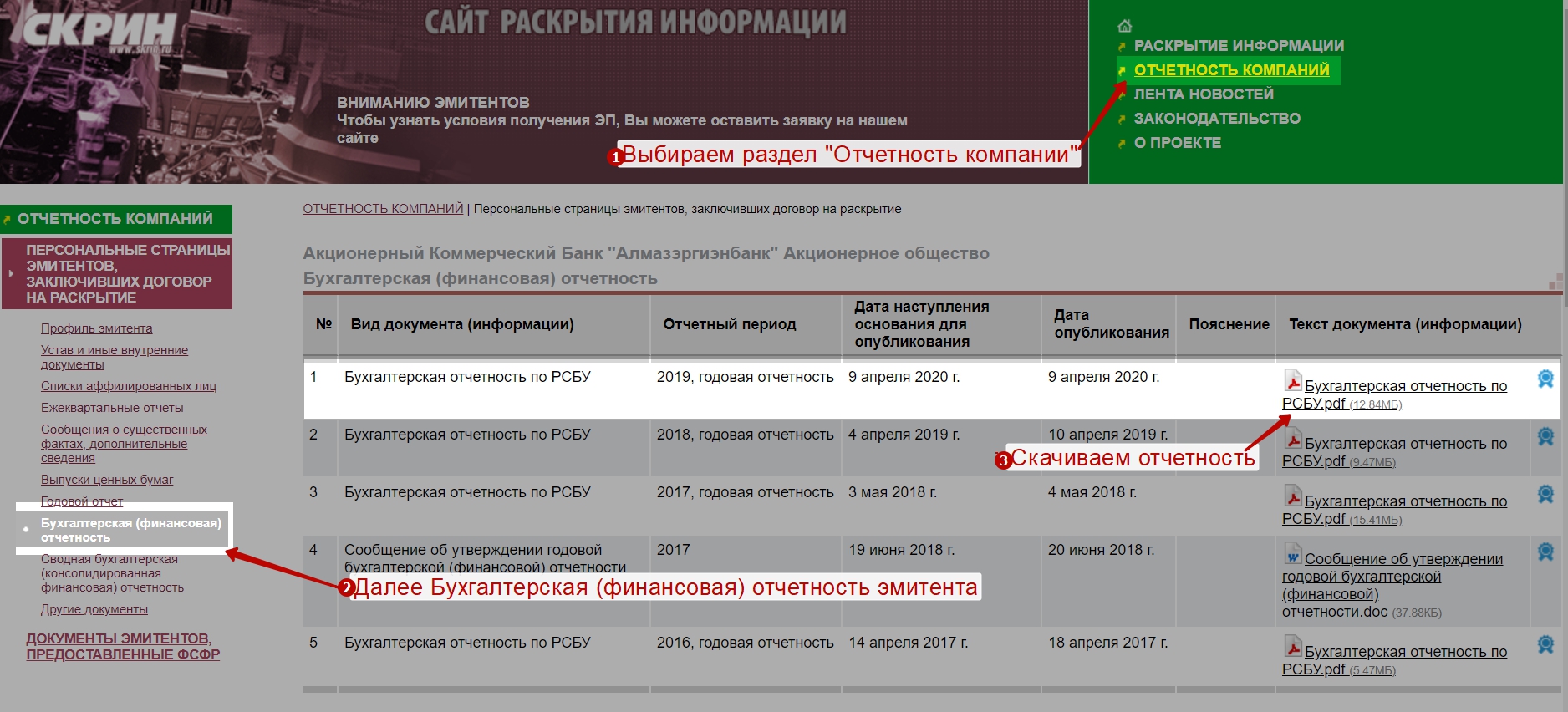

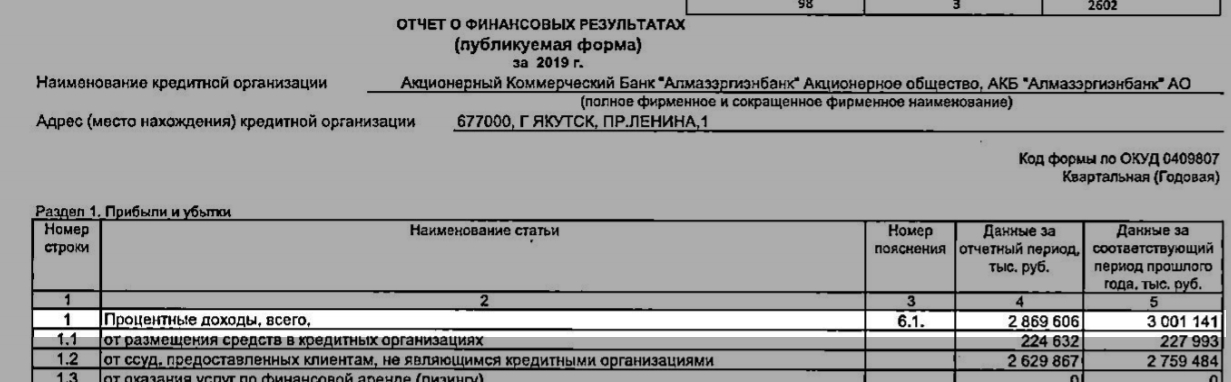

В качестве примера будем рассматривать отчетность АКБ «Алмазэргиэнбанк». Возьмем ее с сервиса раскрытия информации disclosure.skrin.ru.

Пример поиска финансовой отчетности банка на сайте disclosure.skrin.ru

Процентный доход

Доходы банковской деятельности заключаются выдаче займов и кредитов предприятиям и физическим лицам. Отсюда основные доходы банка составляют процентные платежи по кредитам и займам.

В строке 1 отчета о финансовых результатах мы видим главный источник дохода банка – «Процентные доходы». Их увеличение показывает улучшение финансового состояния организации.

Как можно заметить Процентные доходы могут быть от:

Процентные доходы банка в балансе

В нашем примере доход у банка «Алмазэргиэнбанк» сократился с 3 001 141 тыс. руб. до 2 869 606 тыс. руб.

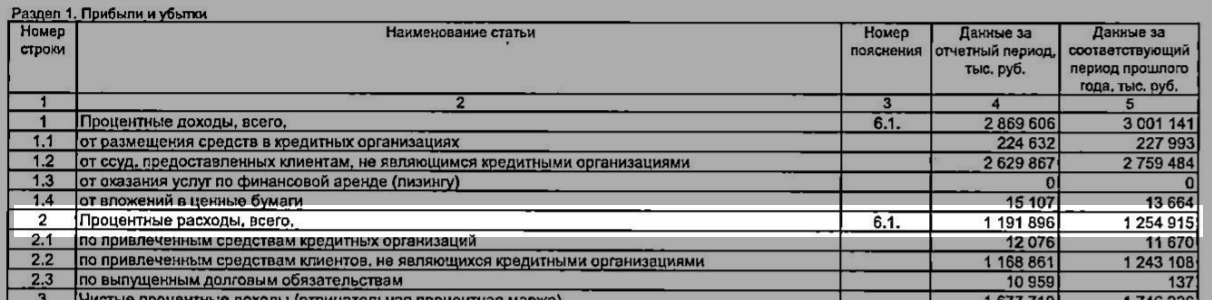

Процентный расход

Расходы банка складываются от привлечения денежных средств от предприятий и физических лиц, т.е. основные расходы – это выплата процентов по депозитам

Процентные расходы состоят из:

Расходы у анализируемого банка также сократились с 1 254 915 тыс. руб. до 1 191 896 тыс. руб.

Процентный расход банка

Чистый процентный доход

Разница между Процентным доходом (стр. 1) и Процентным расходом (стр. 2) формирует Чистый процентный доход (стр. 3).

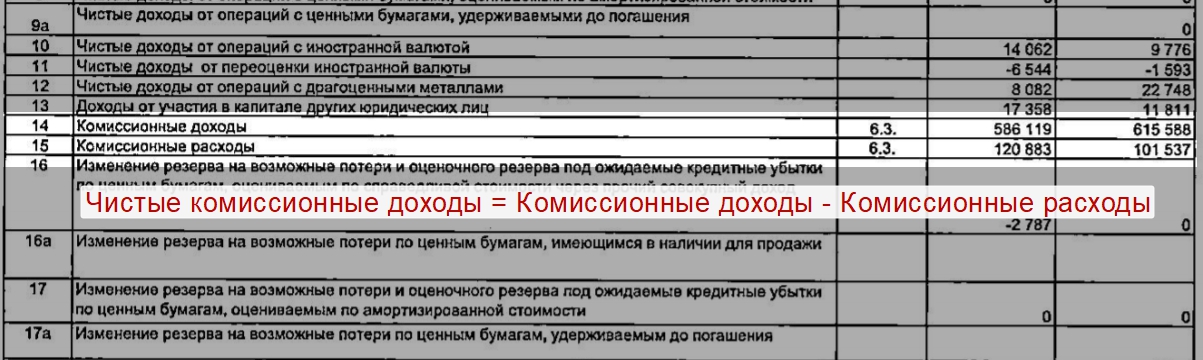

Чистый комиссионный доход

Комиссионные доходы не относятся к процентным доходам и получаются от комиссий за проведение операций. В общей структуре доходов банка могут доходить до 30%.

Формула расчета чистого комиссионного дохода = Комиссионные доходы – Комиссионные расходы.

Являются одной из составляющих чистого операционного дохода банка.

Пример расчета чистого комиссионного дохода банка

В нашем примере Чистые комиссионные доходы = 586 119 – 120 883 = 465 236 тыс. руб.

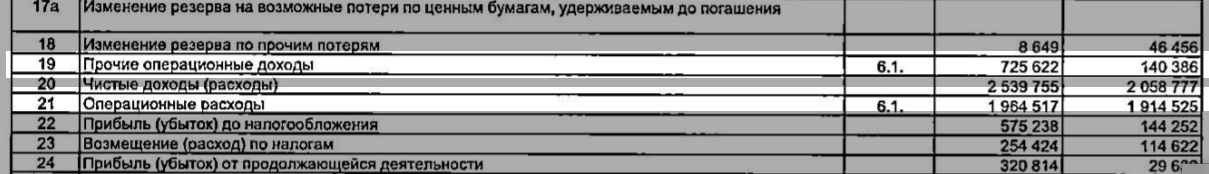

Операционные доходы

Помимо доходов от основной деятельности у банка есть доходы и расходы от предоставления прочих услуг населению и бизнесу, а также от инвестиционной деятельности. Результаты от торговых и прочих операций формируют операционные доходы банка.

Операционные доходы и расходы банка

Для банка АКБ «Алмазэргиэнбанк» операционные доходы и операционные расходы были соответственно равны 725 622 тыс. руб. и 1 964 517 тыс. руб.

Операционные расходы

Далее смотрим операционные расходы. Если из Чистых доходов (стр.20) отнять Операционные расходы (стр.21), то мы получим Прибыль до налогообложения (стр.22).

Чистая прибыль

Чистая прибыль (стр.24) заключительный показатель, который мы получим, отняв налог из Прибыли (убыток) до налогообложения.

Расчет чистой прибыли банка

В нашем примере у банка чистая прибыль выросла с 29 630 тыс. руб. до 320 814 тыс. руб.

Абсолютные показатели, которые мы рассмотрели полезно использовать для определения масштабов и объема деятельности банка. Рекомендуется анализировать изменение этих показателей во времени, чтобы видеть динамику изменения.

Группа 2. Основные балансовые показатели

В этом блоке мы продолжим анализ баланса банка и перейдем к рассмотрению статей отчета о финансовом положении кредитной организации. Отчет о финансовом положении содержит два основных раздела Активы и Пассивы.

Активы не делятся на оборотные и внеоборотные, как это делается в отчетности компаний, а убывают по степени ликвидности.

Кредитный портфель

Состоит из суммы кредитов и займов предприятиям и физически лицам. Выделяют три вида кредитных портфелей банка:

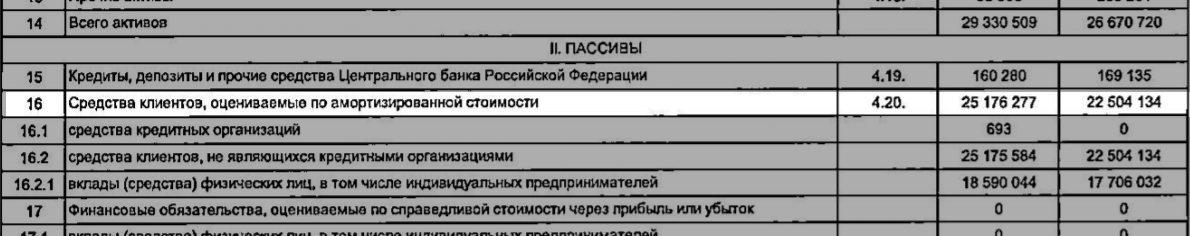

Средства клиентов

В Пассиве баланса банка находятся Средства клиентов (стр.16). В нашем примере за последний период Средства клиентов составили 25 176 277 тыс. руб.

Средства клиентов банка в отчетности

Для того, чтобы у банка была финансовая устойчивость необходимо чтобы стоимость средств клиентов была ниже кредитного портфеля банка.

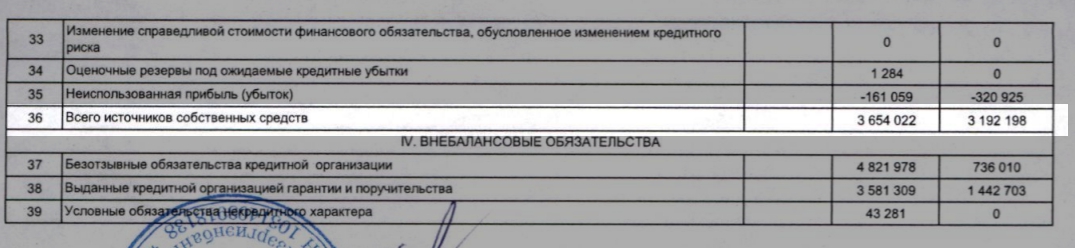

Собственные средства

Капитал банка (собственные средства) один из ключевых показателей финансовой устойчивости банка. Анализ собственных средств производится в динамике для определения изменения величины нераспределенной прибыли.

Собственные средства банка (стр.36 в балансе) включают в себя капитал акционеров, доходы от эмиссии ценных бумаг.

Собственные средства банка в финансовой отчетности

В нашем примере Собственные средства банка равны 2 654 022 тыс. руб. за последний отчетный период.

Группа 3. Финансовые коэффициенты и мультипликаторы стоимости

Последний третий блок показателей оценки банковской отчетности состоит из различных относительный показателей (коэффициентов).

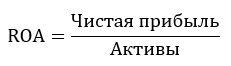

Начнем с коэффициента рентабельности активов ROA (Return on Assets), который показывает способность активов банка зарабатывать деньги.

Формула расчета ROA банка

Для нашего банка значение ROA будет следующая = стр.26/стр.14 = 320 814 тыс. руб. / 29 330 509 тыс. руб. = 0,01, что означает ROA=1%.

Коэффициент показывает прибыльность операций банка. Чем выше значение, тем топ-менеджмент банка более эффективен в своих управленческих решениях. По данным агентства S&P среднее значение ROA для российских банков – 2%.

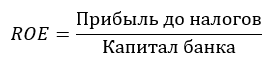

Следующий важный показатель эффективности работы банка – рентабельность собственного капитала ROE (Return on Equity). Он показывает эффективность использования не всего капитала, а только собственного.

Формула расчета ROE банка

Для нашего банка значение ROE по балансу будет следующее = стр.22 – стр.36 = 575 238 тыс. руб. /3 654 022 тыс. руб.= 0,15, что означает ROE = 15%. По данным агентства S&P среднее значение ROE для российских банков 17%.

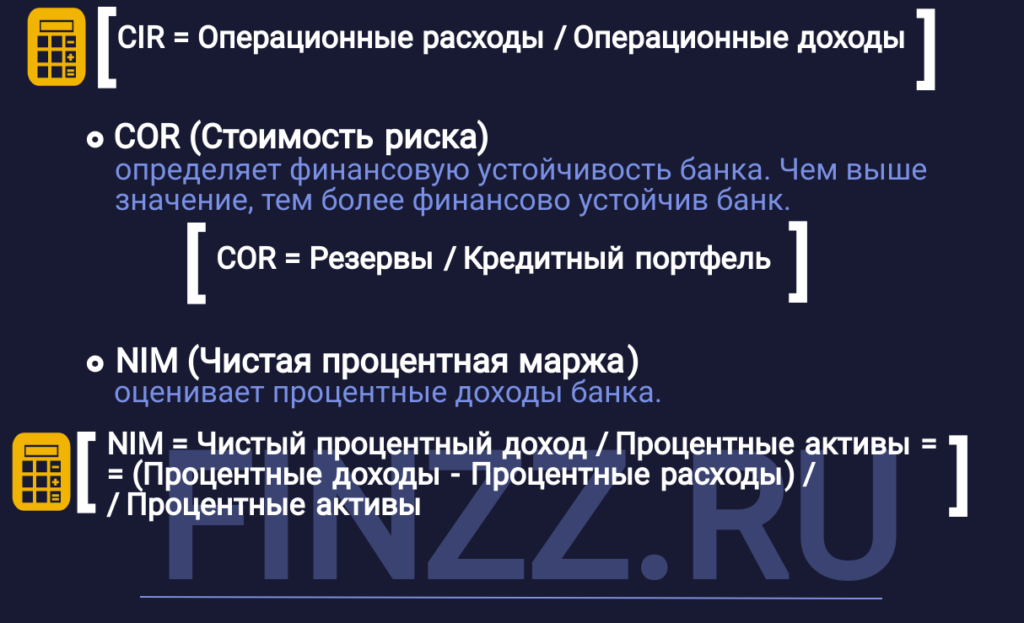

CIR (Cost of Income Ratio) – коэффициент, представляющий отношение операционных расходов к операционным доходам.

Формула расчета

В нашем примере CIR = стр.21/стр.стр.19 = 1 964 517 тыс. руб. / 725 622 тыс. руб.= 2,7

При значении показателя больше 1 можно сделать вывод, что банк ведет убыточную деятельность.

COR (Cost of Risk, Стоимость риска) – коэффициент, который определяет финансовую устойчивость банка.

Формула расчета

Чем выше значение показателя, тем ниже финансовая устойчивость.

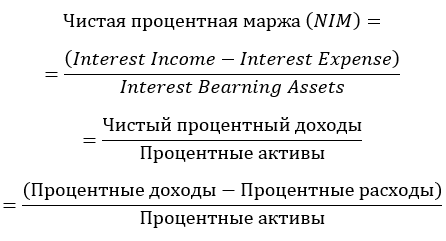

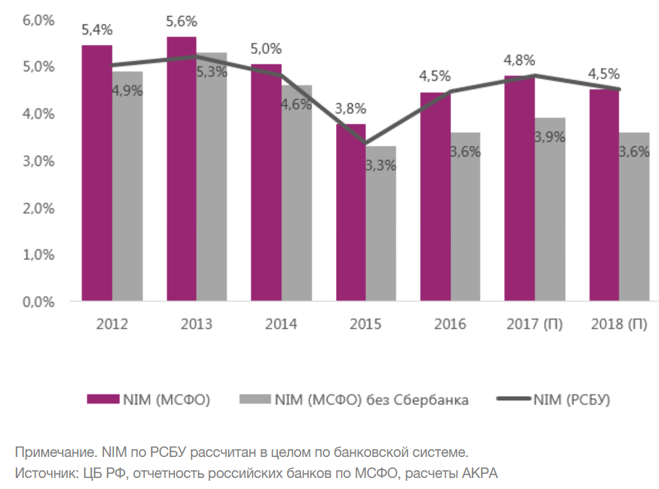

NIM (Net Interest Margin, Чистая процентная маржа) – финансовый коэффициент, который оценивает процентные доходы банка. Чистая процентная маржа является разницей Процентных доходов с Процентными доходами (Чистый Процентный доход) деленная на активы банка. Иногда называют Доходностью по процентным активам.

Формула расчета

Коэффициент полезно использовать для сравнения эффективности деятельности разных банков, так как сравнение Чистой процентной доходности не всегда корректно.

Расчет NIM по РСБУ

По данным S&P показатель чистой процентной маржи для российских банков составил около 6% в 2010 году, а 2015 году уменьшился до 3,8%.