букбилдинг облигаций что это

ПРОЦЕСС

РАЗМЕЩЕНИЯ

«Справедливая оценка первичного выпуска облигаций возможна только в дату размещения, поскольку на конъюнктуру рынка влияет большое количество факторов.»

ГЛАВА 2. СПОСОБЫ ПЕРВИЧНОГО РАЗМЕЩЕНИЯ

Организатор находится в постоянном диалоге с эмитентом и инвесторами, обращая внимание на факторы привлекательности сделки, уточняя интерес, выявляя необходимость предоставления дополнительной информации. Справедливая оценка возможна только в дату размещения (здесь и сейчас), поскольку на конъюнктуру рынка влияет очень большое количество факторов и предугадать, какой из них может сыграть/не сыграть негативную (или, наоборот, позитивную) роль в конкретную дату, крайне затруднительно.

1. Аукцион

Аукцион по цене размещения

Аукционы по цене первичного размещения крайне редки и применяются в субфедеральном/муниципальном сегменте. При данном способе предполагается, что ставка купона определена (в том числе может указываться в эмиссионной документации), а актуальная доходность регулируется ценой размещения. Цена может быть равна, выше или ниже номинальной стоимости облигаций.

Аукцион по ставке купона

До момента изменения законодательства в 2008–2009 годах размещения проводились исключительно в формате аукциона по ставке купона, букбилдинг не был предусмотрен нормативной базой.

Такое размещение выглядит следующим образом.

До окончания аукциона инвестор имеет право изменить свою заявку (как по объему, так и по ставке), отозвать ее и выставить заново.

2. Эмитент получает итоги аукциона (итоговую ведомость) от Биржи или онлайн от своего организатора, так как заявки выставляются в системе торгов Биржи в адрес организатора.

3. Эмитент принимает решение о ставке купона (ставке отсечения) на основании итогов аукциона, при этом:

Иными словами, в случае если инвестор заинтересован в покупке бумаги в значимом объеме, он должен быть готов уступать по ставке купона (или изначально указать низкую ставку в своей заявке, или переставить заявку в ходе аукциона).

Если эмитент принял решение по ставке отсечения и при этом объем заявок по такой ставке недостаточен для размещения всего выпуска в рамках основной сессии (до 13.00), то инвесторы могут приобрести облигации данного выпуска на дополнительной сессии. Размещение может проходить в течение нескольких дней, при условии что такая опция предусмотрена эмиссионной документацией. При размещении более одного дня инвесторы при покупке облигаций в последующий(-ие) день (дни) уплачивают накопленный купонный доход (далее – НКД).

Важно отметить, что при аукционном типе размещения эмитент обязан удовлетворять заявки инвесторов по правилу наименьшей ставки. Это означает, что объем размещения может быть сформирован всего несколькими или даже одним инвестором (если такой инвестор выставляет заявку с наименьшей ставкой на полный объем займа). Вне зависимости от числа участников аукциона, эмитент не имеет возможности изменить очередность и продать облигации, кому сочтет правильным. Таким образом, выпуск может иметь как широкую дистрибуцию (к чему стремится большинство заемщиков в рыночных транзакциях), так и ограниченную, что может быть не слишком позитивно для эмитента.

2. Формирование книги заявок (букбилдинг)

Данный способ размещения получил широкое распространение в 2009 году и с тех пор активнейшим образом используется в практике.

Суть его состоит в том, что ставка купона определяется до даты начала размещения, а в саму дату размещения инвесторы выставляют заявки по единой ставке и тем объемом, который им аллоцирован эмитентом. То есть, в отличие от аукциона по ставке купона, заемщик знает результаты своего размещения и состав инвесторов.

Особенности построения книги заявок

В начале размещения организатор рекомендует указывать индикативный диапазон купона выше справедливого ценообразования. Это связано с поправкой на возможную волатильность рынка. Справедливая оценка возможна только в дату размещения (здесь и сейчас), поскольку на конъюнктуру рынка влияет большое количество факторов и предугадать, какой из них может сыграть/не сыграть негативную (или, наоборот, позитивную) роль в конкретную дату, крайне затруднительно. Поэтому организатор предлагает «заложиться» на худший случай (подготовиться к возможному неблагоприятному развитию событий) и отрегулировать ценообразование в дату формирования сделки.

3. Процесс понижения ставки купона в ходе аукциона/букбилдинга

1. Организатор (организаторы) направляет(-ют) эмитенту текущую книгу заявок (при букбилдинге ). Если организаторов несколько, то перед отправкой эмитенту осуществляется сверка всех позиций. После этого организатор, назначенный эмитентом действовать также в качестве агента по размещению, направляет сверенную книгу эмитенту.

2. Если заявленный объем в торговой системе Биржи /книге, по мнению организатора, дает основания для снижения диапазона и эмитент акцептует предлагаемую стратегию, то рынку анонсируется новый диапазон (делается соответствующая рассылка).

Таких итераций до момента окончания аукциона/закрытия книги заявок может быть несколько. После первого понижения ценового диапазона организатор наблюдает, насколько комфортно инвесторам переставлять свои заявки в новом ориентире (т. е. отслеживает ситуацию на предмет того, согласны ли инвесторы с тем, что ставка купона для эмитента должна быть ниже), и, исходя из получаемой информации, формирует последующие шаги эмитента. Как правило, второй-третий раунды понижений проходят достаточно безболезненно. Если формирование книги в новом диапазоне начинает идти с трудом (инвесторы уменьшают объемы своих заявок, частично остаются в предыдущем ориентире, берут длительные паузы на обдумывание), это является сигналом того, что ценообразование очень близко/достигло справедливой оценки и дальнейшие попытки понижения могут привести к существенной потере спроса и книги как таковой.

Если при аукционе инвестор выставляет заявку, подкрепленную денежными средствами (DVP, Delivery versus payment – поставка против платежа), то в букбилдинге эмитент делает предложение инвесторам о заключении предварительных договоров купли-продажи ценных бумаг, которые приобретают статус основных в дату начала размещения.

3. Инвестор направляет эмитенту оферту о приобретении ценных бумаг (ее вид раскрывается эмитентом в форме существенного факта на этапах эмиссии) с указанием объема и ставки.

4. Эмитент, в свою очередь, по факту закрытия книги заявок и принятия соответствующих решений должен направить инвестору акцепт заявки с указанием объема аллокации.

На практике заявки подаются посредством электронной почты/ системы Bloomberg/ специального программного обеспечения, что существенным образом ускоряет и упрощает процесс формирования книги.

Основные действия по выставлению/переставлению заявок инвесторами происходят непосредственно под конец аукциона/ перед закрытием книги заявок – ситуация может меняться ежесекундно, заявки могут «сыпаться» с огромной скоростью, а объем участия – расти на глазах. Это связано с тем, что в своем стремлении максимизировать ставку купона инвесторы предпочитают не показывать реальный интерес к размещению с самого начала, чтобы не давать оснований организатору и эмитенту для итераций по снижению.

При букбилдинге для целей выявления реального интереса инвесторов на наибоолее раннем этапе организатор от имени эмитента объявляет рынку, что приоритет при аллокации получат заявки, выставленные как можно раньше по времени. Как правило, срез спроса по книге заявок делается организатором в интервале 12:30-13:00. Заявки, выставленные до этого часа, аллоцируются в большем объеме по сравнению с поданными под конец.

5. При букбилдинге после закрытия книги заявок возможно дальнейшее понижение ставки купона.

6. По факту рассылки информации о финальной ставке купона формируется окончательная книга заявок, которая направляется эмитенту.

7. В случае переподписки в финальной книге (когда объем заявок превышает объем размещения) организатор предлагает эмитенту вариант аллокации – распределение облигаций выпуска среди инвесторов. При букбилдинге эмитент вправе акцептовать полностью, частично или отклонить заявку любого из инвесторов (это право заемщика указывается в эмиссионных документах и, подавая заявку, инвестор выражает свое согласие с предлагаемыми правилами).

При аллокации заемщик может поощрить наиболее лояльных инвесторов или сформировать интересующий его пул инвесторов – например, аллоцировать максимальный объем выпуска УК, у которых, в отличие от банков, нет норматива Н6 на одного заемщика. Тем самым эмитент оставляет себе возможность обращаться за банковским кредитованием.

УК – наиболее консервативный тип инвестора, что называется, Buy&hold (купить и держать), поэтому, отдавая им большую часть выпуска, эмитент должен понимать, что бумага, скорее всего, будет менее ликвидной по сравнению с выпуском, где база инвесторов сбалансирована.

Банки, брокерские и инвестиционные компании (часть из них преследуют спекулятивные цели) – активные игроки на вторичном рынке и «расторговывают» выпуск. Вторичная ликвидность займа крайне важна, так как она влияет на стоимость последующих размещений эмитента. Активные торги позволяют открывать новые лимиты, что означает потенциально высокий спрос на новые выпуски. Возможность в любой момент в случае необходимости найти котировку на бумагу делает заем более привлекательным.

Большое значение при аллокации имеют тип инвестора (спекулянт или долгосрочный инвестор – Real money account), а также уровень инфлированности (выставление заявки в объеме больше лимитных и/или финансовых возможностей инвестора в надежде получить при аллокации интересующий объем) заявки конкретного инвестора. В спекулянтах нет ничего плохого, поскольку их активность после размещения помогает «расторговать» заем. Инфлированность заявки чревата «дутым» объемом спроса в книге и, как следствие, искажением истинного положения дел. Бывают заявки, инфлированные в два-три раза. В случае же аллокации такому инвестору существенного объема, получив больше, чем позволяют его лимиты, он будет «сбрасывать» излишек бумаг и, желая как можно скорее войти в лимит, может это делать даже ниже рынка.

8. Если эмитент не удовлетворен результатами формирования книги заявок (например, в дату закрытия книги рынок резко ухудшился и не удалось достичь ставки, устраивающей заемщика), он вправе «не взять сделку» и, отложив размещение на неопределенный срок, подождать более благоприятной для себя конъюнктуры.

То есть в случае букбилдинга эмитент имеет возможность принять все требуемые решения по факту сбора заявок (помимо ставки купона, это и дата начала размещения, и срок до оферты колл-опциона ). Почему это важно? Опциональность хороша тем, что в случае переноса размещения у эмитента не закреплены параметры выпуска и, если через некоторое время эмитент делает новый подход к рынку, у него есть возможность скорректировать условия облигационного займа в соответствии с текущей конъюнктурой. В аукционе такой опции нет, поскольку сразу назначаются дата размещения и параметры выпуска.

В практике торгов на фондовом рынке участие в первичном размещении ценных бумаг (акций или облигацией) считается удачным вложением, способным принести солидный доход инвестору. Однако спонтанным образом получить часть пакета активов не получится. Эмитент до начала изучает спрос на бумаги и определяет цену размещения или доходность. Производится такой анализ на данных, собранных в процессе букбилдинга.

Что такое букбилдинг?

Букбилдингом (от англ. bookbuilding – создание книги) в общем случае называют процесс, предшествующий размещению ценных бумаг на биржевых площадках фондового рынка, направленный на регистрацию и анализ спроса инвесторов. Во время букбилдинга формируется и заполняется книга заявок. На основании которой определяется начальная цена размещения для акций или доходность (для облигаций) и аллокации – распределение пакетов между инвесторами.

К сведению! Букбилдинг акций и облигаций из-за особенностей ценных бумаг несколько различаются.

Букбилдинг при IPO

В процессе IPO букбилдинг проводит назначенный эмитентом участник – букраннер. Как правило, эта роль отводится крупному банку. Чаще всего прием и регистрация заявок на покупку активов стартует одновременно с рекламной кампанией (роад-шоу) и носит внебиржевой характер. Последнее означает, что инвесторы подают заявки не через рыночные площадки, а напрямую букраннеру, получат они акции также до старта биржевых торгов.

Букраннер выясняет в компании-эмитенте объем выпуска бумаг и желаемый ценовой диапазон и рассылает инвесторам предложения принять участие в букбилдинге.

Участники, в свою очередь, отправляют заявки, в которых указывают:

На заметку! В заявке возможна и точная детализация, например желаемое распределение общей суммы на несколько пакетов с допустимым уровнем цен для каждого или роспись по конкретным видам ценных бумаг.

Запросы инвесторов заносятся в книгу заявок, букраннер информирует о ее заполнении эмитента. Последний на основе анализа заявок может предпринимать некоторые корректировки, например сужать диапазон цен актива.

Внимание! Подача инвестором заявки не является прямым обязательством покупки бумаг. В любой момент во время букбилдинга он может ее скорректировать или отозвать. Обязательства наступают только в момент объявления цены размещения после подтверждения того, что заявка принята к исполнению, и указания аллокации.

Как правило, при IPO перспективных компаний объем заявок в книге превышает эмиссию. Поэтому по результатам анализа книги принимается решение об окончательной цене выпуска и доле (аллокации) каждого инвестора в пакете. Последние распределяются пропорционально поданным заявкам, но с учетом категории покупателя.

Их разделяют на 4 категории (Tier1 – Tier4) с учетом:

Внимание! Анализ этого списка показывает, что у мелкого частного инвестора практически нет шансов принять участие в букбилдинге. Появятся они только в случае, если компания объявит о выделении на этом этапе биржевого транша.

Биржевой транш в букбилдинге

При размещении с биржевым траншем:

Если сумма заявок меньше или равна размеру биржевого транша, они удовлетворяются в полном объеме. В противном случае бумаги распределяются пропорционально автоматически или по другому алгоритму вручную.

Букбилдинг облигаций

Процесс букбилдинга при размещении облигаций во многом схож с процедурой для акций, но имеет некоторые особенности:

Как может частный инвестор принять участие в букбилдинге и нужно ли ему это?

Участие в букбилдинге на IPO компаний, как правило, дает инвестору шансы на получение значительной прибыли. Причина тому – определение цены размещения, максимально учитывающей интересы как эмитента, так и покупателя. В результате на старте торгов, как правило, уже в первые часы акции перспективных компаний показывают солидный рост.

Поучаствовать в букбилдинге в этом случае можно только, если компания объявляет о биржевом транше. Для этого нужно:

Участие в букбилдинге облигаций отнюдь не является настолько же выгодным. Как правило, эмитент хорошо осведомлен о текущей ситуации и не предлагает уровень доходности, намного отличающийся от рыночного. Более того, смысл стать участником процесса появляется только в случае приобретения бумаг на значительную сумму (когда покупка на биржевых торгах может существенно изменить текущую цену актива).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

В практике торгов на фондовом рынке участие в первичном размещении ценных бумаг (акций или облигацией) считается удачным вложением, способным принести солидный доход инвестору. Однако спонтанным образом получить часть пакета активов не получится. Эмитент до начала изучает спрос на бумаги и определяет цену размещения или доходность. Производится такой анализ на данных, собранных в процессе букбилдинга.

Что такое букбилдинг?

Букбилдингом (от англ. bookbuilding – создание книги) в общем случае называют процесс, предшествующий размещению ценных бумаг на биржевых площадках фондового рынка, направленный на регистрацию и анализ спроса инвесторов. Во время букбилдинга формируется и заполняется книга заявок. На основании которой определяется начальная цена размещения для акций или доходность (для облигаций) и аллокации – распределение пакетов между инвесторами.

К сведению! Букбилдинг акций и облигаций из-за особенностей ценных бумаг несколько различаются.

Букбилдинг при IPO

В процессе IPO букбилдинг проводит назначенный эмитентом участник – букраннер. Как правило, эта роль отводится крупному банку. Чаще всего прием и регистрация заявок на покупку активов стартует одновременно с рекламной кампанией (роад-шоу) и носит внебиржевой характер. Последнее означает, что инвесторы подают заявки не через рыночные площадки, а напрямую букраннеру, получат они акции также до старта биржевых торгов.

Букраннер выясняет в компании-эмитенте объем выпуска бумаг и желаемый ценовой диапазон и рассылает инвесторам предложения принять участие в букбилдинге.

Участники, в свою очередь, отправляют заявки, в которых указывают:

На заметку! В заявке возможна и точная детализация, например желаемое распределение общей суммы на несколько пакетов с допустимым уровнем цен для каждого или роспись по конкретным видам ценных бумаг.

Запросы инвесторов заносятся в книгу заявок, букраннер информирует о ее заполнении эмитента. Последний на основе анализа заявок может предпринимать некоторые корректировки, например сужать диапазон цен актива.

Внимание! Подача инвестором заявки не является прямым обязательством покупки бумаг. В любой момент во время букбилдинга он может ее скорректировать или отозвать. Обязательства наступают только в момент объявления цены размещения после подтверждения того, что заявка принята к исполнению, и указания аллокации.

Как правило, при IPO перспективных компаний объем заявок в книге превышает эмиссию. Поэтому по результатам анализа книги принимается решение об окончательной цене выпуска и доле (аллокации) каждого инвестора в пакете. Последние распределяются пропорционально поданным заявкам, но с учетом категории покупателя.

Их разделяют на 4 категории (Tier1 – Tier4) с учетом:

Внимание! Анализ этого списка показывает, что у мелкого частного инвестора практически нет шансов принять участие в букбилдинге. Появятся они только в случае, если компания объявит о выделении на этом этапе биржевого транша.

Биржевой транш в букбилдинге

При размещении с биржевым траншем:

Если сумма заявок меньше или равна размеру биржевого транша, они удовлетворяются в полном объеме. В противном случае бумаги распределяются пропорционально автоматически или по другому алгоритму вручную.

Букбилдинг облигаций

Процесс букбилдинга при размещении облигаций во многом схож с процедурой для акций, но имеет некоторые особенности:

Как может частный инвестор принять участие в букбилдинге и нужно ли ему это?

Участие в букбилдинге на IPO компаний, как правило, дает инвестору шансы на получение значительной прибыли. Причина тому – определение цены размещения, максимально учитывающей интересы как эмитента, так и покупателя. В результате на старте торгов, как правило, уже в первые часы акции перспективных компаний показывают солидный рост.

Поучаствовать в букбилдинге в этом случае можно только, если компания объявляет о биржевом транше. Для этого нужно:

Участие в букбилдинге облигаций отнюдь не является настолько же выгодным. Как правило, эмитент хорошо осведомлен о текущей ситуации и не предлагает уровень доходности, намного отличающийся от рыночного. Более того, смысл стать участником процесса появляется только в случае приобретения бумаг на значительную сумму (когда покупка на биржевых торгах может существенно изменить текущую цену актива).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Первичное размещение облигаций – что это такое и как участвовать инвестору

Если вы инвестируете в облигации, то знаете, что их можно купить на бирже у другого инвестора. Это называют покупкой на вторичном рынке. А можно купить сразу после выпуска в обращение на первичном рынке и стать их первым владельцем.

Второй вариант привлекает все большее число инвесторов. Брокеры тоже заметили эту тенденцию и улучшили условия доступа на первичное размещение облигаций. Что это такое, как в нем поучаствовать и какие выгоды можно получить – все эти вопросы рассмотрим в статье.

Понятие первичного размещения облигаций

Первичное размещение облигаций – процедура, когда компания-эмитент впервые выпускает в обращение на фондовый рынок долговые ценные бумаги. Они становятся доступны для покупки и продажи всем категориям инвесторов.

В своих статьях я уже рассказывала про IPO. Эта аббревиатура переводится как “первое публичное предложение”. Может показаться, что это одно и то же с тем, что мы сегодня рассматриваем. Но в IPO речь идет об акциях, депозитарных расписках и первом выходе эмитента в публичное пространство. А в этой статье мы поговорим о новых выпусках облигаций, эмитент которых может быть уже хорошо известен на бирже.

Инвесторы, которые участвуют в первичном выпуске, надеются на более высокую доходность по сравнению с покупкой на вторичном рынке, где цена зависит от спроса и предложения. Если компания надежная и известная, то ее бумаги будут пользоваться большим спросом. Поэтому на вторичном рынке цена может вырасти, но доходность в этом случае снизится. Для первых же покупателей доходность останется на первоначальном, более высоком уровне.

Способы первичного размещения

Первичная эмиссия облигаций проводится на Московской бирже. Она является посредником между эмитентом (государство в лице Минфина, региональные власти и коммерческие предприятия) и инвесторами в лице крупных игроков и физических лиц, как мы с вами.

Есть 3 способа размещения. Кратко рассмотрим каждый из них.

Аукцион по цене размещения

Аукцион по цене размещения используется редко, в основном для муниципальных бумаг. Суть способа в том, что инвестор заранее не знает цену, по которой сможет купить ценную бумагу. Она может быть выше, равна или ниже номинала в 1 000 руб. При этом ставка купона известна из проспекта эмиссии.

Получается, что инвестор не может определить доходность своих вложений. В своей заявке он указывает количество приобретаемых бумаг и максимальную цену, которую он готов за них отдать. После окончания сбора заявок эмитент определяет цену продажи (цену отсечения) на основе результатов конкурса. Инвестор получит бумаги по цене отсечения, а не по той, что он указал ранее. Только после этого он сможет рассчитать доходность сделки.

Аукцион по ставке купона

Аукцион по ставке купона во многом похож на описанный выше. В этом случае инвестор заранее не знает ставку купона, но знает цену. В заявке указывают желаемую ставку купона и количество приобретаемых бумаг. После окончания сбора заявок эмитент устанавливает купонный процент (ставку отсечения). При этом:

Пока идет аукцион можно менять условия покупки в своей заявке, например, увеличить объем или снизить купонный процент. Эмитент обязан продать бумаги покупателю, который предложил минимальную ставку, даже если это будет всего один участник. Изменить очередность он не имеет права.

Букбилдинг

Букбилдинг, или книга заявок, применяется к большинству выпусков корпоративных облигаций. Представляет собой сбор заявок по заранее известной купонной ставке (как правило, указывают диапазон ставок). Эмитент знает состав инвесторов и результаты эмиссии. После закрытия книги происходит аллокация, т. е. определяется процент удовлетворения заявок.

Если спрос большой, то заемщик может объявить дополнительную эмиссию к ранее заявленной. Для этого у него должен быть зарегистрированный и готовый к размещению еще один выпуск.

Эмитент в процессе сбора заявок может объявить о снижении диапазона ставки купона. Далее организатор следит за реакцией инвесторов. Если наблюдается уменьшение объема заявок или они остаются в прежнем диапазоне, то от дальнейших снижений лучше отказаться, потому что это будет грозить падением спроса.

Снижение ставки иногда проходит даже после закрытия книги. В этом случае инвесторы не имеют права увеличивать объемы покупки, но могут их снижать.

Как купить первичный выпуск облигаций частному инвестору

Любой частный инвестор может купить облигации при их первичном размещении. Сейчас эта процедура стала намного доступнее, чем всего пару лет назад. Вовсе не обязательно идти в офис или подавать заявку голосом по телефону, ведь крупнейшие брокеры внедрили в интерфейс своих приложений возможность участия в аукционе или букбилдинге онлайн.

Но прежде чем участвовать в первичном размещении, надо внимательно проанализировать эмитента и параметры выпуска. Обращаем внимание на:

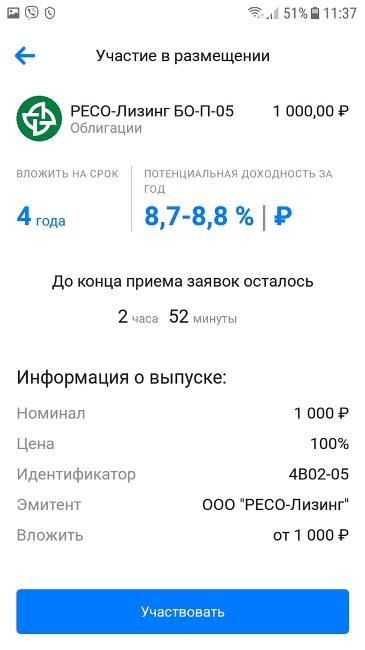

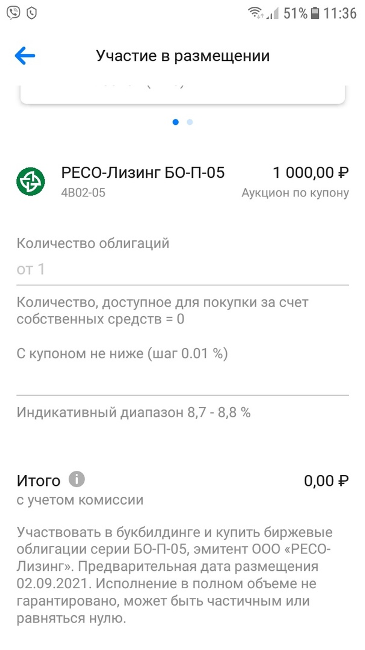

На примере брокера ВТБ покажу, как купить облигацию при ее первичном размещении.

Шаг 1. В мобильном приложении “ВТБ Мои Инвестиции” переходим во вкладку “Биржа”, а затем в “Размещения”. У каждого выпуска указывается количество дней или часов до начала сбора заявок или до его конца, если процесс уже запущен.

Шаг 2. Если хотим поучаствовать в уже начавшемся процессе, нажимаем на соответствующее наименование и изучаем информацию по бумаге.

Шаг 3. Если все устраивает, то нажимаем на кнопку “Участвовать”. В пустые поля вводим объем покупки и минимальное значение купона, т. к. проводится аукцион по купону.

Деньги на брокерском счете будут заморожены до размещения облигации и одобрения аллокации.

Похожий алгоритм участия и у брокера Тинькофф. Но у него есть еще одна полезная функция: если ставка купона снизится, то брокер пришлет СМС.

Заключение

Подведем итоги и сформулируем плюсы и минусы участия в первичном размещении облигаций.