брокерский счет ушел в минус что делать

Как не попасть в долги перед брокером. «Народный рейтинг» Банки.ру

«Ты не берешь кредит — но Брокер тебе его подложет»

Так назвал свой отзыв в «Народном рейтинге» клиент «Тинькофф Инвестиций» (отзывы публикуются без изменений). Что произошло?

Инвестор купил на 750 тыс. рублей акции с использованием заемных средств («с плечом» — когда брокер предоставляет клиенту деньги взаймы). Когда акции резко подешевели, клиент решил их продать, но в приложении якобы произошел сбой, рассказывает он в своем отзыве в «Народном рейтинге» Банки.ру.

В техподдержке автору отзыва пояснили, что произошел маржин-кол: брокер принудительно продавал актив по рыночной цене (то есть по цене, установившейся после обвала), чтобы вернуть заемные средства и максимально закрыть долговые обязательства заемщика.

Действительно, инвестор увидел на счете 350 тыс. рублей. Хотел продать оставшиеся акции, но в поддержке ему рассказали про техническую проблему. Клиент пробовал избавиться от бумаг снова, 2—3% пакета удалось реализовать, но затем сбой возобновился и клиент не смог завершить продажу пакета.

В конечном итоге инвестор увидел на счете минус 236 тыс. рублей. Представители брокера пояснили, что это долг клиента, его надо возместить, при просрочке на долг будет начисляться пеня. Автор отзыва пишет: «Это инвестиционный, а не кредитный счет, почему мне нужно закрыть и каждый день платить пени не пойму». Информацию о том, что, торгуя акциями, можно уйти в минус, инвестор в своде брокерских правил не нашел.

Что выяснил брокер

В «Тинькофф Инвестициях» прочли отзыв в «Народном рейтинге» и запустили расследование. Выяснилось, что примерно на 90% портфель клиента состоял из депозитарных расписок на акции (АДР) китайской платформы внешкольного образования TAL Education Group (тикер TAL). И когда произошел обвал, брокер действовал по регламенту, принудительно продал убыточные акции. Такой алгоритм срабатывает, если стоимость портфеля инвестора опускается до уровня минимальной маржи (меньше половины занятых у брокера средств).

Технических проблем с продажей акций не было, уверяют в компании. Заявку не исполнили из-за отсутствия интереса у покупателей.

«Черный лебедь» из КНР

Вера инвесторов в TAL объяснима: многомиллиардная капитализация, сильные финансовые показатели. «Черный лебедь» выплыл со стороны китайских властей и полностью перетряхнул весь сектор образовательных услуг. Чиновникам не понравился бурный рост обучающих онлайн-платформ и компаний по услугам репетиторов. Реакция — ужесточения: все игроки в этом секторе должны зарегистрироваться как некоммерческие организации, без права на IPO и иностранные инвестиции. Плюс им запрещено работать в дни госпраздников, выходные и во время каникул.

Котировки TAL за пару дней потеряли 78%.

В России бумаги TAL обращаются на Санкт-Петербургской бирже и доступны неквалифицированным инвесторам. После стремительного падения российская фондовая площадка даже не исключала делистинга TAL.

В минусе

Автор отзыва в «Народном рейтинге» оказался в минусе, поскольку около 90% из 750 тыс. рублей вложил в акции TAL. Часть денег инвестор взял в долг у брокера.

«Клиент увидел минус на счете после закрытия позиций, потому что акции подешевели почти в два раза, притом что большая часть бумаг была куплена на заемные деньги. После принудительного закрытия позиции у клиента образуется минус», — комментируют в «Тинькофф Инвестициях».

Этот момент наступил и для портфеля с бумагами TAL. Цена обвалилась так быстро, что этот механизм хоть и минимизировал убытки, но не уберег от потерь: долг за кредитное плечо превысил стоимость активов на брокерском счете автора отзыва.

В инвестиционной компании подтверждают, что инвестору, действительно, удалось совершить несколько сделок по продаже уже в процессе маржин-кола — нашлись предложения на бирже. Но ситуацию это никак не изменило: бумаг не хватило, чтобы полностью рассчитаться по долгам.

Может ли брокер «подсунуть» кредит?

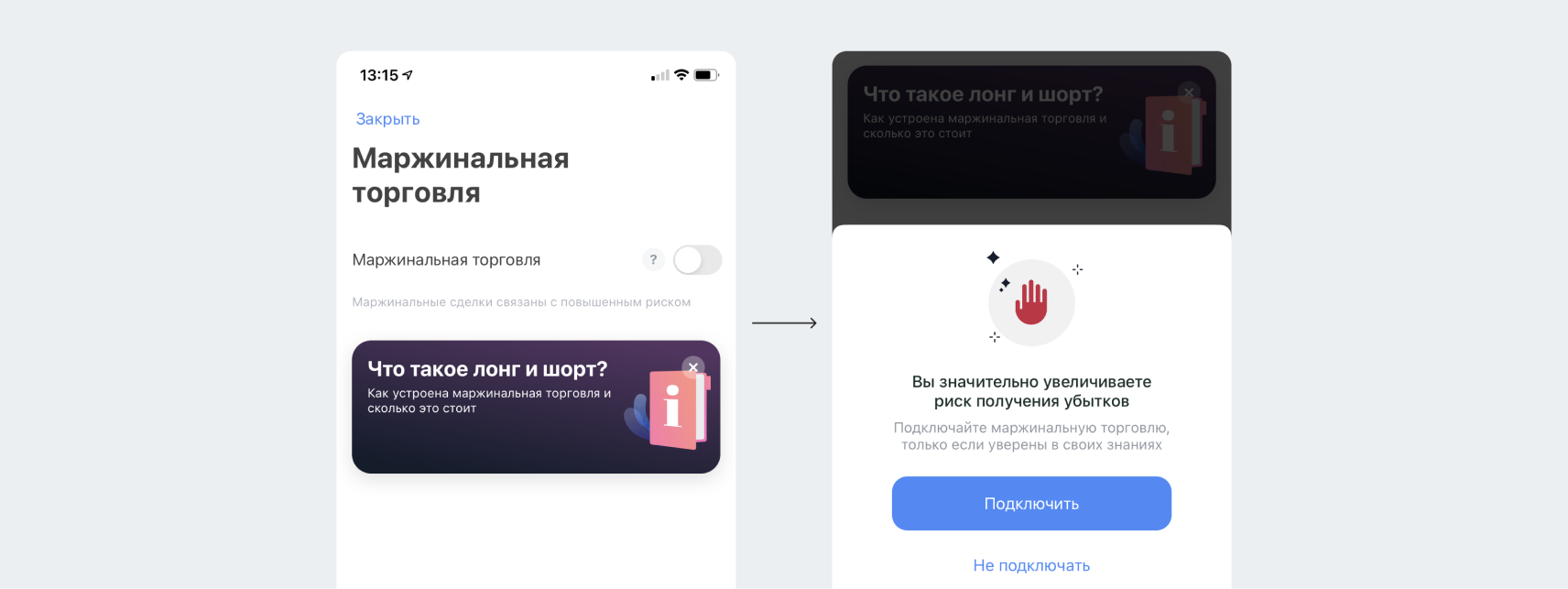

Инвестор знал, что торгует «с плечом», об этом он сам пишет в отзыве. К тому же на случай рассеянности или «произвольного нажатия клавиш» у брокеров есть предупреждения о маржинальной торговле. Как минимум два таких появляются при работе в личном кабинете «Тинькофф Инвестиции».

Предупреждения в личном кабинете инвестора «Тинькофф Инвестиции» о переходе к режиму маржинальной торговли. Источник: «Тинькофф Инвестиции»

О выданном кредите финансовая организация обязана сообщать своим клиентам, иначе она рискует не только репутацией, но и лицензией. Судя по сообщению инвестора, он полагал, что просто не может уйти в минус ни при какой ситуации.

Банки.ру дважды обращался к автору отзыва с вопросом о том, как урегулирована его проблема. До момента публикации ответа не поступило.

Как я вложила 520 000 ₽ кредитных средств и потеряла четверть капитала

Сначала все шло хорошо: я занялась инвестициями в июне 2020 и каждый месяц вкладывала все свободные деньги в Тинькофф инвестиции. Обычно это было 7-10 тысяч рублей в месяц, иногда больше. У меня была конкретная цель: 200 000 к осени 2021 года. Покупала только акции зарубежных компаний на длительный срок, ставила цели в уме и спокойно пересидела осеннюю просадку портфеля.

Правда, тогда же, осенью, начала пользоваться плечами, для спекуляций. Наблюдая за акциями, за той же теслой, я заметила, что в день она может вырасти на 15-20$ и затем опускалась к первоначальной цене. Мне стало обидно упускать такую возможность для заработка, и я начала пробовать свинг и дей-трейдинг. Получалось когда-как.

К январю 2021 года я накопила 110 тысяч. А в феврале возникла ситуация, что мне срочно было необходимо 400 тысяч рублей. Деньги с брокерского счета, которые я так усердно копила (и не просто так, а на определенную цель!) я не хотела переводить. Взяла кредит на 400 тысяч в банке под 15,2 % и еще 150 тысяч на всякий случай. Но как выяснилось у меня был где-то месяц в запасе, перед тем как отдавать эти деньги. И у меня было 2 пути. Подождать и отдать деньги и тогда бы на жизнь оставалось — 3000 рублей. Либо пока я жду, рискнуть и вложить часть этих денег на брокерский счет, увеличить капитал и выбраться из этой ситуации! Я выбрала риск. Вложила 350 тысяч рублей.

Вступила в платную группу по трейдингу в феврале, кроме того сама купила на внушительные суммы акций, прогнозы на рост которых давно у меня были записаны. И было это все как сейчас помню 9 февраля. Ровно на следующий день все начало падать.

Тем временем в марте настал период, когда стало необходимо срочно перевести 400 000. А у меня в портфеле — 90 тысяч. Ждать, когда отрастут минуса можно годами. Тогда я взяла второй кредит под 17%. Итого отдала 400 тысяч, и 520 тысяч лежало на брокерском счету.

С минусами по акциям, что купила сама, сижу до сих пор — ибо это фарма и там по убытки до 50 %. Месяц трейдинга в платной группе не принес ничего, кроме фиксации лосса! Для меня это было ужасно, так как я привыкла не фиксировать минус, а спокойно пережидать просадки. Но там была совсем другая стратегия — фиксировать минуса и так же фискировать профит. Однако сигналы были отвратительные и в минус ушла не только я, но и другие участники канала. Я не только потеряла там тысяч 30, но и купила акции по сингалам, которые ушли в большой для меня минус, его я не зафиксировала и до мая сидела с этим минусом.

В мае мне это надоело. И я безжалостно зафиксировала некоторые убытки, освободив деньги и на которые сейчас сама торгую ежедневно. Что будет дальше я не знаю. Тем более что к осени мне необходимо избавиться от одного кредита и заработать 160 тысяч!

От моего капитала осталось 300 тысяч на брокерском счету, плюс два кредита.

Думаю будет много осуждений, мол как так можно. Да я и сама понимаю, что нельзя вкладывать заемные деньги в инвестиции. Но у меня были сроки и безвыходная ситуация. Между тем, чтобы жить и не иметь возможности ничего себе позволить много лет выплачивая один кредит, и возможность выбраться из этого, я выбрала рискнуть!

Интересно послушать здравые и полезные комментарии по делу. К слову положить оставшиеся 300 тысяч на кредит я не рассматриваю. Ибо этими деньгами я хотя бы торгую и зарабатываю сейчас. Пока они мне нужны для этого, надеюсь успеть их вывести до большой коррекции.

А как инвестировать. Читатели делают первые шаги в инвестировании

Почему не стоит хранить деньги на брокерском счёте?

Хранение денег на брокерском счёте не приносит дохода, в отличие от депозита. Кроме того, деньги будут обесцениваться из-за инфляции, а в случае банкротства брокера можно вообще их потерять. С ценными бумагами такого риска нет, так как они хранятся не у брокера, а на специальном счёте в депозитарии. Наименее рисковым способом инвестирования может быть приобретение облигаций федерального займа (ОФЗ) или корпоративных облигаций государственных компаний. Также можно внести деньги на ИИС и при наличии дохода, облагаемого налогом по ставке 13%, возвращать до 52 тыс. руб. каждый год. При этом с индивидуального инвестиционного счёта не должны выводиться средства (даже частично), а срок действия счёта должен составить не менее трёх лет. Совместить ИИС и покупку облигаций можно так.

Хотите увидеть в данной рубрике ответ на ваш вопрос? Задайте его через форму обратной связи внизу страницы!

Также напоминаем, что клиенты «Открытие Брокер» могут получить бесплатную консультацию наших экспертов на сайте или в личном кабинете.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как превратить минус в плюс? На примере акций ВТБ

В инвестиционной жизни встречается множество различных ситуаций, когда акции идут не в ту сторону, в которую планировалось. Порой, инвестиция, которая казалась очень удачным вложением, за пару недель (или месяцев) может превратиться в убыточную позицию, которая горит красным в вашем торговом терминале и каждый раз напоминает о допущенной оплошности.

У меня подобный случай произошел однажды с акциями ВТБ. В 2016 году они торговались на отметке 0,068 (отметил на графике ниже) и это, по моему мнению, была отличная недооцененная рынком бумага на тот момент. Ведь еще совсем недавно акции торговались выше 0,080. Плюс ко всему, благодаря копеечному ценнику за акции, я мог почувствовать себя в тот момент крупным акционером, ведь минимальный лот для покупки был 10 000 акций.

—>

Все шло вполне себе неплохо, после покупки мною акции выросли до 0,078, и я ожидал дальнейшего роста и будущих дивидендов. Ничего не предвещало беды, и я благополучно оставил их в портфеле и больше не докупал. Но в 17-м году финансовые показатели пошатнулись из-за очередных пакетов санкций, многие в панике начали выходить из акций ВТБ, и цена за 1 год снизилась в 2 раза. На экране моего компьютера красным цветом сияли 50% убытки.

Что делать инвестору в этом случае?

Да, можно поддаться панике и наравне со всеми начать все распродавать фиксируя убытки направо и налево. Но я не был готов к этому, ведь всегда следую первому правилу Баффетта «Не теряй деньги». Я еще раз оценил показатели компании, взвесил все за и против. А после принял решение усреднить позицию по этим бумагам в своем портфеле.

Единственная проблема усреднения состоит в том, что вам необходимо иметь стальные нервы и мужество, чтобы вложить либо столько же, сколько уже вложено в акции, либо еще больше, несмотря на то, что акции показывают не лучший результат.

Отмечу, что усреднять следует только те бумаги, в которых вы уверены. Бывают ситуации, когда компания прямыми шагами идет к банкротству, тут вас усреднение уже ничем не спасет.

В результате, докупая новые акции по 0,036, я смог довести среднюю стоимость бумаг в моем портфеле до 0,042, а после зафиксировал прибыль на отметке 0,046, продав полностью данную позицию из портфеля.

Вот так несложным и простым способом, используя усреднение, можно превратить минус в плюс. Часто ли вам приходится прибегать к такому методу?

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Кошелек или иск: как брокеры пытаются взыскать долги с потерявших более ₽1 млрд из-за отрицательных цен на нефть

Кто получил иски от брокеров? И что известно о человеке, который инициировал иск пострадавших инвесторов к Мосбирже?

«Лежал полумертвый и начал думать, как заработать»

Среди ответчиков оказался 29-летний Сергей из Ульяновска (фамилию он просил не указывать, она известна Forbes). Об игре на бирже он задумался за четыре месяца до истории с отрицательными ценами, в это время он проходил курс химиотерапии. «Я лежал в городской больнице. Полумертвый и начал думать, как заработать деньги, чтобы быть полезным семье, чтобы у них что-то было. Жена сейчас в декрете, у нас маленький ребенок, а тут этот диагноз», — рассказал он Forbes. Он начал подписываться на Telegram-каналы об инвестициях, читать отзывы опытных трейдеров. В марте открыл брокерский счет у «Финама» на 100 000 рублей и купил фьючерсы на нефть.

Утром 21 апреля он проснулся и первым делом заглянул в приложение «Финам». Там, по его словам, на балансе значилось минус 600 000 рублей (в иске указана сумма 525 000 рублей). Он подумал, что это ошибка, и позвонил в компанию, но в ответ услышал, что ошибки нет. В тот же день в новостях сообщили про отрицательные цены на нефть, и о том, что люди понесли огромные убытки, рассказывает Сергей. В Telegram появились многочисленные группы, в которых пострадавшие инвесторы начали обсуждать, что делать. «Я продолжал лечиться, понимал, что отдавать мне будет нечем, и начал со всеми готовиться к коллективному иску», — поясняет собеседник Forbes.

По словам Сергея, в начале сентября ему начали звонить и присылать письма представители «Финама». Компания готова простить ему 60 000 рублей долга (то есть 10% от общей суммы долга), но он должен сразу отдать около 230 000 рублей и оплатить судебную пошлину в 8000 рублей, а оставшиеся деньги выплатить в рассрочку за четыре года. «У меня из заработка одна пенсия по инвалидности (подтверждающие документы есть в распоряжении Forbes) — это 15 000 рублей. Выплатить за раз больше 200 000 рублей нереально. А «Финам» утверждал, что предлагает мне лучшие условия реструктуризации», — сказал Сергей.

«Меня зажали в угол с купленными контрактами»

Николай открыл счет в «Открытие Брокер» в 2015 году. За пару лет до этого он получил второе высшее экономическое образование, так что слова «фьючерсы», «опционы», «производные финансовые инструменты» были ему знакомы. Сначала он покупал и продавал валюту, после резких скачков курсов в 2014 году это было актуально. Вскоре начал совершать сделки с фьючерсами на Московской бирже и инвестировал в них 2-3 млн рублей. «Если внимательно следить за котировками нефти и попытаться участвовать в торговле нефтью, можно предугадать ее котировки, и в зависимости от этого купить или продать фьючерсный контракт, заработав прибыль на этом», — сказал он Forbes.

27 мая «Открытие Брокер» сообщил, что компания продолжает искать пути решения проблемы. «Позиция «Открытие Брокер» — в сложившейся ситуации нельзя возлагать всю ответственность на трейдеров, торговавших фьючерсом WTI», — говорилось в пресс-релизе. «Этот релиз нас очень обнадежил, на форуме smart-lab и в Telegram-каналах я и многие клиенты выражали благодарность брокеру. Все надеялись на то, что «Открытие» своими действиями подтвердит релиз — спишет убытки или разделит их», — рассказывает Николай.

В конце октября инвесторы узнали, что «Открытие Брокер» подал иски в Замоскворецкий районный суд. Также от имени брокера им начали звонить из коллекторского агентства «Ритм-Финанс». «Проценты капают каждый месяц, сумма моего долга уже выросла на 1 млн рублей, и сейчас я должен 6,4 миллиона рублей», — сказал Николай.

По его словам, ведущий менеджер отдела продаж «Открытие Брокер» предлагала ему несколько вариантов решения вопроса: отмена процентов за погашение всей суммы долга «здесь и сейчас»» или рассрочка до 18 месяцев с понижением процентов до ставки ЦБ. «Об этих вариантах мы разговаривать готовы. На данный момент ни на какие дисконты в размере 30%, 40%, а уж тем более 50% мы идти не готовы. Вряд ли по данному вопросу в ближайшее время наша позиция сильно поменяется», — написал Николаю сотрудник «Открытия Брокер» (копия есть в распоряжении Forbes).

В ноябре группа пострадавших клиентов «Открытия Брокер» написала два письма главе банка «ФК Открытие» Михаилу Задорнову. Они просили, чтобы убытки брокера взяла на себя группа «Открытие». Ответа они не получили. Николай, по его словам, обращался также в ЦБ.

Он просит брокера разделить долг 50 на 50 и предоставить рассрочку на два года. В пресс-службе «Открытие Брокер» заявили Forbes, что обсуждение вопроса не привело к решению, которое устраивало бы всех участников процесса, и компания работает индивидуально с каждым клиентом.

«Такое не могло присниться в страшном сне»

Дмитрий Грунов из Нижнего Новгорода занимается торговлей на фондовом рынке с 2008 года. Три года он сам работал трейдером «Алор Брокер». На 21 апреля 2020 года у него было куплено 130 контрактов на нефть Light Sweet Crude Oil. Когда биржа приостановила торги, он ушел в минус на 4,7 млн рублей. «С точки зрения спекулянтов, я спекулировал на небольшую сумму, покупал фьючерсы всего на 250 000 рублей, а «влетел» на 4,7 миллиона», — рассказывает Грунов, добавляя, что у него самые крупный убыток в этой истории среди всех клиентов «Алора» — остальные потеряли 100 000-200 000 рублей.

Грунов стал «бомбить» жалобами «Алор Брокер», однако в компании, по его словам, советовали присоединиться к коллективному иску пострадавших клиентов к Мосбирже. Но 2 июня «Алор Брокер» сам подал иски в суд. В июле Грунов написал открытое письмо генеральному директору «Алор» Александру Калинину, в котором просил отозвать иск. «Предлагаю Вам использовать эту негативную ситуацию на пользу и поднятия имиджа компании «АЛОР+» до небес, таким образом эти 5 млн руб. превратятся из убытков в расходы на очень действенную рекламу, которая покажет компанию «АЛОР+» в другом свете — как самого клиентоориентированного брокера, который остается с клиентами не только когда у них все хорошо, но и в трудной ситуации!» — говорится в письме (орфография и пунктуация сохранены, письмо есть у Forbes).

В итоге «Алор» стал первым брокером, который предложил должникам оплатить 50% долга. Грунову предложили списание половины долга, взамен он должен вернуть остаток в течение 10 рабочих дней с момента заключения мирового соглашения и компенсировать судебные расходы «Алор» на 28 300 рублей (копия письма есть у Forbes). Грунов предложил «Алору» другие условия: он выплатит 2 млн рублей через 1,5 года с момента подписания мирового соглашения или в течение шести месяцев после рассмотрения дела в арбитраже.

Кто возглавил движение

Всех этих инвесторов, помимо фиаско с торговлей фьючерсами, объединяет еще одно — они обратились за помощью к Илье Коровину. Кто он?

Илья Коровин активно комментировал историю с отрицательными ценами на нефть в соцсетях, и он же инициировал подачу коллективного иска инвесторов против Московской биржи в суд в июне этого года. На текущий момент к нему присоединились 150 человек, сумма исковых требований составляет 300 млн рублей, сказал Forbes сам Коровин.

Сам Коровин в разговоре с Forbes утверждает, что раньше преподавал в Школе срочного рынка Мосбиржи (учебный центр при Мосбирже, пресс-служба Мосбиржи это подтвердила) и много лет занимается консультированием клиентов по торговле. Коровин также является клиентом «Открытие Брокер» и «Финама», сообщили Forbes в этих двух компаниях.

Это не первый иск, в котором принимает участие Коровин. В апреле 2019 года «Открытие брокер» сообщил, что выиграл дело в Замоскворецком суде о взыскании долга с клиентов, который образовался «в результате ошибки управляющего их счетами — известного трейдера Ильи Коровина». Долг пяти клиентов перед брокером (около 5 млн рублей) образовался после того, как в апреле 2018 года на новостях о введении очередного пакета американских санкций обрушились рынки. И биржа увеличила размер гарантийного обеспечения, которое должны были внести клиенты. Долг перед брокером образовался у клиентов, которые не внесли обеспечение и не сократили открытые торговые позиции, в результате брокер закрыл сделки по текущим рыночным ценам, рассчитавшись по опционным контрактам из собственных средств.

Против пяти клиентов, которые не согласились на варианты погашения долга, «Открытие Брокер» подал иск. Из релиза следует, что отказаться им посоветовал «управлявший их счетами» Коровин. В релизе утверждается, что по счетам «своих» клиентов Коровин открыл большое количество позиций по опционам на индекс РТС. В момент обвала фондовых индексов, когда клиентам требовалось внести дополнительное обеспечение или сократить позиции, он не сделал этого, убедив клиентов в отсутствии рисков закрытия.

В июле 2019 года, спустя несколько месяцев после решение Замоскворецкого суда, Арбитражный суд Москвы принял к производству коллективный иск клиентов к Московской бирже и компании БКС о взыскании убытков в 200 млн рублей, полученных в апреле 2018 года из-за этой же истории, писал Коровин в колонке для газеты «Деловой Петербург». «В данном суде я участвую в качестве юридического представителя своих клиентов», — утверждал он.

Что говорят брокеры

У «Финама» примерно 120 клиентов оказались должны брокеру около 80 млн рублей, компания инициировала судебные иски примерно по 40 делам клиентов, рассказал Forbes руководитель отдела сопровождения деятельности профучастников рынка ценных бумаг АО «Финам» Сергей Володькин. До этого компания пыталась договориться с клиентами, сказал он. По словам Володькина, около 50 клиентов долг уже погасили, а еще несколько десятков делают это в рассрочку. «Финам» предлагает простить часть долга при «готовности клиента единовременно погасить значительную часть задолженности (50% и более)», — сказал Forbes Володькин.

У «Открытие Брокер» долг есть примерно у 100 клиентов, сообщили Forbes в пресс-службе компании. Сумму долга там не раскрыли. Судя по судебной базе, по некоторым искам стоит статус «оставлено без движения». В числе причин — неправильный выбор суда, а также неправильная подача судебного иска (нарушение статей 131 и 132 ГПК, в которых прописаны форма и содержание искового заявления, а также документы, которые должны сопровождать сам иск). По части исков еще не прошли судебные заседания. «Открытие Брокер» уже привлекла к взысканию долга своих клиентов коллекторов. Долгом занимается «Ритм-Финанс», следует из письма одному из кредиторов (есть у Forbes) о передаче долга коллекторам. В пресс-службе брокера заявили, что готовы обсуждать предоставление рассрочки индивидуально с каждым клиентом.

В «Алор Брокер» рассказали, что руководство приняло решение разделить убытки с клиентами и списать 50% задолженности клиентов за счет прибыли компании. Судя по базе судов, компания подала иски к пяти своим клиентам.

Потрепанные состояния: как обеднели российские миллиардеры за время пандемии и из-за разрыва сделки ОПЕК+

Потрепанные состояния: как обеднели российские миллиардеры за время пандемии и из-за разрыва сделки ОПЕК+