брокерский отчет что это

Глава 9. Отчетность профессионального участника перед клиентами

Глава 9. Отчетность профессионального участника перед клиентами

9.1. Брокер на основании записей внутреннего учета составляет отчетность перед клиентами в соответствии с требованиями настоящей главы.

9.2. Брокер предоставляет отчетность клиенту в виде отчетного документа, который должен включать общие сведения в соответствии с пунктом 9.3 настоящего Положения и информацию, предусмотренную пунктом 9.4 настоящего Положения.

9.3. Отчетный документ должен содержать следующие общие сведения.

9.3.1. Фамилию, имя, отчество (последнее при наличии), или наименование клиента, или его уникальный код.

9.3.2. Дату составления отчетного документа.

Информация об изменениях:

9.3.4. Номер и дату договора на оказание услуг, предусмотренных подпунктами 6.3.1, 6.3.3 и 6.3.4 пункта 6.3 настоящего Положения.

9.4. Отчетный документ должен содержать следующую информацию за отчетный период.

Информация об изменениях:

9.4.1. Информацию о сделке (сделках), совершенной (совершенных) за счет клиента.

9.4.2. Информацию о предоставленных займах для совершения маржинальных сделок.

9.4.3. Информацию о размере задолженности клиента по активам.

9.4.4. Информацию о сделках, обязательства из которых прекращены, и сделках, обязательства из которых не исполнены.

9.4.5. Входящий остаток по каждому активу на начало отчетного периода.

9.4.6. Исходящий остаток и плановый исходящий остаток по каждому активу на конец отчетного периода.

9.4.7. Операции с активами, проведенные за отчетный период.

Информация об изменениях:

9.4.8. Информацию о вознаграждении брокера и расходах, подлежащих возмещению брокеру, с указанием видов расходов. В случае если в соответствии с договором о брокерском обслуживании размер вознаграждения брокера поставлен в зависимость от совершения каждой сделки, информация о стоимости услуг брокера должна включать информацию о размере вознаграждения за каждую сделку.

9.5. Помимо информации, предусмотренной в пунктах 9.3 и 9.4 настоящего Положения, отчетность брокера может содержать иную информацию, не противоречащую требованиям законодательства Российской Федерации и настоящего Положения.

9.6. Отчетные документы предоставляются клиентам в порядке, сроки и форме, предусмотренные договором с клиентом. Отчетные документы в электронной форме могут быть предоставлены путем предоставления доступа клиента к информационному ресурсу брокера, на котором размещаются (составляются) такие документы, при условии направления клиенту уведомления о возможности ознакомления с отчетными документами или указания на такую возможность в договоре с клиентом.

9.7. По письменному запросу клиента брокер обязан предоставить клиенту отчетные документы в срок, не превышающий десяти рабочих дней со дня получения запроса. В этом случае такие отчетные документы должны содержать отчетность за период времени, указанный в запросе клиента.

Требования настоящего пункта не распространяются на отчетность, составляемую на основании записей внутреннего учета, в отношении которых истек срок хранения.

9.8. Брокер представляет лицу, с которым у него прекращен соответствующий договор, по его письменному запросу отчетные документы, если срок хранения записей внутреннего учета, на основании которых составляется отчетность, не истек.

9.9. При предоставлении отчетных документов клиентам брокер вправе использовать условные обозначения, если брокер в договоре с клиентом либо способами, установленными договором с клиентом, однозначно определяет значения таких условных обозначений.

9.10. Отчетность управляющих перед клиентами составляется и предоставляется в соответствии с требованиями Положения Банка России от 3 августа 2015 года N 482-П «О единых требованиях к правилам осуществления деятельности по управлению ценными бумагами, к порядку раскрытия управляющим информации, а также требованиях, направленных на исключение конфликта интересов управляющего», зарегистрированного Министерством юстиции Российской Федерации 4 декабря 2015 года N 39968 («Вестник Банка России» от 23 декабря 2015 года N 117).

Отчет брокера — что это?

Если инвестор разбирается в отчетности, которую ему предоставляет брокер, он на шаг ближе к достижению своей финансовой цели. Такой подход говорит о том, что сделки на бирже проходят не хаотично, а по четкому плану, который можно скорректировать, если появились отклонения. Как анализировать отчет брокера и что содержится в документе, который ежемесячно получает инвестор, разобрался специалист сервиса Бробанк.ру.

Кто такой брокер

Брокер – это посредник инвестора и профессиональный участник рынка, без которого частному лицу невозможно выйти на фондовую биржу и провести сделку купли-продажи актива. Брокер работает по специальной лицензии Банка России. За проведение сделок профессиональный представитель берет комиссию. Кроме того, брокер удерживает налоги с тех трейдеров и инвесторов, которые получили прибыль от операций, проведенных на фондовом рынке.

Обязательная функция биржевого брокера – ведение отчетности для своих клиентов. Как правило, раз в месяц частные инвесторы получают готовый отчет. Периодичность отсылки документа указана в договоре на брокерское обслуживание счета.

О том, как выбрать брокера и начать инвестировать, читайте в отдельной статье Бробанка.

Что такое брокерский отчет и где его найти

Отчет брокера – официальный документ, в котором зафиксирована информация о сделках и остатках на брокерском или индивидуальном инвестиционном счете за установленный период. В нем содержатся все данные с итоговыми ценами покупки и продажи активов, а также комиссии:

Также в отчете видна информация о размере «кредитного плеча», стоимость обслуживания торгового терминала и дополнительные платные услуги.

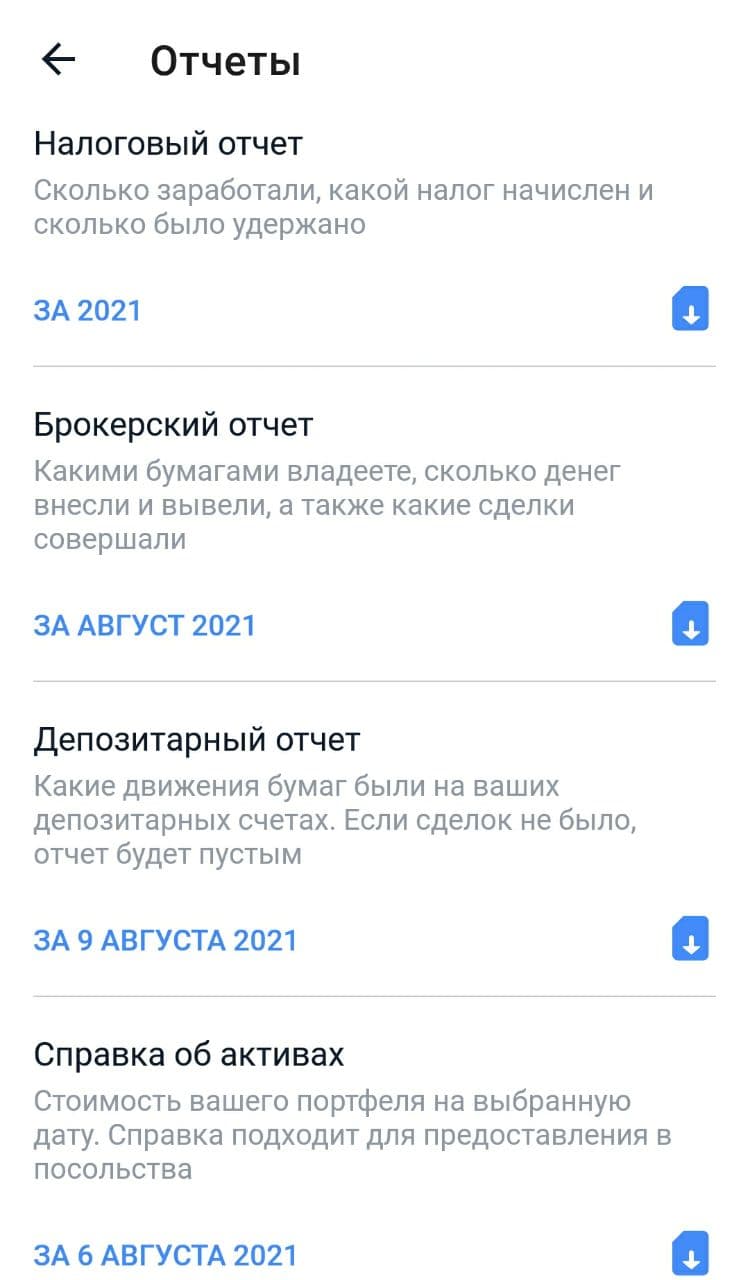

Если отчет не пришел на электронную почту или его не удалось найти в личном кабинете инвестора, информацию можно сгенерировать самостоятельно. Такая функция доступна всем, кто пользуются мобильным приложением брокера:

Чаще всего отчет формируется в виде pdf или xls файла. С данными можно работать с компьютера или смартфона, если установлено приложение для чтения.

Типы брокерских отчетов

У каждого брокера может быть несколько типов отчетов – автоматических и сформированных по запросу. Встречаются:

Ежедневная отчетность формируется в два этапа:

Ежедневного отчета может не быть у некоторых брокеров, если инвестор в указанную дату не проводит на рынке ни одной сделки.

Не все операции, заявки на которые подавал инвестор в текущую дату, попадают в отчет. Многие операции проходят в режиме Т+2. Значит, информация пропадет в документ только 2 дня спустя. До этого момента сделка будет незавершенной. В этом случае данные в отчете брокера могут отражаться даже через 3 дня после подачи распоряжения на сделку.

Некоторые брокеры создают очень простые формы отчетов, так делает Сбербанк. В представленной информации разберутся даже новички.

У Тинькофф Банка в разделе отчетов 4 типа документов:

У большинства крупных брокеров отчет размешен на нескольких печатных листах. Для их чтения и анализа могут потребоваться более глубокие знания.

О чем отчитывается брокер

Единых правил для составления брокерского отчета нет. Но при этом он, как и банковская выписка, содержит набор обязательных сведений:

По общей структуре отчет брокера содержит два раздела:

Общий раздел

Первый раздел включает:

Данные о сделках и операциях

Раздел отчета о сделках и операциях может состоять из нескольких таблиц с разными сведениями:

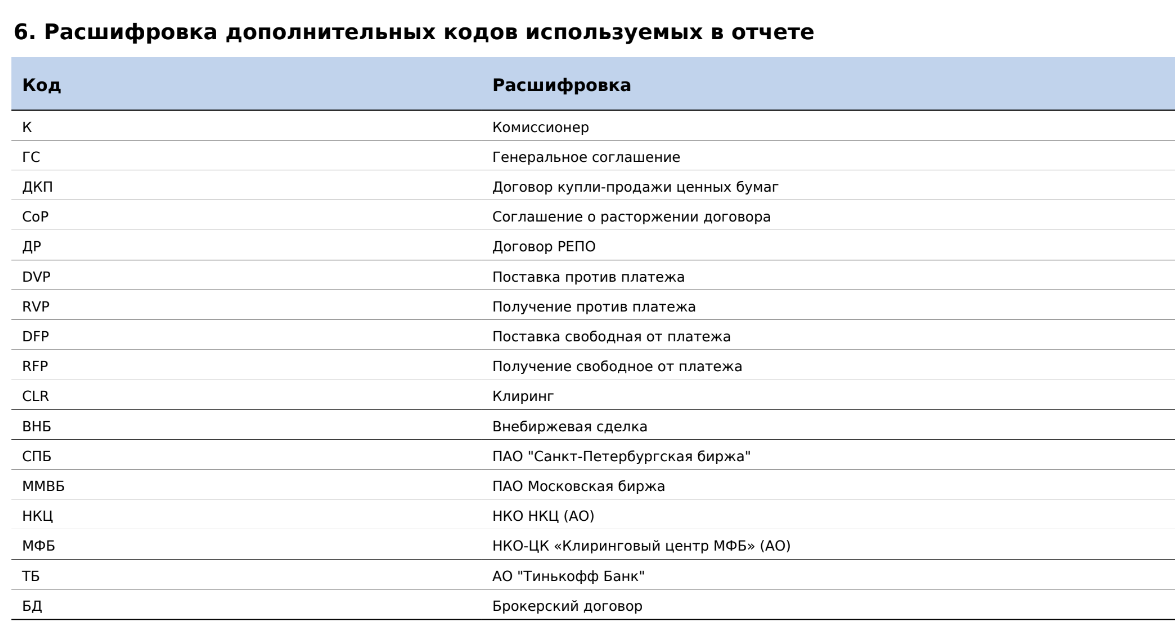

Некоторые таблицы могут быть пустыми, если в отчетном периоде по указанным активам не было никакого движения. Дополнительно брокер предоставляет расшифровку кодов, которые использованы в отчете. Эти данные помогут начинающим инвесторам разобраться в данных, которые представлены в таблицах.

У некоторых брокеров документ даже в электронном виде подписан руководителем отдела брокерских услуг, а также сотрудником, ответственным за ведение внутреннего учета. Такой отчет можно использовать для предоставления в налоговую службу. У других брокеров придется дистанционно или лично в офисе заказывать документ на бумажном носителе, если он нужен для ФНС или посольства.

Зачем инвестору брокерский отчет

Отчет брокера нужен не только для инвестора, чтобы ознакомиться с перечнем заключенных сделок или проведенных операций. Это официальный документ, который может понадобиться в нескольких ситуациях:

Навык чтения брокерского отчета пригодится каждому инвестору. С помощью этого документа удобно анализировать доходы, расходы и операции по брокерским счетам, а также планировать будущие сделки и следить за динамикой инвестиционного портфеля.

Брокерский отчет – это попросту говоря склад информации по сделкам инвестора. На начальных этапах разобраться с некоторыми данными может быть непросто. Инвестору придется не раз звонить брокеру или писать в службу поддержки. Но после нескольких десятков сделок информация станет более понятной для восприятия, и отчет будет легко читаться без посторонней помощи.

Где еще искать информацию о доходах и расходах по брокерскому счету

Отчет брокера всегда содержит информацию за предыдущий период. Значит, на момент его предоставления состав портфеля изменится. К примеру, переоценят валюту по текущему курсу, начислят дивиденды или остаток средств на счете увеличится за счет выплаты купона по облигациям. Общая стоимость портфеля тоже изменится с учетом текущей рыночной ситуации и переоценки активов. Поэтому самую актуальную информацию инвесторы отслеживают в личном кабинете.

На сегодняшний день для доступа к брокерскому счету не нужно подключать тяжеловесный торговый терминал типа Quik. Достаточно установить мобильное приложение и можно просматривать портфель в режиме реального времени, если есть доступ в интернет. Но для ретроспективного анализа все же удобнее работать с отчетом. Можно задавать большие периоды времени и просматривать информацию сразу за год. Заказать брокерский отчет можно в любой момент, главное учесть, что сведения по текущим сделкам и за предыдущие 2-3 дня могут отображаться некорректно.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как я навела порядок в брокерских счетах

У меня пять брокерских счетов и однажды я запуталась в операциях по ним.

Я не смогла найти в интернете инструменты, которые помогли бы мне разобраться в своих инвестициях. В итоге сама сделала свой журнал сделок и отчет по операциям в экселе.

В статье расскажу про свой подход и покажу, как он делает прозрачнее состояние счета и помогает действовать на рынке ценных бумаг осознанно.

Зачем мне столько счетов

Сами по себе несколько брокерских счетов — это как несколько банковских, которые разделяют деньги на разные кучки. Например, один банковский счет — подушка безопасности, на втором лежат накопления на какую-то дорогую вещь, на третьем — деньги на отдых.

Аналогично и с брокерскими счетами: в каждом своя логика. У меня один из счетов — ИИС, на втором подключена стратегия автоследования, третий для торговли американскими акциями, четвертый удобно привязан к банковскому счету — я использую его для конвертации валюты, пятый — ну так, для души.

Когда шесть лет назад я открывала брокерский счет первый раз, мне пришлось провести час в отделении у брокера, подписывать бумаги и искать компьютер с Виндоусом, чтобы воспользоваться флешкой с электронной подписью. Сейчас счет открыть легко: все мои брокеры позволяют сделать это в интернете и достаточно быстро.

Когда у банка моего первого брокера начались сложности, я решила не закрывать в нем счет, но новые деньги туда не вносить. А потом открыла второй брокерский счет в другой компании. Когда у меня возникали новые идеи, я открывала под них другие счета у новых брокеров.

Два года назад я узнала про индивидуальный инвестиционный счет и сразу решила его открыть. ИИС позволяет получать налоговый вычет. Например, можно получить у государства 52 000 Р просто за то, что положил 400 000 Р на ИИС. Я понимала, что у меня нет никакого опыта. Я ничего не знала про акции, поэтому на ИИС выбрала наиболее безопасные и простые ценные бумаги — государственные облигации, ОФЗ. Поведение ОФЗ предсказуемее других ценных бумаг, колебания стоимости меньше.

Еще один счет я открыла под стратегии автоследования. Автоследование работает так: счет подписывается на действия трейдера — автора стратегии — и копирует их. Если автор стратегии покупает акции Сбербанка, мой счет тут же выставляет заявку на покупку таких же акций. Действия по счету происходят автоматически, а решения принимает другой человек — трейдер. Есть надежда, что он профессиональнее, чем я.

Сами по себе разные счета не создают проблемы, но им нужна продуманная организация и контроль.

Где я ошиблась

Было крайне неприятно осознать, что я так легко и необдуманно потеряла деньги.

Так я поняла, что к ошибке привели спонтанные действия, сделанные в суете, и страх, что акция может упасть сильнее и потери вырастут. Можно дать себе совет не делать спонтанных решений, но лучше найти подход, при котором такая ситуация будет невозможной.

Так я решила ввести планирование и отчетность по своим брокерским счетам. Задача была такая: понимать, что творится с моими личными финансами, какие решения я принимала и почему, знать, что планирую делать дальше.

Планирование при помощи журнала сделок

Главное, что я хотела — начать принимать взвешенные решения, учиться на своем опыте и не делать резких движений, основанных на эмоциях.

Психолог Даниэль Канеман в книге «Думай медленно, решай быстро» советовал завести специальный блокнот, чтобы научиться принимать решения. Этот блокнот он так и называл — журнал решений. В журнале нужно фиксировать ваше решение, его причины, ожидаемые позитивные последствия и то, от чего пришлось отказаться ради этого решения.

Журнал решений помогает не действовать сгоряча и учиться решать, куда инвестировать деньги. Это такая ретроспектива своим прошлым действиям.

Мой журнал сделок — это такой план действий и история уже совершенных операций. Допустим, я решила купить привилегированные акции «Сургутнефтегаза». Вот что я запишу в журнал сделок:

Этой информации мне достаточно, чтобы выставить заявку на покупку у брокера. Также она отвечает на вопрос, при каких условиях акцию нужно продать. Комментарий про причины покупки будет полезно прочитать спустя несколько месяцев после сделки и сделать выводы для себя, было ли это хорошим решением.

Вот другой пример с продажей акций. Допустим, я хочу продать акции «Мечела». Я и правда очень хочу их продать, потому что их покупка была не лучшей идеей. Записываю в журнал сделок, что продам 178 акций «Мечела» на сумму 23 000 Р по цене, например, 69 Р за акцию, и также пишу причину этой продажи.

С журналом я поняла, что если ждать нужной цены акции, то ее вполне можно дождаться. А еще случалось так: ранее все брокеры говорили про рост какой-то акции в два раза, а вместо этого она только потеряла свою стоимость.

Журнал сделок снимает необходимость принимать решения на ходу: все принятые решения в нем уже есть, а если решение не записано в журнал — значит, его следует обдумать в специально отведенное для этого время.

Как разобраться в ежедневных брокерских отчётах?

Брокерский отчёт — это специальный документ, в котором отражены сведения о торговых операциях и общем состоянии брокерского счёта. Клиенты «Открытие Брокер» могут сформировать отчёт онлайн в личном кабинете, а полное описание и инструкция по чтению отчёта доступны по ссылке.

Ежедневный брокерский отчёт приходит при наличии сделок по счёту и внешне напоминает банковскую выписку. Состоит из нескольких таблиц, в которых отражены сведения о состоянии брокерского счёта:

Ежедневный брокерский отчёт не формируется, если в этот день не совершалось операций по счёту.

Хотите увидеть в данной рубрике ответ на ваш вопрос? Задайте его через форму обратной связи внизу страницы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как самому заполнить декларацию 3-НДФЛ о доходах у зарубежного брокера?

Как самому заполнить декларацию 3-НДФЛ о доходах у зарубежного брокера, если количество сделок за год у меня — несколько сотен?

Я торгую на фондовом рынке США у зарубежного брокера. Брокер за меня налоги не платит, поэтому по закону я должен декларировать доходы и платить НДФЛ самостоятельно. В декларации 3-НДФЛ требуется указывать доход по каждой сделке. Но я активно торгую внутри дня, и у меня выходит более 500 сделок за год.

Заполнять данные по каждой сделке, да еще и с переводом суммы в рубли, слишком трудозатратно. Как быть в таком случае?

При этом все доходы от продажи и расходы на покупку и комиссии переводятся в рубли на даты получения дохода или расхода. Хотя это займет много времени и сил, по правилам нужно делать именно так, и в ответе буду исходить из этого.

На практике можно посчитать отдельно сумму дохода по каждому типу инструментов: обращающимся и необращающимся ценным бумагам, производным финансовым инструментам. В декларации 3-НДФЛ можно указать финальные суммы, а подробный расчет приложить к декларации. Это упростит заполнение, если сделок в течение года действительно очень много.

Расскажу, какие есть способы подготовить декларацию и как ее заполнять.

Курс о больших делах

Как можно подготовить декларацию

Декларацию надо подать не позднее 30 апреля года, следующего за отчетным. Например, если вам надо задекларировать доход за 2021 год, декларацию надо сдать до 30 апреля 2022 года, а уплатить налог — не позже 15 июля.

Есть три способа подготовить декларацию. Можно использовать сервис для автоматического заполнения налоговой декларации, обратиться к налоговому консультанту или заполнить декларацию самостоятельно.

Это сильно облегчит задачу и не потребует расходов. Однако есть риск, что данными из вашего отчета, загруженного в подобный сервис, кто-то воспользуется. Кроме того, сервис может не поддерживать работу с вашим брокером или работать неправильно.

Налоговый консультант. Можно обратиться к налоговому консультанту, который изучит отчет брокера о сделках, поможет собрать документы и корректно отразить доходы в налоговой декларации. Придется заплатить за услугу, зато вы сэкономите свое время и нервы.

Самостоятельная подготовка декларации. Заполнять налоговую декларацию с указанием дохода от операций с ценными бумагами у зарубежного брокера не только трудозатратно, но и требует знаний особенностей налогообложения. С другой стороны, так вам не придется никому передавать свои данные, а еще сможете лучше понять, как устроено налогообложение доходов.

Если вы собрались с силами и решили оформить все самостоятельно, то описанные ниже этапы подготовки 3-НДФЛ помогут вам в этом.

Чтобы заполнить декларацию 3-НДФЛ, понадобится информация о дате получения дохода, валюте и сумме дохода. Также нужны данные о датах, валюте и суммах всех расходов, включая комиссии брокера и биржи.

Запросите у брокера отчет о прибыли и убытках — Income Statement, выписки по всем счетам — Account Statements, отчет о приросте капитала — Statement of Realized Capital Gains and Losses за нужный вам год. Некоторые брокеры предоставляют специальный налоговый отчет, в котором собрана вся нужная информация.

Скорее всего, вы сможете найти нужный документ в личном кабинете на сайте брокера. Или можно запросить его у сотрудников службы поддержки.

Налог рассчитывается с полученного финансового результата по операциям с ценными бумагами за календарный год. Финансовый результат определяется как доходы от операций за вычетом расходов.

К доходам относятся, например, доходы от продажи ценных бумаг, доходы от погашения ценных бумаг, купоны — проценты — по облигациям.

Из доходов можно вычесть расходы на приобретение ценных бумаг, биржевые сборы и комиссии, оплату услуг профессиональных участников рынка ценных бумаг, биржевых посредников и клиринговых центров и так далее.

Финансовый результат рассчитывается отдельно по операциям:

Внесите все ваши операции в таблицу. Доходы, полученные в один день от одного источника, можно объединить. Источник дохода указывается латиницей без перевода на русский язык. Аналогично можно объединить и расходы.

Регулярную комиссию за обслуживание, то есть элемент расходов, также нужно переводить в рубли по курсу ЦБ на день списания платежа. При этом если комиссия за обслуживание общая, а инструменты разные — например, акции и производные инструменты, — комиссию надо распределить пропорционально доле каждого вида дохода.

При расчете используется метод ФИФО, то есть First In, First Out — «первым пришел, первым ушел». При расчете первыми вычитаются расходы на покупку тех ценных бумаг, которые были куплены первыми.

50 акций Company Inc. остались у Максима. Он сможет учесть расходы на их покупку после продажи.

Все доходы и расходы в иностранной валюте переводятся в рубли на дату платежа по курсу ЦБ РФ. Курс иностранной валюты на заданную дату указан на официальном сайте ЦБ РФ. С сайта можно выгрузить курс валюты за день или за указанный период — как вам удобно.

Согласно порядку заполнения 3-НДФЛ необходимо отдельно указывать доходы по каждому виду дохода, источнику дохода и ставке налога. Если вы получали доход от операций с ценными бумагами все торговые дни в году, значит, нужно посчитать сумму дохода на каждый день и указать его в налоговой декларации.

Однако на практике для упрощения расчета можно посчитать финансовый результат отдельно и указать в декларации уже объединенные суммы.

Специальных программ для быстрого заполнения налоговой декларации нет. Автоматически цифры из брокерского отчета в налоговой декларации не появятся.

Сейчас есть два способа самостоятельно заполнить налоговую декларацию: в личном кабинете налогоплательщика или программе «Декларация», разработанной ФНС. Порядок заполнения, наименования строк одинаковый в обоих случаях.

Во вкладке «Доходы за пределами РФ» заполните данные о доходе.

Название компании, от которой получен доход. Название пишите латиницей, переводить на русский язык не нужно.

Страна регистрации эмитента ценных бумаг, по которым получен доход.

Код вида дохода. Например, 1530 — доход от купли-продажи ценных бумаг, обращающихся на организованном рынке ценных бумаг, 1010 — дивиденды, 1011 — проценты, купоны.

Сумма дохода в валюте. В личном кабинете поставьте галочку «Определить курс автоматически» для удобства. В программе «Декларация» курсы валют уже загружены и будут рассчитаны автоматически. Если же вы указываете суммы доходов не по дням, а общие за год, в наименовании валюты нужно выбрать рубли.

Сумма расходов к вычету в рублях. Если вы понесли расходы в валюте, то нужно заранее рассчитать сумму расходов в рублях на дату оплаты.

Дата получения дохода. В отчете о прибыли и убытках это дата обычно называется датой валютирования — Value Date.

Подать 3-НДФЛ можно лично, онлайн или по почте. Закон не обязывает прикладывать документы, которые подтверждают получение дохода, но желательно приложить, например, отчет о прибыли и убытках с переводом на русский язык. ИФНС может запросить нотариально заверенный перевод, но на практике обычно достаточно перевода, заверенного налогоплательщиком самостоятельно.

Инспектор ИФНС может запутаться в ваших операциях и, вероятно, запросит пояснения, поэтому приложите подготовленную таблицу с расчетом финансового результата. Пояснения представляются в свободной форме. Главное, чтобы из них было понятно, как рассчитан доход и расход. В ваших интересах помочь инспектору и уменьшить количество вопросов.

Сдать налоговую декларацию надо не позднее 30 апреля года, следующего за отчетным. НДФЛ нужно уплатить до 15 июля.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают