бонд что это биржа

Как работают облигации, их преимущества и риски

Кратко о понятии облигация

В итоге выгоду получают обе стороны:

В России торговля облигациями проходит на Московской бирже.

Все условия – номинальная стоимость бумаги, периодичность процентных перечислений и сроки – определяются во время эмиссии.

Покупатель облигаций получает проценты по долгу, которые называются купоны. Они выплачиваются ежегодно, ежеквартально или ежемесячно в зависимости от условий бумаги.

По срокам обращения облигации делятся на:

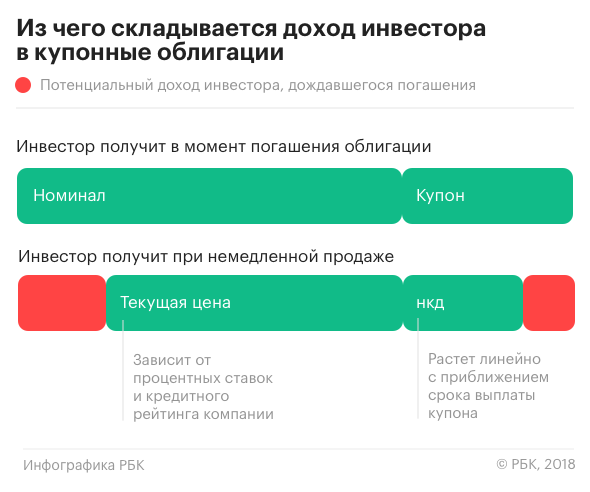

Инвестор получает доход за счет двух источников:

Как заработать на купонном доходе?

Рассчитаем процентную ставку облигационной прибыльности по купону. Для этого разделим сумму годовых купонов на номинальную стоимость облигации и умножим результат на сто процентов.

Вы купили облигацию ОФЗ-26217 с номиналом 1 000 рублей на условиях купонных выплат один раз в полгода в сумме 37,4 рубля. Купонная доходность в этом случае составит 7,48 % в год. То есть 7,48 % = (37,4 × 2 / 1 000) × 100.

Облигационные бумаги иногда реализуются не по номиналу, поскольку их цене свойственно со временем меняться. Это приводит к тому, что подсчет купонного дохода не дает возможности точно определить инвестиционный заработок на покупке облигаций.

С доходностью каждой облигации инвестор может ознакомиться на сайте биржи или брокера.

Как заработать на изменении цены?

Ожидать завершения периода действия облигации необязательно. Реализовывается она на любом этапе. Инвестор получает доход в случае подорожания облигаций. Перепродажа при этих условиях позволяет заработать на росте цены. Однако на доходность могут повлиять:

Сколько можно заработать?

Доходность облигации связана с надежностью выпускающего ее эмитента. При минимальных рисках доходность небольшая, а погоня за большими деньгами предполагает наибольший уровень риска.

В 2020 году инвестирование в облигации разных видов способно принести следующую доходность:

Заработок на инвестировании в облигации можно приравнять, например, к следующей ситуации:

Вашему другу понадобилось 80 000 рублей в долг. Вы согласились одолжить ему деньги на условиях процента, в денежном эквиваленте составляющего 3 000 рублей, который он обязуется перечислять на указанные вами реквизиты каждый квартал, а через год вернуть те же 80 000 рублей.

Купон для упрощения сравнений принято измерять в процентах годовых.

В это примере: 3 000 × 4 = 12 000 рублей. Делим купоны на номинал и получаем годовой процент. (12 000 / 80 000) × 100 = 15%. То есть купон облигации составляет 15% годовых.

Какие риски есть у владельцев облигаций?

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что такое облигации

Работает процесс выпуска бондов следующим образом. Компании или государству требуется определенная сумма денег, но нет желания брать кредит в банке, а хочется получить деньги взаймы, но под меньший процент, чем в банке. Для этих целей и был создан такой финансовый инструмент, как облигации. Также бонды еще называют долговыми обязательствами или долговыми инструментами. Для того чтобы получить необходимые деньги взаймы, эмитент размещает облигации на бирже. Так широкий круг желающих вложить деньги в облигации получает возможность купить их на бирже. В России бонды размещают на Московской бирже.

СПРАВКА: право на выпуск облигаций имеет государство, муниципальные и региональные органы власти, а также коммерческие компании.

Купленные облигации могут быть бумажными или цифровыми. Но бумажные облигации постепенно уходят в прошлое.

Начинающим инвесторам в облигации пригодятся также следующие термины: «купон», «накопленный купонный доход (НКД)», «номинальная стоимость (номинал) облигации», «дата (срок) погашения облигации».

Виды облигаций

В чем преимущество облигации перед вкладом (депозитом) в банке

Что касается облигаций, то в этом случае инвестору необходимо выбрать брокера, открыть брокерский счет и купить на него облигации. Отметим следующие дополнительные преимущества облигаций перед банковским вкладом:

СПРАВКА: в отличие от банковского вклада инвестиции в облигации не страхуются государством на 1,4 миллиона рублей. С другой стороны, инвестор может купить гособлигации, т. е. фактически дать деньги взаймы государству. В этом случае формально также не будет страховки, но при этом вся сумма будет находиться у государства, а значит, невыплата возможна, только если возникнут серьезные финансовые трудности.

Чем облигация отличается от акции

Главное отличие акций от облигаций заключается в том, что владелец облигации гарантированно получит доход в виде купона (исключение: банкротство эмитента облигации или иные финансовые сложности), а владелец акции рассчитывает только на рост ее стоимости, но не может быть уверен, что компания выплатит дивиденды.

Как выбрать облигацию

При выборе облигации обращайте внимание на следующие параметры:

Подробнее о выборе облигации – читайте в нашей статье.

В чем опасность облигаций

Облигации считаются надежным способом для инвестирования, но всё же существуют определенные риски. Перед покупкой государственных или корпоративных бондов клиент должен ознакомиться с особенностями актива:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Максимально доступно объясняем, что такое облигации и как на них заработать

Облигации (в иностранных источниках можно встретить термин Bonds) — консервативный инструмент, зарабатывать с которым достаточно просто. Облигации часто сравнивают с банковским депозитом, отмечая многочисленные преимущества над последним.

На практике при работе с облигациями начинающий инвестор сталкивается с большим количеством нюансов и специфических терминов, которые существенно затрудняют процесс инвестирования, а иногда приводят к болезненным ошибкам.

Разберем, что такое облигации на простых и понятных примерах, а также дадим определение ключевым понятиям долгового рынка.

Что такое облигации

Облигация — долговая бумага, по которой заемщик (тот кто выпускает облигации) должен в оговоренный срок вернуть кредитору (инвестору) стоимость облигации (номинал) и процент за пользование средствами (купонный доход).

Пример. К вам пришел товарищ и просит занять ему 90 000 руб.— не хватает на покупку машины. Вернуть деньги он сможет только через год и в качестве благодарности готов отдать не 90 000, а 100 000 руб. Вы соглашаетесь, и чтобы зафиксировать договоренность составляете расписку. В этой расписке прописано, что в определенную дату ваш друг вернет вам 100 000 руб. Друг получает деньги, у вас на руках остается расписка. Эта расписка — по сути и есть облигация. А сделка, которую вы заключили, является размещением облигации.

Купон по облигации — процент от номинала, который эмитент облигации выплачивает инвестору за пользование средствами. Купон может выплачиваться на полугодовой основе, ежегодно, ежеквартально или ежемесячно.

В приведенном выше примере составим расписку немного по-другому. Через год ваш друг возвращает вам не 100 000, а 90 000, как и занимал, но раз в три месяца он будет выплачивать вам 2 500 в качестве вознаграждения за пользование средствами. То есть через 3, 6 и 9 месяцев вы получите по 2 500 руб., а через год друг вернет вам ваши 90 000 руб. и последний платеж 2 500 руб. Этот самый ежеквартальный платеж и будет называться купоном или купонным доходом.

Купон для простоты сравнения облигаций измеряется в процентах годовых. В данном примере вы получите в качестве дохода 2 500 * 4 = 10 000 руб. На вложенную сумму это составит 10 000/ 90 000 = 11,11% в год. В таком случае принято говорить, что купон по данной облигации составляет 11,11% годовых.

Почему доход по облигации называют купоном? Раньше облигации находились на руках у инвесторов в бумажном виде. Когда держатель получал выплату от эмитента, от облигации отрывался бумажный купон. Сейчас облигации в большинстве своем существуют в электронном виде, но термин купон прочно закрепился в лексиконе участников рынка. Подавляющее большинство облигаций на российском рынке — купонные. Дисконтные бумаги встречаются достаточно редко.

Таким образом мы разобрались, что по сути облигация представляет собой долговую расписку с определенными условиями, главными из которых являются дата погашения, номинал, размер и периодичность выплаты купона, и, разумеется, кто является эмитентом этой бумаги. Единственный момент — эта расписка является бездокументарной ценной бумагой.

Основные параметры облигаций в окне «Текущие торги» терминала QUIK. В первом столбце указано наименование выпуска, в котором обычно фигурирует название эмитента. Сверху вниз: Сбербанк, Роснефть, ГК ПИК, АФК Система и т.д. «Длительность купона» — период, через который выплачивается очередной купон — измеряется в днях. Размер купона указывается в рублях, а цена облигации — в %. В столбце «Доходность» указана эффективная доходность к погашению, смысл которой будет описан далее.

Все знакомы с простым экономическим законом: чем выше риск, тем выше доходность, и наоборот.

Это правило применимо и к рынку облигаций. Чем надежнее эмитент облигации, тем меньшую доходность он предлагает своим инвесторам. И наоборот, если риск проблем с платежеспособностью эмитента велик, то ему приходится платить более высокий купон по своим долговым бумагам, чтобы заинтересовать участников рынка.

Надежность эмитента еще называется кредитным качеством — чем оно выше, тем ниже вероятность банкротства. В России самыми надежными бумагами считаются облигации федерального займа (ОФЗ), выпущенные государством в лице Минфина. Они являются своеобразным эталоном на долговом рынке.

Наиболее авторитетными в мире принято считать рейтинги трех крупнейших международных агентств: Standard & Poor’s, Moody’s и Fitch.

Также доходность облигации зависит от срока до погашения. Чем меньше срок до погашения, тем ниже при прочих равных ее доходность, так как риск проблем у эмитента на коротком промежутке времени ниже, чем на более длинном.

Особенности обращения облигаций

Облигации торгуются на биржевом и внебиржевом рынках. Если вы являетесь держателем облигации и вам понадобилось срочно вернуть вложенные средства, вы можете продать их другому инвестору и получить деньги.

Так как цены на облигации формируются посредством спроса и предложения, рыночная цена чаще всего отличается от номинала. Для удобства она измеряется в процентах от номинала. Например, если рыночная цена облигации 101,53 и номинал составляет 1000 руб., то это значит, что бумагу в настоящий момент можно купить или продать за 101,53%*1000 руб. = 1015,3 руб.

Если облигация торгуется выше номинала, то говорят, что она торгуется с премией. Если ниже, то говорят, что облигация торгуется с дисконтом. Большинство облигаций на российском рынке имеют номинал 1000 руб.

Рыночная цена облигации

Рыночная цена облигации формируется исходя из уровня требуемой рыночной доходности для эмитентов соответствующего кредитного качества.

Смысл в следующем. Инвестор не станет покупать облигации с доходностью 6%, если на рынке есть альтернативы под 8% с тем же уровнем надежности. Чтобы держателю продать такую бумагу, ему придется продавать ее с дисконтом, который компенсирует покупателю разницу в доходности 2% в год до погашения.

Пример: Облигация была выпущена в начале 2011 г. со сроком погашения в 2016 г. с купоном 8%. В начале 2015 г. уровень процентных ставок вырос и по облигациям сопоставимого кредитного качества доходность составляет 10% в год. Соответственно, чтобы облигация была интересна инвесторам, она должна обеспечивать аналогичную доходность. Но так как купон уже был ранее зафиксирован на уровне 8%, то такая доходность может быть обеспечена только за счет снижения стоимости покупки облигации.

Чтобы компенсировать 2% в год за 2015 и 2016 гг. номинал должен быть снижен примерно на 2*2%=4%. Таким образом рыночная цена будет 96% от номинала. Этот пример очень упрощен, но позволяет понять принцип ценообразования на рынке облигаций.

Доходность облигации

Еще одним вопросом, который может вызвать непонимание у начинающего, является понятие доходности облигации. Существует несколько видов доходности, которые стоит знать.

По сути это просто величина купона. Если купон по облигации составляет 8%, то и купонная доходность будет аналогичная. Стоит отметить, что вне зависимости от частоты выплаты купона (ежеквартально, ежемесячно и т.д.) инвестор может получить процентный доход по облигации за каждый день удержания.

При продаже инвесторы закладывают в цену размер процента, накопленного за период владения бумагой с момента последнего купона. Для бумаг одного выпуска величина надбавки в один и тот же день всегда одинаковая, так что для удобства в современных торговых системах эта величина рассчитывается автоматически и сразу учитывается в сделках. Эта надбавка называется накопленный купонный доход (НКД).

Это упрощенный индикатор доходности, который показывает купонную доходность по отношению к конкретной текущей рыночной цене облигации. Здесь используется допущение, что цена облигации не будет изменяться со временем. Текущую доходность удобно использовать, если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения

Простая (номинальная) доходность к погашению

Эта доходность включает в себя не только купонный доход, но и прибыль/убыток от разницы между ценой погашения и рыночной ценой, по которой приобретается облигация.

Эффективная доходность к погашению — YTM

Эффективная доходность к погашению является самой популярной и самой корректной для сравнения облигаций. В большинстве ресурсов под понятием доходность имеют ввиду именно ее. В отличие от предыдущего показателя, она учитывает реинвестирование купонов — предполагается, что полученные купоны могут сразу инвестироваться в облигации под ту же самую доходность.

Формула эффективной доходности достаточно громоздкая, да и знать ее рядовому инвестору необязательно — ее можно посмотреть в QUIK, на сайте Мосбиржи или на специализированных ресурсах типа cbonds или rusbonds, где она рассчитывается автоматически.

Классификация облигаций

По типу эмитента облигации бывают государственные, корпоративные и муниципальные.

По сроку до погашения облигации делятся на краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (более 5 лет).

По виду дохода облигации бывают дисконтные и купонные. Также выделяют бумаги с переменным купоном, плавающим купоном, индексируемым номиналом и др.

Риски инвестирования в облигации

Кредитный риск — риск ухудшения платежеспособности эмитента. Если увеличивается риск того, что эмитент может не погасить свои долговые обязательства, то цена на облигации может снизиться. Если у эмитента был понижен кредитный рейтинг, то цена немного снизится, но если появится серьезный риск банкротства, то стоимость облигаций может упасть очень значительно.

Процентный риск — риск снижения стоимости облигации из-за изменения уровня процентных ставок. Чем дальше срок погашения и чем ниже купон по облигации, тем выше этот риск. Оценить его можно по показателю дюрации.

Риск ликвидности — большая часть некоторых облигационных выпусков сосредоточена в руках крупных инвесторов, которые планируют удерживать их на долгий срок. В таком случае на бирже торговый оборот этих бумаг будет очень невысокий и продать/купить более-менее крупный объем по интересующей цене может быть проблематично.

Риск исполнения встроенных опционов — подробнее прочитайте про put-оферту.

Инфляционный риск — при покупке облигаций с постоянным купоном есть риск, что инфляция вырастет и начнет обгонять доход по портфелю. Чтобы защититься от этого риска, можно сформировать часть портфеля из облигаций с плавающим купоном, привязанным к уровню инфляции.

На что обращать внимание в первую очередь при выборе облигации в портфель

— Оцените уровень требуемой доходности и допустимого риска. Исходя из этого уже можно рассматривать бумаги тех или иных эмитентов. Как правило, чем больше доходность облигации превышает доходность соответствующей по сроку ОФЗ, тем выше риск.

— Отдавайте предпочтения крупным эмитентам, платежеспособность которых не вызывает вопросов.

— Оцените свой инвестиционный горизонт и подбирайте бумаги, дата погашения которых примерно совпадает с вашими целями.

— Оцените ликвидность облигаций, которые рассматриваете для покупки. Достаточны ли ежедневные объемы торгов? Как часто проходят сделки? Как быстро вы сможете продать бумаги в случае необходимости без потери в цене?

— Если по вашему мнению процентные ставки на рынке будут расти, стоит отдавать предпочтение коротким выпускам или бумагам с плавающей ставкой. Если по вашему мнению процентные ставки на рынке будут падать, можно часть портфеля выделить для более долгосрочных бумаг, чтобы получить дополнительный доход из-за роста их цены.

— При торговле облигациями учитывайте, что купонный доход по корпоративным бумагам, выпущенным после 1 января 2017 г., не облагается налогом. Также не облагается налогом доход с купонного дохода по ОФЗ и муниципальным облигациям.

— Не забывайте учитывать расходы на биржевую и брокерскую комиссии.

— Для торговли облигациями не пытайтесь использовать теханализ. Здесь этот инструмент не работает.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Недооценка в акциях нефтяников

Премаркет. Когда нет поводыря

Сбербанк. Откат не ухудшил картину

Взгляд экспертов на будущее блокчейна. Приглашаем на онлайн-конференцию

Нефть в рублях — новый рекорд. Акции нефтяников выигрывают

Лучший отчет Dell за всю историю. Что будет с акциями

Акции Zoom упали на 15% за день. Разбираемся в причинах распродажи

Акции HP выстрелили на 17% после отчета. Что так обрадовало инвесторов

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.