большой спред означает что

О чём говорит биржевой спред

Поделиться:

Разница между покупкой и продажей валюты в обменниках или отделениях банков называется спредом. Он есть и на рынке ценных бумаг. Рассказываем, о чём биржевой спред говорит инвестору.

Что такое спред

Чтобы купить или продать акции, облигации, инвесторы выставляют заявки, а брокер выводит их на биржу.

Два основных вида биржевых заявок: рыночные и лимитные. Выставляя рыночную заявку, инвестор соглашается купить или продать определённое количество лотов по лучшей рыночной цене. Лоты — минимальное количество бумаг для проведения сделок. У одних компаний в 1 лоте может быть 1 акция, у других — 1 тыс. акций, и т. д.

В лимитных заявках указывается количество лотов и цена сделки. Пример лимитной заявки: купить 1 лот из 10 акций по цене 117 руб за акцию (без учёта комиссии брокера). Рыночные заявки, как правило, исполняются сразу и в полном объёме, поэтому они подходят активным инвесторам, которые хотят торговать быстро. К тому же у рыночных заявок на бирже преимущество перед лимитными.

Лимитные заявки на покупку и продажи актива от инвесторов биржа собирает в таблицу — стакан. Инвесторы могут видеть стакан в специальных программах для торговли (терминалах, например Quik) или приложениях некоторых брокеров. Как правило, заявки на продажу расположены сверху и выделены красным цветом. Их на биржевом сленге называют «аски», от англ. ask — спрос. Заявки на покупку — внизу, выделены зелёным. Они называются «биды», от англ. bid — предложение.

Лимитная заявка находится в стакане до совпадения цены покупки и продажи с рыночной заявкой. Инвестор может может отменить лимитную заявку в любой момент до конца дня, когда все заявки аннулируются.

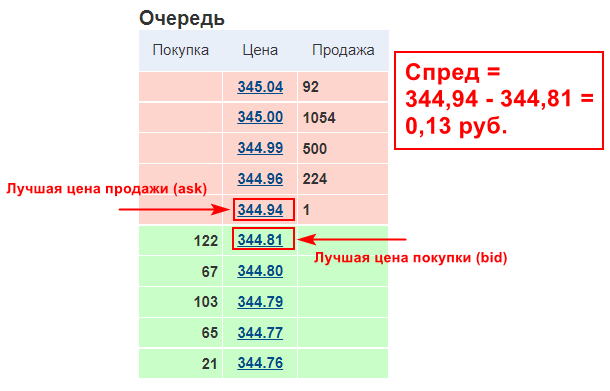

Разница между наименьшей ценой продажи и наибольшей ценой покупки называется биржевым спредом. В примере выше в абсолютном значении спред — 112 копеек, или, как говорят, 112 пунктов, или пипсов (от англ. pips). Для акций, которые стоят дороже, спред может достигать нескольких рублей, поэтому чаще спред считают в процентах относительно цены актива. В данном примере спред равен (186,17 − 185,05) / 186,17 × 100 % = 0,6 %.

О чём может говорить размер спреда

1. Ликвидность актива

Чем меньше спред, тем более востребован актив у инвесторов и тем выше ликвидность. Инвестору выгодно, чтобы спред был как можно меньше: так можно продать или купить бумагу по цене, максимально близкой к рыночной.

Обыкновенные акции (АО) Сбербанка более ликвидны, чем привилегированные (АП). О причинах мы рассказывали в одной из прошлых статей. Это хорошо видно в стакане: у АП спред больше. Кроме того, отличается суммарное количество заявок на продажу. Так, купить 5 тыс. привилегированных акций Сбербанка гораздо сложнее, чем 5 тыс. обыкновенных, потому что «префов» продаётся гораздо меньше.

Кроме того, разница между заявками на продажу «префов» больше: 3, 4 или 6 копеек. Для обыкновенных есть заявки на продажу по любой цене. Чем больше разница, тем менее выгодно выставлять крупные рыночные заявки. Если весь объём сделки нельзя совершить по лучшей рыночной цене, недостающие бумаги будут покупаться или продаваться по следующим лучшим ценам. Из-за этого средняя цена сделки может оказаться менее выгодной. Это называется «проскальзыванием».

Что такое внутрирыночный спред

Так ещё называют разницу в цене между коррелирующими (связанными) активами на бирже: например обыкновенными или привилегированными акциями одного эмитента или фьючерсами на один и тот же актив.

2. Ситуация на рынке

В моменты неопределённости на рынке, например перед выходом финансовых новостей, спред может увеличиваться. Инвесторы ожидают резкого изменения цены актива и убирают свои лимитные заявки.

Также размер спреда зависит от объёма торгов. Например, если в США — выходной, а в России — нет, то ликвидность акций на МосБирже может падать. В этом случае спред будет увеличиваться.

Запомнить инвестору

Если вы инвестируете на долгий срок в ликвидные акции, размер спреда не влияет сильно на доходность ваших инвестиций. Активные инвесторы обращают внимание на размер спреда, количество заявок и «разреженность» стакана, потому что эти факторы влияют на доходность инвестиций.

Если вы хотите инвестировать в низколиквидные активы, например акции третьего эшелона, обратите внимание на стакан: размер спреда покажет, на сколько может снизиться реальная доходность вложений.

Биржевой спред как показатель ликвидности

Что это такое и где применяется

Спред, от английского spread, это разница или размах. На бирже чаще всего спредом называют разницу между ценой продажи и покупки актива: цена продажи всегда чуть-чуть ниже. Еще спредом называют разницу между доходностями, специально созданные производные инструменты. Спред в трейдинге обозначает одновременное открытие длинной и короткой позиции в связанных активах.

Что такое биржевой спред

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

(13 950 Р − 13 800 Р ) / 13 950 Р = 1,075%.

(2232,41 Р − 232,38 Р ) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркет-мейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркет-мейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

Виды биржевого спреда

Спреды не только показывают разницу между ценами. Трейдеры могут заработать на спредах или учитывать их в своих торговых стратегиях.

Фиксированный и плавающий спред. Фиксированный спред встречается на форексе. Каждый брокер на форексе может сам определять размер спреда. Как правило, размер спреда брокеры указывают в спецификации контрактов. Фиксированный спред со временем не меняется. На форексе спред определяется в пунктах, а не в рублях. Пункты еще называют пипсами — от английского pips.

Например, лучшая цена покупки валютной пары EURUSD составляет 1,09624, а лучшая цена продажи — 1,09604. Тогда спред равен:

1,09614 − 1,09604 = 0,0002, или 2 пункта.

Для валютных пар с пятью знаками после запятой 1 пункт равен минимальному изменению четвертого знака после запятой.

Плавающие спреды встречаются и на биржах, и на форексе. Плавающий спред обеспечивают маркет-мейкеры. Они заключают контракт с биржей и обязуются не допускать расширения спреда больше определенного значения. Если маркет-мейкера нет, то спред зависит от действий других участников рынка. Плавающий спред меняется в зависимости от активности продавцов и покупателей.

Форекс не централизованный рынок, поэтому брокер может быть маркет-мейкером и обеспечивать спреды для своих клиентов.

Межрыночные и внутрирыночные спреды. Межрыночный спред — это разница между ценами одного и того же актива на разных рынках или биржах.

Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. На фондовом и срочном рынке внутрирыночные спреды показывают разницу связанных активов, например обычных и привилегированных акций одного эмитента.

Корреляция между дневными ценами фьючерсных контрактов на обыкновенные и привилегированные акции Сбербанка за последние 2 года составляет 96%. Это значит, что цены «обычки» и «префов» двигаются в одну сторону. Среднее соотношение цены фьючерса на обыкновенные акции к цене фьючерса на привилегированные акции за этот период составило 1,14. Если это соотношение отклоняется вверх или вниз, трейдеры могут заработать на возврате к среднему значению.

20 июня 2018 года соотношение было слишком низким — 1,09. Чтобы заработать на этом, трейдер мог купить 5 фьючерсных контрактов на обыкновенные акции и продать 6 фьючерсных контрактов на привилегированные акции. Разное количество нужно, чтобы сумма обеих сделок была примерно равна. Закрыть эти сделки можно было, как только спред вернулся к среднему значению 1,14.

Еще на срочном рынке внутрирыночные спреды показывают разницу в ценах фьючерсных контрактов на один и тот же актив, но с разными месяцами поставки.

Межрыночные и внутрирыночные спреды позволяют трейдерам зарабатывать на неэффективности рынка и нерациональном поведении инвесторов. Например, акции Яндекса котируются на Московской бирже и на американской бирже Nasdaq. Если цена акций на разных биржах отличается, можно заработать на разнице. Для этого надо продать акцию на одной бирже и купить на другой. Однако биржевые комиссии и курсовые разницы снижают доходность таких сделок и могут сделать их невыгодными даже для крупных игроков.

Покупной и продажный спред. Покупной спред возникает, когда инвестор покупает ценные бумаги рыночным ордером, потому что сделка происходит по лучшей имеющейся цене продавца.

Продажный спред возникает, когда инвестор продает ценные бумаги рыночным ордером, так как сделка происходит по лучшей имеющейся цене покупателя.

Спред в стакане заявок и календарные спреды. Спред в стакане заявок показывает разницу между лучшей ценой покупки и лучшей ценой продажи.

Календарные спреды существуют на срочных рынках, потому что там трейдеры торгуют финансовыми инструментами с разными сроками исполнения. Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки. На такой разнице могут быть основаны торговые стратегии.

Типы валютных пар в зависимости от спреда

В зависимости от объема торгов и от интереса со стороны трейдеров валютные пары условно можно разделить на три вида:

У разных форекс-брокеров спреды валютных пар отличаются. Проверить спреды можно в спецификациях контрактов.

Факторы, влияющие на спред

Размер спреда зависит от стоимости актива и от объема торгов. Чем больше покупателей, тем уже спред. И наоборот: чем меньше заявок, тем шире спред.

Есть дополнительные факторы, которые влияют на размер спреда. Например, выход важных финансовых или политических новостей расширяет размер спреда, потому что инвесторы убирают лимитные ордера из стакана и ждут реакцию рынка.

В обеденное время или накануне выходных и праздников спред тоже расширяется, потому что инвесторы и трейдеры отдыхают. У клиентов форекса спред может изменяться в зависимости от типа торгового счета.

Если маркет-мейкер не может участвовать в торгах, то спред увеличивается, а ликвидность уменьшается. В такие моменты продавать или покупать финансовые инструменты инвестору невыгодно.

Как учитывать спред в торговле

Когда инвестор покупает ценные бумаги рыночным ордером, он получает убыток в размере спреда, потому что он покупает по цене продавца. Поэтому инвестору выгодно, чтобы спред был небольшим, а объемы торгов большими. Не стоит покупать ценные бумаги в моменты расширения спреда.

Если инвестор редко совершает сделки или вкладывает деньги на большой срок, спреды мало повлияют на доходность вложений. Напротив, в случае активной торговли, например внутридневной, спреды заметно ухудшат результат, особенно если речь о неликвидных инструментах с большим спредом.

Чем больше заявок на покупку и продажу в стакане и чем больше объем торгов, тем более ликвидным считается инструмент. Брокеры рекомендуют активным трейдерам на Московской бирже торговать ценными бумагами с дневным оборотом от 500 тысяч рублей и выше.

Можно ли уменьшить спред

Трейдер может уменьшить спред, когда выставляет лимитные заявки и ждет их исполнения. Лимитные заявки исполняются по заданной и по более высокой цене. Однако они могут не исполниться, если цена актива резко повысится или понизится. Такое происходит в моменты резких ценовых движений.

Брокеры с минимальным спредом

На бирже спреды плавающие: они зависят от спроса и предложения. Маркет-мейкеры гарантируют, что спред не расширится больше определенных значений. Брокер не может повлиять на спред.

У ECN-брокеров более узкие спреды, чем у маркет-мейкеров: они не зарабатывают на расширении спредов. Но они берут плату за каждый лот в сделке.

«Нашли товар дешевле чем у нас» я впервые увидел в магазине – члене АКИТ. Внезапно оказалось, что магазины, где надо искать цены ниже – это не любые магазины, а тоже члены АКИТ. Разброс цен у магазинов этой «ассоциации» минимален и часто совпадает до рубля. А если у кого-то из них вдруг цена ниже, то акция «найди товар дешевле» исправляет проблему, поднимая цену в конкретном магазине до общей для всей ассоциации. Так я впервые познакомился с картельным сговором, а не со спредом, увы.

Валерий, а я один раз купил по нормальной цене, действительно хорошую скидку сделали.

Т.е. по вашему выставить лимитный ордер покупки по 170, то он уйдет как рыночный? Как вы пришли к этой мысли?

Александр, я вижу в торговой системе, как и какие ордера уходят на биржу 🙂

И да, если Вы пытаетесь выставить лимитный ордер на покупку выше текущей цены и соответственно выше спреда, то он будет выставлен как buy stop order, то есть при достижении желаемой вами цены, на рынок уйдёт рыночный ордер. Но с точки зрения логики это будет странным действием, потому что если сейчас можно купить яблоки по 200, странно покупать их по 250. Лимитный ордер по покупку можно поставить только НИЖЕ текущей цены. И тогда он будет виден в системе как buy limit order, и будет исполнен точно по установленной или по лучшей цене. Именно поэтому в квике, если неправильно настраивать стоп-ордера, они исполняются немедленно. Потому что они в систему уходят как рыночные.

Что такое спред на бирже и как его учитывать

При выборе инвестиционного актива важно иметь в виду его ликвидность. Один из ее индикаторов – это спред на бирже. Поэтому опытные трейдеры всегда обращают внимание на этот показатель. Кроме того, совершая сделки в период его минимальных значений, можно существенно сэкономить. Давайте разберёмся, из-за чего образуется спред на фондовом рынке и как с ним работать.

Что влияет на спред

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Спред – это разница между лучшей ценой покупки и лучшей ценой продажи из числа доступных в биржевом стакане. На фондовом рынке он присутствует всегда, вне зависимости от торговой площадки и инвестиционного инструмента. В отличие от спреда на Форексе, на бирже размер спреда зависит исключительно от уровня спроса и предложения. Брокер на него никак не влияет.

Также существует понятие «межрыночный» спред. Он возникает, если на разных площадках торговля ведется по неодинаковым правилам. Пример, иностранные акции на Московской бирже. Если вы пересчитаете цену из рублей в доллары по текущему биржевому курсу, цифра не совпадет до цента с мировыми площадками и Санкт-Петербургской биржей. Поэтому инвестору, который имеет выход на несколько рынков, целесообразно сравнить ситуацию перед заключением сделки.

Часто можно услышать термин «календарный спред». Он применим только на срочном рынке. Под ним понимается расхождение цены на один и тот же контракт с разным сроком исполнения. Он бывает обусловлен как объективными причинами, например, дивидендная отсечка, так и опасениями рынка, связанными с политической обстановкой или экономическим кризисом.

На бирже спред всегда плавающий. Это означает, что цены лимитных заявок на покупку и продажу изменяются не параллельно.

Первое, о чем говорит размер спреда на фондовом рынке, – ликвидность бумаги. Чем больше объем торгов, тем меньше разница между заявками продавцов и покупателей. Так что совершать сделки предпочтительнее в часы наибольшей активности трейдеров. Это особенно хорошо заметно на Санкт-Петербургской бирже. В период, когда торги идут на американских площадках, найти выгодное предложение гораздо проще.

Технический анализ акций: нужен ли он инвестору?

Работает ли технический анализ акций

Спред также служит индикатором ожиданий рынка и меняется под влиянием экономических или политических новостей. Чаще всего он растет в ожидании выхода отчетов компаний, решений регуляторов и т. д. Это объясняется тем, что многие трейдеры опасаются действовать перед переломными моментами. В результате происходит сокращение объема торгов. Если вы заметили, что разница между заявками продавцов и покупателей резко возросла, это не самое лучшее время для сделки.

Как формируется спред

Когда вы подаете лимитную заявку, она не исполняется сразу, а попадает в биржевой стакан. То же самое происходит и с ордерами инвесторов, которые хотят совершить обратную сделку. В результате формируется очередь заявок. Чем выше спрос на этот актив, тем больше будет желающих работать по рыночной цене. Это сужает спред. Если же объемы торгов инструментом уменьшаются, то он начинает расти.

На разницу между ценами покупателей и продавцов влияет и присутствие маркет-мейкера. В числе его обязанностей – поддержание не только торговой активности, но и спреда в приемлемых рамках. Если он по каким-либо причинам на время уходит с рынка, это приводит к резкому росту разницы между ценами разнонаправленных заявок.

Дополнительный фактор – действия крупных участников торгов. Если кто-то выставляет большую рыночную заявку на покупку, он временно толкает котировки актива вверх и собирает множество лимитных предложений продавцов. В результате растет разрыв между оставшимися в стакане ордерами. Переждав этот момент, вы сможете найти более выгодную цену.

Самый простой способ узнать спред – открыть терминал. Чтобы получить информацию, достаточно выбрать интересующую бумагу и нажать кнопку «Показать стакан», выделенную на рисунке ниже.

Посмотрим на примере QUIK. Разница между ценами на границе заявок на продажу (отмечены красным) и ордеров на покупку (отмечены зеленым) и будет составлять текущий спред:

Гэпы на бирже: что о них нужно знать

Откуда берутся ГЭПы на бирже

Увидеть биржевой стакан можно и в мобильных приложениях некоторых брокеров (например, Тинькофф).

Значение спреда постоянно меняется. Поэтому сервисы, транслирующие данные о котировках, не выводят его на свои графики. Если у вас еще нет брокерского счета, единственный способ посмотреть спред – воспользоваться демо-режимом, который предлагают многие брокеры. Альтернативный вариант – делать вывод о ликвидности только на основании объема торгов.

На организованном внебиржевом рынке перед совершением сделки также можно посмотреть разницу между заявками продавцов и покупателей. Для этого нужно подключиться к системе RTS Board.

Как работать со спредом

Если вы долгосрочный инвестор, планирующий держать бумагу многие годы, то можете практически не обращать внимания на спред. На длинном горизонте котировки многократно изменятся. Разница между ценами покупателей и продавцов имеет ключевое значение для тех, кто работает с внутридневной стратегией. В этом случае большой спред не позволяет торговать с хорошей прибылью.

Считается, что в момент покупки по рыночному ордеру инвестор получает бумажный убыток в размере разницы между ценой сделки и лучшим предложением на продажу, оставшемся в стакане. Это так называемый спред покупателя. Поэтому главная рекомендация для активной торговли – работать только с теми бумагами, которые имеют дневной оборот от 500 тыс. рублей (лучше больше).

Но, даже если вы долгосрочный инвестор, я рекомендую избегать покупок в моменты увеличения спреда. Вероятнее всего, это не самая лучшая точка входа в позицию. При этом нужно учитывать не абсолютную разницу цен, а ее отношение к стоимости актива. Например, для бумаги, которая стоит 20 тыс. руб., спред в 2 рубля — хороший показатель. Для акции с ценой 200 руб. – нет. Для «голубых фишек» нормальная величина разрыва цен в стакане – сотые доли процента. Для менее популярных бумаг – 0,05–0,1%. На внебиржевом рынке он может достигать любых значений.

Технический анализ акций: нужен ли он инвестору?

Работает ли технический анализ акций

Чтобы снизить спред, нужно работать с лимитными заявками. Особенно это важно, если вы планируете сделку с большими объемами и не самым ликвидным активом. В этом случае покупка или продажа «по рынку» может существенно повлиять на среднюю цену. В акциях третьего эшелона или на внебиржевом рынке спред – один из решающих факторов, определяющих доходность вашей позиции.

Подводим итоги

Биржевой спред – это явление, с которым приходится сталкиваться всем трейдерам. Для долгосрочных инвесторов, работающих с ликвидными активами, он не играет решающей роли. Если же вы хотите заключать сделки с непопулярными бумагами или придерживаетесь внутридневной стратегии, он становится одним из факторов успеха. В любом случае большой спред – признак низких объемов торговли активом. Поэтому прежде чем подавать заявку брокеру, всегда обращайте внимание на ситуацию в биржевом стакане.

Расскажите в комментариях, проверяете ли вы размер спреда перед совершением сделки.

Спред на бирже: что это такое и как учитывать в биржевой торговле

Для трейдеров одним из критериев выбора активов является ликвидность. Ведь они зарабатывают на изменении котировок, которые будут меняться только тогда, когда идет активная торговля на бирже. Возникает вопрос, а как определить, ликвидность? Ее можно оценить по объему торгов. На сайте Московской биржи есть эта информация по каждому торгуемому инструменту. А можно рассчитать спред на бирже. Что это такое простыми словами, какие факторы влияют на его величину и как учитывать инвестору в биржевой торговле – рассмотрим в нашей статье.

Понятие спреда

Инвестор покупает и продает активы на фондовом, валютном или срочном рынках. Ключевое слово здесь для нас – рынок. Признаюсь, что не люблю рынки в обычной жизни, потому что там надо торговаться. Для меня комфортнее, когда продавец назначает цену, а мое дело, согласиться с ней и купить товар или пройти дальше. И особенно напрягает меня, когда торговля возводится в ранг какого-то искусства, национальной особенности и обязательного атрибута. Я предпочитаю торговые точки с фиксированными ценниками.

Но финансовый рынок – тоже рынок со всеми присущими этому механизму особенностями. И в отличие от обычной жизни здесь я активно участвую в торговле, потому что процесс обезличен и автоматизирован. Продавец товара (в нашем случае это какой-то актив) хочет продать как можно дороже. Покупатель хочет купить как можно дешевле. Между их желаниями формируется ценовой разрыв, который в инвестициях как раз и называется спред. Участники рынка начинают торговаться, идти на уступки друг другу до тех пор, пока их цены не совпадут. Тогда заключается сделка.

Итак, спред – это разница между лучшей ценой продажи, которую называют ask, и лучшей ценой покупки, которую называют bid. Может измеряться в денежных единицах, процентах и пунктах. Последний параметр применяется, в основном, на валютном рынке Форекс.

Допустим, вы хотите купить акции конкретной компании не дороже 100 руб. за штуку. Формируете заявку своему брокеру и ждете ее исполнения. В это время на бирже есть заявка на продажу акций того же эмитента, но по 101 руб. за штуку. Разница составляет 1 руб. или (101 – 100) / 101* 100 % = 0,99 %. Это и есть спред. Когда найдется продавец по вашей цене, тогда вы и закроете сделку. Или до тех пор, пока не согласитесь купить за 101 руб. Иногда обе стороны идут навстречу друг другу – вы повышаете свою, а продавец снижает свою цену.

Главное назначение спреда – это возможность оценить ликвидность актива. Чем меньше его значение, тем ликвиднее инструмент. В идеале, он должен измерять сотыми или десятыми долями процента. Для спекулятивных сделок этот параметр будет иметь первоочередное значение.

Спред не формируется хаотично. На бирже есть специальные компании, которые называются маркет-мейкерами. Они являются профессиональными участниками рынка ценных бумаг и работают по договору с биржей. Обеспечивают высокую ликвидность активов и поддерживают значение спреда в определенных рамках.

Где посмотреть

Спред можно посмотреть в биржевом стакане. Это очень удобный инструмент для торговли, особенно для активного инвестора, который зарабатывает на колебаниях котировок. Биржевой стакан представляет собой таблицу, где видны выставленные продавцами и покупателями заявки с ценами и объемами сделок.

Инвестор может в своей заявке указать одну из двух цен:

Рассмотрим на примере акции Сбербанка, где находится спред. Его значение равно 0,13 руб. (344,94 – 344,81) или 0,038 % (0,13 / 344,94 * 100 %).

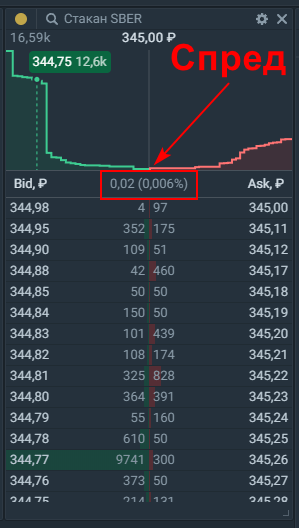

Биржевой стакан имеет разное визуальное представление. Пример выше – от брокера ВТБ. Пример ниже – от брокера Тинькофф.

У ликвидного инструмента разрыв будет минимальным. Это хорошо видно и по стакану, когда цены меняются ежесекундно, а объемы сделок имеют значения в сотни и тысячи штук. Иногда спреда может вовсе не быть, если в очереди, например, только заявки на покупку или только на продажу. В этом случае вы можете выставить свою цену и ждать, найдется ли на нее желающий.

Спред есть в торговле любыми биржевыми инструментами: акции и облигации, акции ETF и паи БПИФов, производные инструменты, валюта. Некоторые трейдеры зарабатывают на разнице, когда одновременно выставляют заявки на покупку и продажу актива.

Виды спреда

На финансовом рынке выделяют следующие виды спреда:

Фиксированный. Значение заранее оговорено в договоре между брокером и трейдером, что позволяет последнему спрогнозировать возможную прибыль от сделки. Оно не меняется под влиянием спроса и предложения. Применяется на валютном рынке и измеряется в пунктах, которые еще называют пипсами.

Плавающий. Имеет более широкое распространение, чем фиксированный. Зависит от ситуации на рынке и действий продавцов и покупателей. Границы все равно есть и регулируются маркет-мейкерами.

Межрыночный. Возникает между одним активом, который торгуется на разных рынках. Например, акции одной и той же иностранной компании на Московской и Санкт-Петербургской биржах или акции российской компании на Мосбирже и Nasdaq.

Внутрирыночный. Возникает между активами, которые связаны между собой. Например, между обыкновенными и привилегированными акциями одной компании.

Календарный. Возникает на срочном рынке между производными инструментами на один и тот же базовый актив, но с разными сроками исполнения контрактов.

Как формируется и что влияет на величину спреда

Спред формируется следующим образом:

На величину спреда оказывают влияние следующие факторы:

Ликвидность. Чем выше ликвидность, тем меньше спред. Она может меняться. Например, перед выходом важных новостей участники снижают активность на биржевом рынке или вовсе уходят в состояние “ожидания”. В периоды летних отпусков, праздничных и после праздничных (например, в период новогодних каникул) дней ликвидность тоже может быть низкой.

Текущие новости и события. Любые ожидаемые или неожиданные новости/события могут увеличить или уменьшить значение спреда. Выход финансовой отчетности о состоянии дел в компании, информация о показателях развития отрасли или экономики в целом, политические события, стихийные бедствия влияют на спрос и предложение на рынке, а значит, и на разницу между ценами заявок.

Объемы заявок. Представим, поступает рыночная заявка на покупку очень большого количества ценных бумаг. Она не может исполниться по одной цене из-за своего объема. В результате, брокер частично удовлетворит заявку по одной, частично по другой и так далее ценам в порядке их очередности в биржевом стакане. Все это временно приведет к увеличению разрыва.

Как учитывать спред инвестору в своей торговле

Наибольший интерес спред представляет для трейдера. Для долгосрочного инвестора, который покупает активы не чаще одного раза в месяц и собирается владеть ими годами, ликвидность инструмента не так принципиальна.

Как еще могут учитывать спред инвесторы в своей торговле:

Величину спреда лучше оценивать в процентах, а не в рублях. Одно дело, когда разница в 1 рубль для акции стоимостью 1 000 руб. И совсем другое дело, когда та же разница для бумаги стоимостью 10 руб. Ориентироваться надо на десятые, а лучше сотые доли процента.

Заключение

Еще одно понятие в наш словарь начинающего инвестора. Пригодится оно вам или нет, решать только вам. Однозначно, будете использовать, если решите стать трейдером, а не инвестором. Или просто будете знать, что за разницу в ценах показывает вам биржевой стакан, когда вы покупаете какой-то актив в свой долгосрочный портфель. А знание – это всегда меньше страхов, которые так мешают новичкам инвестировать в удовольствие.