большой гэп что значит

О ГЭПах

Статья не моя, но в виду того, что все этому уделяют не малое внимание решил выложить.

«Одна из распространенных легенд фондового рынка заключается в том, что гэпы обычно закрываются. Если внимательно следить за торгами, то кажется, что это действительно так. Посмотришь несколько дней за поведением на открытии и правда – цена стремится вернуться к предыдущему закрытию и частенько ей это удается. Кажется – вот она, вполне интересная спекулятивная стратегия: играй против гэпа и будет тебе счастье.

Проверим, тем не менее, свои глаза и память статистикой.

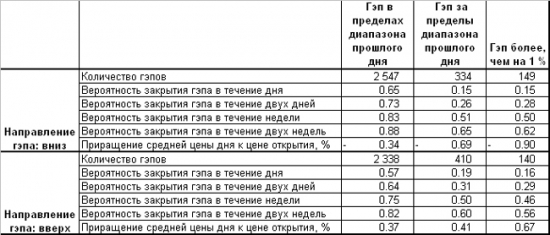

Возьмем исторический ряд по Доу-Джонсу, дневные данные с 1928 по 2010 год. Всего имеется 20249 дней торговой истории из них 5629 (около 30 %) с гэпами. Однако, гэп гэпу рознь. Выделим шесть классов гэпов по довольно элементарным соображениям здравого смысла:

Во-первых, будем различать гэпы вверх (цена сегодняшнего открытия выше цены вчерашнего закрытия) и гэпы вниз (цена сегодняшнего открытия ниже цены вчерашнего закрытия)

Во-вторых, будем отличать гэпы не слишком сильные, т.е. не выходящие за предел торгового диапазона вчерашнего дня, от гэпов вышедших за диапазон прошлого торгового дня.

И, наконец, в-третьих, выделим в отдельную категорию 5 % наиболее сильных гэпов. Для американского рынка в эту категорию попадают гэпы в 1 % и более, которые случаются с вероятностью примерно 1,5 %, т.е. в год таких гэпов бывает в среднем 3-4 штуки.

Рассчитаем для всех категорий гэпов вероятность их закрытия (т.е. возвращения цены к цене закрытия прошлого дня) за день, за два дня, за неделю и за две недели. Большие временные интервалы оставим в качестве самостоятельного упражнения.

Кроме этого рассчитаем такую величину – среднее изменение цены за день по сравнению с ценой открытия.

Как видим, вероятность закрытия небольшого гэпа, произошедшего в пределах диапазона прошлого тогового дня, действительно, достаточно велика: за день гэп закроется с вероятностью 0,57 – 0,65, а за две недели с вероятностью около 0,8.

С сильными гэпами ситуация гораздо хуже: вероятность закрытия в течение дня меньше 20 %. И даже за неделю закрывается всего половина таких гэпов.

Но гораздо более интересную информацию предоставляет нам приращение средней цены дня к цене открытия дня, в который случился гэп. Как видим для гэпов вниз это величина отрицательная, а для гэпов вверх – положительная. Это означает, что после гэпа цены в среднем продолжают двигаться в его направлении. И причем, чем сильнее гэп, тем сильнее последующее движение.

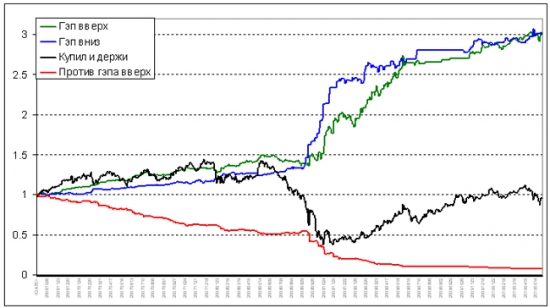

Этот результат, определенно противоречит легенде о закрытии гэпов, но это так. Для наглядности протестируем три простые торговые стратегии на индексе ММВБ за период с 2006 (когда открытие индекса стало считаться по новой методике и перестало совпадать с закрытием предыдущего дня) по 2010 год.

Стратегия 1, игра против гэпа вверх: если наблюдаем гэп вверх, то открываем корокую позицию по цене открытия, размещаем ордер на покупку по цене прошлого закрытия и ждем в течение дня. Если гэп не закрылся – закрываем короткую позицию по цене закрытия дня.

Стратегия 2, игра по направлению гэпа вверх: в случае гэпа вверх открываем длинную позицию по цене открытия и распродаем ее в течение дня равными долями, так, чтобы получить среднюю цену дня.

Стратегия 3, игра по направлению гэпа вниз: в случае гэпа вниз открываем короткую позицию по цене открытия и откупаем ее в течение дня равными долями, так, чтобы получить среднюю цену дня.

Эквити всех трех систем (без проскальзывания и комиссионных) приведены на графике ниже, вместе с эквити эталонной стратегии «купил и держи»):

Хорошо видно, что систематическая игра против гэпа вверх довольно быстро приводит к уменьшению размера счета почти до нуля. В то же время игра по направлению гэпа показывает вполне удовлетворительные результаты и позволяет увеличить депозит почти в 3 раза за года, в то время как сам рынок за тот же период находится в нуле.

Однако, не обольщайтесь и не спешите реализовывать описанные стратегии. Средний размер выигрыша в них 0,2 – 0,4 % за сделку, что легко может быть съедено издержками торговли. Для того чтобы игра в направлении гэпов начала приносить стабильную торговую прибыль нужно еще достаточно много попотеть над системой принятия и исполнения решений.

Запомнить стоит только следующее: играть против гэпов крайне опасно, несмотря на то, что они все-таки довольно часто закрываются.»

Большой гэп что значит

Гэп (разрыв) — это разрыв на графике цен между двумя соседними барами или японскими свечами.

[1] Александр Элдер, «Как играть и выигрывать на бирже».

Статья не закончена. Чтобы добавить свою информацию, пишите в комментарии.

Всем привет. Мне будет приятно, если именно ты поставишь знак хорошо и подпишешься на мой блог. Спасибо

Что такое ГЭП и как с этим стоит работать (стоит ли??)

Гэп (англ. gap) — ценовой разрыв на графике цены. Чаще всего он появляется из-за неторгового времени между сессиями, когда поступает новая информация, но рынки закрыты и участники не могут оперативно заложить ее в котировки. Цена открытия следующей сессии значительно отличается от цены закрытия предыдущего дня и на графике образуется гэп. Гэп также образуется из за дивидендов — дивидендный гэп. Как правило размер гэпа = размер дивиденда, выплаченного по инструменту.

В трейдерском сообществе бытует мнение, что ценовой гэп должен быть закрыт, то есть цена через некоторое время должна вернуться к ценам до разрыва. На самом деле это наполовину миф. Не все гэпы закрываются, например у той же акции Starbucks имеется гэпы, которые еще не закрыты (с 2008 года, гэп на 16). Дивидендные гэпы как правило закрывают, а вот новостные долгое время могут не закрывать. Некоторые акции очень долго закрывают див гэпы, тот же Сургут АО около 2-х лет не мог закрыть гэп.

Авто-репост. Читать в блоге >>>

Считаю, что темя не раскрыта. Что, например, значит «Конъюнктура рынка поменялась?» Рынок — это спрос/предложение и цена меняется из-за наличия сделок (перевеса спроса или предложения). Прошу объяснить здесь на примерах.

Так же меня интересует вопрос, откуда возникают гэпы на SPY, я довольно часто наблюдал что когда ES и SP идут вверх во время европейской сессии, то на открытии Америки на SPY возникает гэп. С чем это связано? Получается ETF следует за производным инструментом на индекс, как так?

Прошу этот механизм тоже поподробней рассмотреть.

Что такое дивидендный гэп и почему его не надо бояться

Компании могут выплачивать дивиденды по итогам года, полугодия, квартала. Есть компании, которые не платят дивиденды вообще, направляя всю прибыль на развитие или не имея возможности их платить из-за слабых результатов.

Размер дивидендов рассчитывает совет директоров компании или наблюдательный совет в соответствии с дивидендной политикой компании. Совет дает рекомендацию собранию акционеров, на собрании принимается окончательное решение о выплате дивидендов.

Что такое дивидендный гэп

В дивидендный гэп акции резко падают в цене. Это происходит сразу после даты, когда бумаги в последний день торгуются с дивидендами. Разберемся подробнее, что это значит и почему так происходит.

Чтобы получить дивиденды, нужно быть обладателем акций в так называемый день отсечки. В этот день компания составляет списки акционеров, которым причитаются дивидендные выплаты. То есть закрывает реестр акционеров. Однако, если вы торгуете на Московской бирже, купить акции и попасть в реестр в один и тот же день нельзя. На перерегистрацию сделки уходит два дня. Такой режим торгов называется Т+2. Поэтому бумаги нужно купить не позже чем за два дня до закрытия реестра, иначе вы не получите дивиденды.

Если вы купите бумаги накануне закрытия реестра, то уже не успеете попасть в список и не получите выплаты. То есть в этот день вы покупаете акции уже без дивидендов.

К примеру, 29 мая 2020 года ФСК ЕЭС составила список акционеров, которые получат дивиденды по ее акциям за 2019 год. 27 мая 2020 года был последний день, когда можно попасть в этот список с учетом Т+2. Уже на следующий день, 28 мая, цена акций ФСК ЕЭС сразу же после открытия биржи упала на 4,8%. Произошел дивидендный гэп.

Как дивидендный гэп начинается?

Рассмотрим ситуацию по порядку. Как только компания объявляет о выплате дивидендов, многие инвесторы, которые хотят их получить, начинают активно скупать ее акции. При этом чем больше потенциальная дивидендная доходность, тем больший интерес акции вызывают у покупателей. Поэтому до закрытия реестра акционеров, о котором мы упоминали ранее, акции растут в течение нескольких недель.

10 апреля Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019 год в размере ₽0,00949 на одну обыкновенную акцию. С этого дня и до 27 мая котировки выросли на 6,3%.

Есть инвесторы, которые рискуют и начинают покупать акции еще до объявления размера дивидендов. Например, уже после выхода отчетности компании. Перед покупкой они сами рассчитывают возможный размер дивидендов, исходя из дивидендной политики компании. Однако здесь есть вероятность, что компания уменьшит размер дивидендов или вообще решит их не платить.

Согласно дивидендной политике ФСК ЕЭС, размер дивидендов должен быть не менее 50% от чистой прибыли.

Многие инвесторы, которые покупали акции только ради дивидендных выплат, начинают их продавать после того, когда в реестр больше попасть нельзя. На это есть две причины. Во-первых, инвесторы продают акции, потому что уже оказались в списках акционеров, которым причитаются дивиденды по определенным акциям. Во-вторых, если продать сразу же, то можно заработать еще и на росте акций, который шел последние несколько недель.

Таким образом, когда одни инвесторы начинают продавать, другие перестают покупать по этим ценам. Из-за этого цена резко падает и происходит дивидендный гэп.

Когда дивидендный гэп заканчивается?

Как правило, после закрытия реестра акционеров дивидендный гэп начинает закрываться, то есть акции постепенно дорожают после падения до прежних уровней. Время, за которое акции достигают предыдущих цен, может составлять от нескольких дней до многих месяцев. Бывает, что цена так и не восстанавливается.

Скорость и полнота закрытия гэпа зависит от множества факторов — от его величины, ожиданий в отношении самой компании и ее акций, политических и макроэкономических факторов. Дивидендные гэпы могут закрываться быстрее, если снижаются ключевые ставки. В экономике — а значит, и на рынке — появляется больше денег, и инвесторы проявляют большую активность.

Дивидендный гэп по акциям ФСК ЕЭС может закрыться уже через две недели, считают в ИК «Фридом Финанс». По мнению экспертов компании «БКС Брокер», акциям помогут вырасти позитивная динамика электроэнергетического сектора и небольшой размер гэпа.

Однако ранее были случаи, когда дивидендный гэп по акциям ФСК ЕЭС закрывался несколько месяцев. Это может снизить привлекательность бумаги для инвесторов. А значит, цена акций может расти медленнее, предупреждают в «БКС Брокере».

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что такое ГЭП и как с ним бороться?

После прошлых выходных мы с вами наблюдаем разрыв на некоторых графиках, именуемый в обиходе «ГЭПом». Предлагаю рассмотреть это явление, выяснить, почему оно происходит и попытаться извлечь из этого пользу.

Появляется этот скачок, в результате накопления ордеров на продажу и покупку в то время, пока рынок «спит». В случае накопления существенного количества таких ордеров и происходит разрыв во время открытия новой торговой сессии.

Считается, что гэп обычно отрабатывается ценой, то есть перекрывается в обратную сторону, в ходе дальнейших торгов. Но, к сожалению, нельзя принять данное утверждение за аксиому. И если гэп не перекрылся в ближайшие сутки после его появления, то ловить обратный ход цены уже не стоит.

Так и в нашем случае, на обоих графиках видно, что цена попыталась вернуться к цене закрытия рынка, не преуспела в этом движении и ушла дальше.

Исходя из вышеизложенного, мы можем сделать вывод, что нужно с осторожностью заключать сделки в конце недели или перед праздниками. Можно попытаться заработать на откате цены при попытке перекрыть гэп. Также стоит быть предельно осторожным в случае, если на конец недели, и тем более на выходные запланированы большие международные форумы, такие как 3-х дневные заседания ФРС, встречи в рамках МВФ, МБ, ЕБРР etc. По статистике гэп перекрывается на ценовых графиках вышеперечисленных валютных пар в 70-ти процентах случаев.

Что такое ГЭП и какие стратегии имеются

Всем привет. Мне будет приятно, если именно ты поставишь знак хорошо и подпишешься на мой блог. Спасибо

Что такое ГЭП и как с этим стоит работать (стоит ли??)

Гэп (англ. gap) — ценовой разрыв на графике цены. Чаще всего он появляется из-за неторгового времени между сессиями, когда поступает новая информация, но рынки закрыты и участники не могут оперативно заложить ее в котировки. Цена открытия следующей сессии значительно отличается от цены закрытия предыдущего дня и на графике образуется гэп. Гэп также образуется из за дивидендов — дивидендный гэп. Как правило размер гэпа = размер дивиденда, выплаченного по инструменту.

В трейдерском сообществе бытует мнение, что ценовой гэп должен быть закрыт, то есть цена через некоторое время должна вернуться к ценам до разрыва. На самом деле это наполовину миф. Не все гэпы закрываются, например у той же акции Starbucks имеется гэпы, которые еще не закрыты (с 2008 года, гэп на 16). Дивидендные гэпы как правило закрывают, а вот новостные долгое время могут не закрывать. Некоторые акции очень долго закрывают див гэпы, тот же Сургут АО около 2-х лет не мог закрыть гэп.

Другим негативным моментом является то, что перед закрытием гэпа цена может достаточно глубоко уйти в противоположном направлении перед возвращением к прежним ценам. Например те же гэпы у акций INTC, CSCO, AYX и т.д. Они пока не спешат закрываться, так как это новостные / отчетные гэпы и сейчас акции идут в противоположную сторону, чтобы высадить весь народ, который поверил в быстрое закрытие гэпа.

Если появился у акции див гэп и фон очень позитивный на рынке, то акция может быстро закрыть гэп. Та же акция Сургут АП закрыла свой гэп за день, так как в тот момент падал рубль, а Сургут АП имеет сильную долларовую подушку.

Определенно при позитивном фоне стоит торговать акции, которые упали после дивов, но если фон неблагоприятен, то акцию могут топить вниз. Если плохой отчет у акции и появился 10% гэп вниз, то не стоит брать сразу. Отскок будет, но потом с большей долей вероятности продолжиться падение.